BDI指数探底回升,油价大跌能改善航运股业绩吗?

油价恐慌性暴跌,谁是这段时间最亮的主儿?

答案就是航运板块。油价大幅下跌,航运板块指数连日却录得大幅度上涨。本月内板块指数累计仍上涨11.82%,同比其他跌跌不休的板块而言已足够优秀。但就今日而言,受累于外围市场及大盘集体下行,板块指数仍跌2.54%,板块个股中招商南油、中远海发及中远海控等个股录得3%以上的跌幅。

(图源:同花顺)

论油价大跌谁受益最大,亦只有航空运输板块与航运板块两者能执牛耳了。

由于独得市场恩宠,招商轮船最近在9、10、11日连续三个交易日的收盘价格涨幅偏离值累计均超过20%,股价出现异常波动。对此,公司公告解释其近期生产经营正常,不存在预计将要发生重大变化的情形。

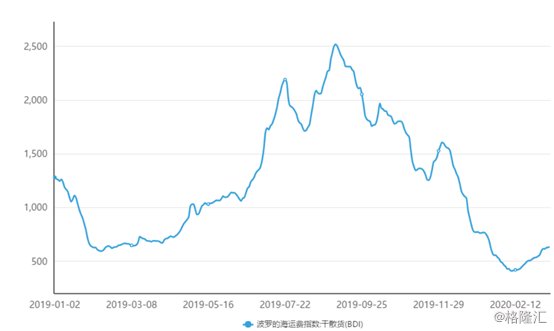

受疫情及油价等因素影响,国际油轮运费率深度探底后剧烈反弹,反映国际干散货运输市场的BDI指数也从极度低位持续回升。但预计未来油轮航运市场将继续面临剧烈波动的风险,运费率走势仍存在不确定性。

而从最近BDI指数走势来看,2月底后指数的确出现了较为明显的上行。3月5日,BDI指数单日上涨6.6%,创8个月最大单日涨幅。最新截至昨日,BDI指数为633点,环比上月同期421点大涨50.4%。

油价下行+ BDI指数回升,航运板块是否如外界所期望的那样,今年稳了呢?

(图源:同花顺iFinD)

中国疫情好转提振BDI探底回升

据伦敦首都经济咨询公司研究报告中显示,当前中国约占全球海运贸易的40%。

上月BDI指数持续跌落低位,受新冠肺炎影响而采取系列限制活动的中国市场"功不可没"。由于上月中国生产活动推延,干散货贸易需求随之下滑。

据有关数据显示,最大型租赁船型海岬型货船费率,自去年12月以来已经暴跌约三分之二,远低于过往20年平均费率。中国作为全球铁矿砂等工业商品最大消耗国,年初前两月需求大幅衰退,拖累BDI指数下滑。

而随着中国港口恢复运转,BDI指数在阶段性底部回升亦在情理之中。Jefferies资深分析师RandyGiveans表示,在需求端中国出台政策鼓励复工复产,会推动货运量的增长。而在供应端,船舶继续减速,且在疫情期间,更多船东选择报废旧船,一定程度上亦对市场供需不平衡有所缓解。另外,集装箱短缺引发的链式反应,亦已经开始传导到集装箱船的运费上。

但需要留意的是,随着中国货运逐步恢复正常出现的是全球其他各国疫情加重,未来BDI指数走向实际上亦非常微妙。纵向对比而言,相比过往一年指数所在高位,当前指数仍在较低位置,在全球宏观经济仍不明朗的情况下,并不宜太过乐观。

与BDI指数对应的上市公司主要有中国外运(中国最大的货运代理公司,年处理海运集装箱量达1000多万标准箱)及中远海特(公司拥有全球规模位居前列的特种运输船队,经营管理一百多艘船队)。

去年八月份至年底(对应BDI指数持续下行),中国外运及中远外特股价同步下滑。而在今年三月份内,公司股价分别上涨7.5%及12.97%,对应BDI指数自阶段性低点转好。但在最大的不确定性因素--影响下,未来BDI指数及对应公司股价走向,或仍难以猜测。

(图源:同花顺iFinD)

油价大跌能改善油轮股业绩吗?

除了BDI指数探底回升之外,航运板块最近另外一个重大利好消息便是原油价格的崩盘。而该消息直接利好的对象则是油轮股。

上周沙特、俄罗斯打响原油价格战,令原油价格暴跌。目前两国态度暧昧,国际油价在经济承压需求下滑+增产双逻辑下预期在短期内将保持在30-40美元/桶的低区间运作。

中长期而言,考虑到中东产油成本约15美元;美国页岩油成本约为40美元,全球原油供应稳定性将受到破坏,油价最终可能会通过"各种可能方式"重回40美元以上区间。据EIA最新市场展望,WTI及布伦特原油或将在6月份开始反弹。WTI及布伦特原油预计在今年10月及6月重回40美元+水平。

基于此假设,短期内原油补库及海上浮舱储油需求或将大幅上涨。根据发改委规定,国际油价若低于40美元/桶,国内汽柴油最高零售价将不再降低。因此,油炼厂的利润率会提升,刺激其商业原油补库存需求。而该需求的增长将推动VLCC运输需求提升。

另一方面,原油升水亦将刺激贸易商进行套利。相较之下,VLCC储油更加安全,移动更方便,因此较陆上油罐而言,用VLCC进行浮舱储油套利的性价比会更高。最后,原油主要生产国增产一定程度上亦会刺激VLCC被动储油需求。故整体而言,油价暴跌对于VLCC油轮业绩会造成短期内较大的利好。

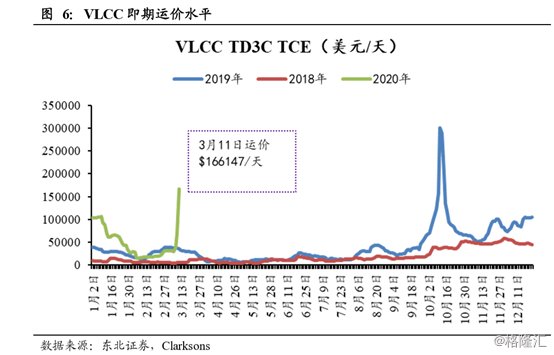

据券商统计,3月9日至11日,VLCC即期运价分别为38694美元/天、70118美元/天、166174美元/天,较此前出现了较明显的上涨。但回顾过往历史,类似运价爆发式上涨整体持续时间大约为两周,之后运价将回归市场整体供需面。

(图源:东北证券研报)

东北证券认为,中长期而言,行业供给端在船龄结构及老船拆解、限硫令及原油升水对储油需求对运力刺激等因素影响下,行业供给增速将会放缓。

但在需求端,不明朗因素就较多。一方面沙特等主要原油生产国已表态增产,上游供给增加,炼油厂可能亦会随之增产,刺激原油海运需求增长。另一方面,上文提到短期内补库存等刺激因素对于贸易量增加亦会带来一定利好。

但最终而言,贸易需求量仍须由下游消费需求量决定。按照石油增产后全球市场石油股反而暴跌的逻辑,全球市场对今年原油市场的需求总量并不算太乐观。而后续产油大国会否在成本压力下再坐下来商谈并开启新一轮的减产计划、延续旧有减产计划或是按照目前的决定,以价格换取市场份额,都将会在今年内左右油轮航运行业的走向。

因此,总结而论,油价暴跌对于油轮的利好影响在短期内会较为明朗,但中长期而言不明确的因素仍然众多。对此,招商轮船自身实际上亦在公告中表示了未来油轮航运市场将继续面临剧烈波动风险,运费率走势有较多不确定性,公司此轮股价异动上涨或是短期炒作成份居多。

从市盈率来看,目前的招商轮船在经过近几日逆市上行后,滚动市盈率已达到近一年的较高水平。而中长期而言,油轮航运市场仍有较多不明朗的因素。因此以招商轮船为代表的油轮股是否会在短期利好的刺激下迎来估值/业绩双击,还是出现回调,实际上并不算十分明确。

(图源:同花顺iFinD)

因此,近期看上去在一片哀嚎大跌中风景独好的航运股,在全球宏观基本面并不理想的情况下,目之所见,或许亦并不能算得上是理想的投资板块。