乱世买黄金?这一策略为何失效

财联社(上海,研究员 姚辉)讯,在欧美股市暴跌之际,Comex黄金期货隔夜大幅收跌超3%,Comex白银期货更是狂泻近6%。“乱世买黄金”的策略失效,流动性危机和通缩预期成为当前压制金价的重要因素。

市场动荡,投资者关于黄金下跌的几个理由有以下两种揣测:

一、流动性危机,被动减持黄金以获取流动性,以补上其它股票仓位因为这次暴跌产生的补头寸的需求。

在当前美股恐慌性下跌的背景下,很多投资者的股市账户大幅度亏损,为了能够有充足的保证金,这些投资者卖出一切可以获得流动性现金的资产,主要是大宗商品等,而黄金也包含在其中,因此当前投资者可以看到股市和黄金同涨同跌的情况。

从交易层面来说,市场一般在悲观的时候买黄金,在绝望的时候卖黄金(以及其它一切非现金资产)这就是黄金避险属性的两面性。

二、人为操纵。黄金的特殊金融属性,决定了其与货币、股票等资产等的相关性,更多的体现为争夺流动性,在这种高风险时刻,如果都去黄金避险,只怕会产生虹吸现象,风险资产里的资金会更加加速流出,这会加剧危机。

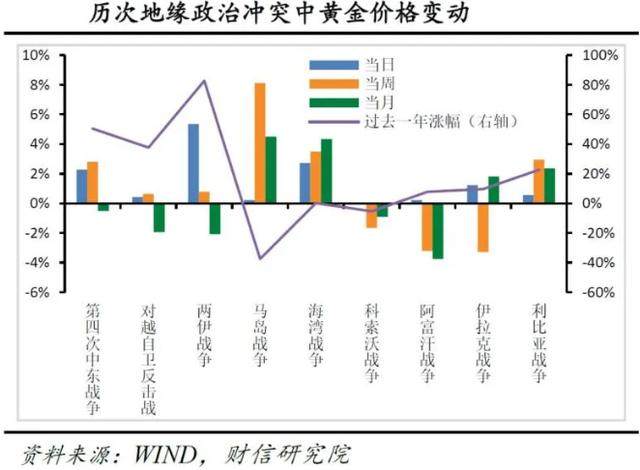

事实上,过去四十几年,战争、金融危机等全球风险事件,对黄金价格的影响并不是那么简单直接——在2008年的金融危机中,黄金也暴跌了30%之多。

回溯历史上,美国出现股市与黄金同步下跌(并伴随国债利率小幅回落)的情况虽然罕见,但是也出现过。2008年7-10月,黄金价格快速从968美元跌至707美元,而标普500指数也从1277点跌到最低845点,是2008年金融危机期间,美股跌幅最为明显的一个区间。(图中绿色框内)

有私募基金经理分析,无论是指数的下跌幅度,还是黄金、股指、利率、原油四者同跌的奇特走势,这里都与2008年金融危机后期有相似之处。

“避险需求”,可以解释利率、股指、原油三者的共振下跌,但是无法解释黄金价格的回落。而从黄金的金融本质来理解,一个合理的解释是:市场预期通胀率的跌幅要比美债收益率的回落更大。——换句话说,市场在预期全球可能陷入通货紧缩。

货币供应量M2的增加,不一定会带来物价P的上涨(也就是通胀),往往在实际操作中,有时会促成货币流转速度的回落。这个话题我们并不生疏,其中一个体现就是之前常说的“目前宽货币到宽信用异常艰难”,虽然货币供应量上来了,但是货币流转速度下来了——也就是银行不愿意贷、企业不愿/不能贷。

这个情况并不只是在中国发生,而是全球都在面临类似的困境。欧盟、日本和美国央行一直希望本地通胀能达到2%的目标水平,但是确实很难,有很长一段时间根本达不到。

美国历史上发生过四次大规模的通货紧缩,每一次都导致了大量银行破产、失业暴增,甚至间接诱发了世界大战的到来,其中最著名的就是1929年的大萧条。