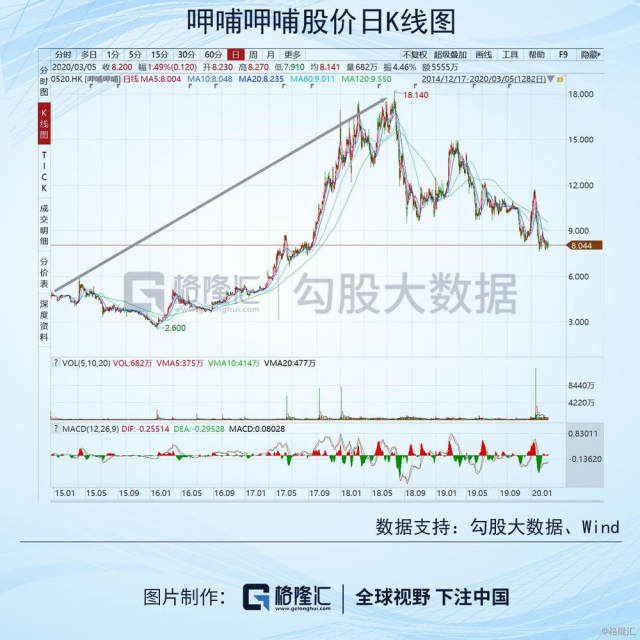

呷哺呷哺(0520.HK)股价腰斩,过去两年它到底经历了什么?

作者 | 女巫有话

数据支持 | 勾股大数据

3月4日,呷哺呷哺(0520.HK)发盈利预警公告称:预期截至2019年12月31日止年度公司拥有人应占净利润较截至2018年12月31日止年度有显著减少。

在2019年8月发中报前,公司也曾发布以同样原因解释的盈利预警公告。基于中报时的预期,市场对这则盈利预警反应平平。

到了6号,当天股价大泻近8%,创下了2017年9月以来的低点。这几天因为全球黑天鹅频飞,今天它又创新低了,股价已经腰折。

呷哺呷哺这家公司上市的时候,拿到了一个浪漫的代码520,在火锅领域也是一个还可以的品牌,曾经也是一个大牛股。现在自然而然的问题是,它过去到底经历了什么,它有没有抄底价值?

1

呷哺呷哺过去经历了什么

从业绩上看,主要有三点:

①增收不增利,业绩受制于成本。

2015年,开始走起多品牌战略,同年上线 “呷哺小鲜”外卖业务、推出高端品牌“凑凑火锅”,之后又在2017年,打入火锅调料市场,但做完这一系列动作,经营效果依然不甚理想。

2018年,营业收入47.6亿元,近三年复合年增长率为31%,而净利润同比增速却在2016年进行品牌多元化后跌得踉踉跄跄。

利润下滑一部分原因是店面升级,折旧及摊销费用增加,从2016年的11,343万元涨至2018年的21,980万元,增幅达94%。

去年食品、畜肉类居民消费价格指数上升,下半年猪肉价格大涨,替代品的牛羊肉价格也跟随涨价,原材料价格的上升,也提升了成本压力。

②翻座率持续下滑。

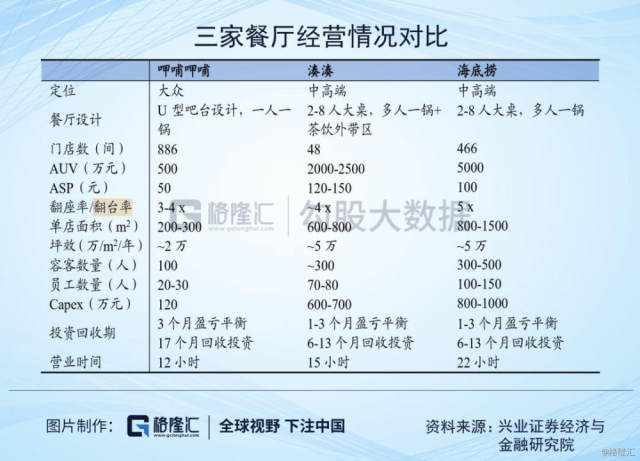

公司的餐厅收入(含外卖)占比约98%,主要来自呷哺呷哺餐厅,该部分占比85%以上,凑凑的收入占比约12%,剩余部分来自调味料业务,占比1%左右。

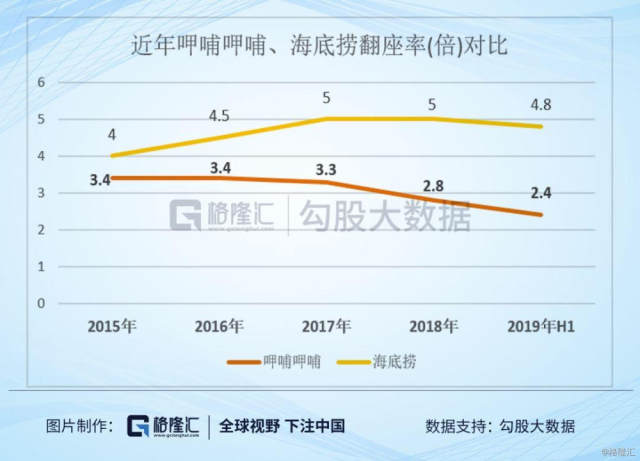

作为主要收入来源的呷哺呷哺餐厅整体的翻座率2015年为3.4,一路下滑至2019上半年的2.4,同期对比,海底捞从4增加到4.8。而同店增速也从2017年9.3%降至2018年的2.1%。

很显然,翻台率下滑说明餐厅在有限的坪数和营业时间里,座位的流动率下降,表现为受欢迎程度下降和老顾客回头率下降。

③南下开店收效不理想。

呷哺呷哺原本扎根在北方,2017年,呷哺呷哺开始发力南方市场,但南方市场的开店进展并不理想。截止到2019年6月,上海门店也只有58家,同比增长6.1%。而华北、东北(113)加起来有547家,占门店总量70%。在营收方面,也过度依赖北方市场。

早年率先进入的上海市场,翻座率从2017年的2.7下降到了2019年的2.2。

曾经主打的一人食火锅,但在门店升级2.0后,空间被急剧压缩。原来的U形吧台不见了,变成紧凑的“田字形”桌对桌,有无有拼桌的感觉?而留给了四人、多人桌,占了整个店面过半的面积。

客单价也一路飞涨到70-90元。在大众点评上搜索呷哺呷哺,苏州、上海多家门店均价涨到80-100元。价格涨上去了,但食物的质量停留原地,甚至出现一些非常严重的食品安全问题。

2018年9月,山东消费者甚至在火锅里吃出一只死老鼠,曝光之后引起巨大反响,两天内股价暴跌,市值蒸发近2亿美元。这一系列的问题,都导致了品牌形象受损。

一家成功的餐企必须要依靠一个特色品类来打开市场,作为连锁火锅第一股刚开始是做到了。但餐企如果还想拥有自己的护城河,还必须得具备能稳定扩张的能力、能一如即让保持的好品质,然后再强势入侵消费者的潜意识,被植入大脑的品牌才会拥有冠军相。

2

当下怎么看?

呷哺呷哺主打的是快餐式火锅,便利。但现在小家电、生鲜到家、社区商超等业态的出现,在家烧个小火锅已经不是啥大问题了。从工具、新鲜吃法教程,再到菜品、火锅底料供给充沛,想吃啥都能满足你。甚至配送时间,分分钟比你在店点的还要快。

要是还嫌麻烦,“网红自热火锅”了解一下。

图片来源:小红书;小火锅系列

所以,对呷哺呷哺而言,面临的一个压力是快餐式火锅的需求还能像过去那样吗?!

而且,仔细观察你会发现,都说自己是快餐,其实呷哺呷哺的菜品SKU比太二酸菜鱼还要多。它有8种汤底,100多种菜品,再搭配成套餐,菜品搭配的复杂程度比太二高多了。

繁多的SKU增加了服务难度,对员工的相应要求也会高些,所以,自然而然,我们会认为可能呷哺呷哺的员工工资待遇上更好些。

但事实并非如此。

可以看到,呷哺呷哺的工资或许高于行业平均,但与海底捞和九毛九相比,工资明显偏低,尤其是与海底捞相比。

而呷哺呷哺有上百个SKU,员工配菜时间长,薪资水平只是和行业均值相近,年薪在4万元上下。公司文化千万条,工资第一条,没有工资,就难谈员工积极性。浏览了一些网站,经常可以看到门店因服务态度差被吐槽。我们知道,餐饮行业的经营就藏在这些魔鬼的细节里。

图片来源:大众点评;呷哺呷哺的评论

餐饮业离不开三大成本(租金、人力、食材),过往呷哺呷哺的成本率和海底捞相当,九毛九在三者中最低。

呷哺呷哺的员工薪水不敌前两家,员工成本方面自然不会高于海底捞;食材成本方面,虽然它菜品繁多这也会增加食材成本压力,但海底捞的SKU也有80个左右,所以原材料成本也不是拉开差距的主要原因。

导致成本高企的原因主要来自租金。海底捞自身品牌效应带来客流,所以购物中心很愿意降租引入海底捞。但呷哺呷哺就缺乏这样的品牌效应,无法依靠品牌力获得商业地产租金折价。而且,它一般选择在租金较低的KTV、酒吧、住宅区等租金较低的地方。这就出现租金成本的差异。

眼看呷哺呷哺每年门店照样扩张,营收也在增长,却增收不增利。而它中低端的定位,决定了整体提价空间不大,像去年和今年肉价上涨导致的成本提升的压力只能自己扛,短期只能等肉降价了。

未来想打响招牌,估计还得依靠凑凑这个高端品牌,其营收占比持续提升,2019年上半年营收约18%,说不定会带来估值提升的空间。但在高端领域,凑凑能不能拼得过海底捞?这也是我们需要考量的。

所以,尽管呷哺呷哺跌了这么多了,恐怕抄底的时间点依然没有到来。尤其是今年这个特殊年,疫情的影响,更加会把曾经的问题放大。