在线教育又火了,行业龙头上市实现一年翻番!见知教育,它也是一只风口上的猪?

见知教育有望复制新东方在线的“神话”吗?

作者 | 抹茶拿铁

来源 | 格隆汇新股

数据支持 | 勾股大数据

编者按:1998年起,我国高校毕业生数量逐年增长,从1998年的82.98万直线上升至2019年的834万,短短21年的时间里增长了10倍,且目前仍保持着增长趋势。随着毕业生的增长,每年的总会有“历史最难毕业季”的声音传出,于是针对这些刚步入社会的大学生进行职业培训,成了眼下一门不错的生意。而在2020年,一场前所未有的肺炎疫情,再将在线教育行业推到聚光灯下——这其中也包括了见知教育所在的在线职业培训行业。

2月28日,中国在线职业培训服务供应商见知教育向港交所递交上市申请,独家保荐人为中国银河国际。这也是继2018年10月和2019年4月之后,见知教育第三次向港交所发起冲击。

作为一家互联网教育科技公司,见知教育的上市主体其实是2016年5月在新三板挂牌上市的森途教育(837329.OC),后者已于2017年11月7日在新三板终止挂牌。除见知教育之外,近期在筹备港股上市事宜的爱酷游、保利物业、烨星集团、泰林科建也都是由新三板“转板”而来。

新三板大军来势汹汹,见知教育也是在华图教育、新东方在线之后,第三家向港交所递表的新三板教育公司。回顾新东方在线上市以来一路飘红的股价走势,见知教育有望复制新东方在线的“神话”吗?

1

提供在线职业培训服务,

核心业务曾发生“易主”

我们先来看看见知教育这家公司是做什么的。

根据招股书,见知教育成立于2011年,是一家面向中国大学生提供专业教育内容(涵盖就业规划及专业技能培训)的教育内容服务供应商。见知教育拥有自己的资料库,能够对不同行业的需求进行分析整合,并将教育内容嵌入线上学习平台。截至2019年12月31日,见知教育内容资料库包含2.15万个线上视频及视频课程,课时长3625个小时。简单理解,见知教育是一家为大学生就业提供建议及培训的在线教育机构,这在港股市场还是属于比较稀缺的题材。

目前,见知教育共有以下三个业务板块:

1、针对高等院校的IT相关解决方案服务。一般来说,高等教育院校会将IT解决方案服务及教育内容方面的采购需求打包为一个项目,并为整个项目进行招标。见知教育于2015年开始从事向高等教育院校提供该项服务,并发展成为公司的主要业务。

2、数字教育内容服务。就B2B2C模式下的教育内容服务业务而言,见知教育主要向高等院校(主要是二批及三批院校以及职业教育机构)销售森途学院以及其他线上学习平台的订阅权。同时,在2017年10月,见知教育将教育内容资料库的内容整合为移动视频套装“人在学途”,通过天翼视迅平台观看,并于2018年初升级为移动应用程序“小鱼取经”。

3、移动媒体服务。包括对“小鱼取经“移动视频套装及移动应用程序投放广告、向移动用户推广中国联通推出的每月定向流量包等。

森途学院官网界面

2017-2019年,见知教育的收入分别为1.73亿元、2.43亿元和3.58亿元,年复合增长率为43.9%;同期净利润分别2316.1万元、5809.0万元以及6643.8万元,年复合增长率为69.4%。

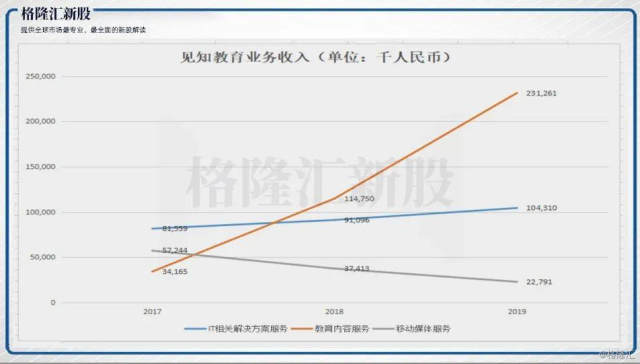

具体而言,在2019年,见知教育IT相关解决方案服务、教育内容服务以及移动媒体服务的收入分别为1.04亿元、2.31亿元及0.23亿元,占比分别为29.1%、64.5%及6.4%,其中教育内容服务贡献了最多的收入。

不过,教育内容服务并不是见知教育一直以来的核心业务。就在2017年,见知教育的教育内容服务收入比重还仅有19.8%,而IT相关解决方案服务比重最高,有47.1%,可见见知教育现在的核心业务出现了“易主”。在业务增速方面,教育内容服务的收入增长是最快的。2017-2019年,见知教育年复合增速为160.2%,反观IT相关解决方案年复合增速仅有13.1%,移动媒体服务甚至出现收入下滑。

2

营销成本高企致毛利率大幅波动,

2019年投资支出明显增长

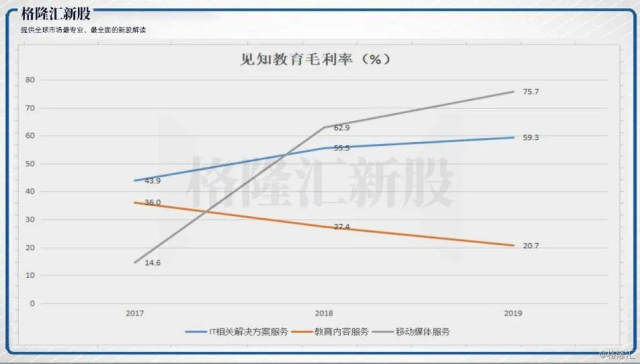

在成本方面,2017-2019年,见知教育的毛利率分别为32.7%、43.3%及35.5%,整体来看波动幅度较大,主要是因为各项业务的走势分化明显。

其中,相应年度内IT相关解决方案服务的毛利率分别为43.9%、55.5%及59.3%,保持持续上扬的趋势,原因是其提供内部开发软件(利润率较高)的收入比例上升,同时设备采购及安装(毛利率较低)的收入比例下降,并且2019年有大部分供应商下调的价格进而降低了公司的采购成本。

再看公司的核心业务板块——教育内容服务。2017至2019年度,该业务的毛利率分别为36.0%、27.4%及20.7%,与IT相关解决方案服务相反,保持着一蹶不振的萎靡走势。招股书对此解释为,该业务例如“小鱼取经”等产品需要产生大量的推广成本,以及2019年新开发教育内容而导致摊销成本增加。

同样的道理,大量的推广成本也导致公司的移动媒体服务在2017年时毛利率仅有14.6%。不过随着业务服务逐渐成熟,该板块的毛利率已经逐步回到正轨”——2019年,该项业务的毛利率升至75.7%。

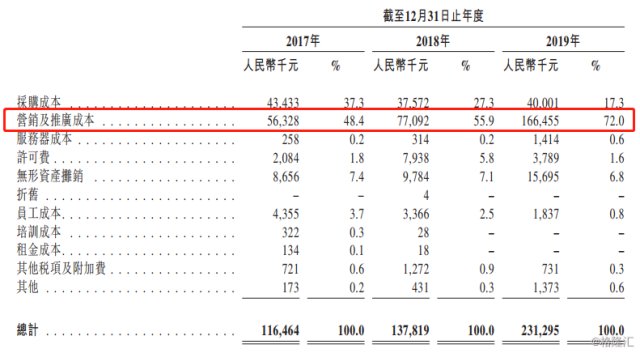

查阅招股书,我们确实可以看到在见知教育的销售成本中,营销及推广成本是“最大头”的支出:2017-2019年度,营销及推广成本在销售成本中的比重分别为48.4%、55.9%、72.0%,呈逐年上升趋势。

值得注意的是,虽然就收入而言,教育内容服务是见知教育的核心业务,但其毛利率水平较IT相关解决方案服务却相差甚远,导致2019年度教育内容服务的毛利为0.48亿元,仅占总毛利的37.7%,而IT相关解决方案服务则可以占到48.7%。所以,见知教育未盈利能力的成长,很关键还在于公司能否顺利地降低在教育内容服务方面的营销费用,而不纯粹的是“烧钱”增收。

此外,在现金流方面,2017-2019年,见知教育的经营活动所得现金流分别为1963.8万、3901.3万及8086.9万,保持稳健增长。同时,相应期间,公司投资活动所用现金净额分别为2670.4万、2069.4万及7787.2万,显示公司的经营活动现金流入尚能覆盖投资活动现金流出。不过,需要注意的是,见知教育在2019年度的投资活动所用现金明显增加,说明公司近期有扩张需求,所以外部融资仍是必要的。

最后看公司的偿债能力。招股书显示,见知教育的流动比率由2017年底的2.3倍降至2018年底的1.7倍,再到2019年底的1.5倍,主要是由于公司期间收购而产生的或然代价(金融负债)。

3

行业发展恰遇“东风”,

政策变动或为最大风险

虽然见知教育在港交所的上市过程“一波三折”,从2018年是一路拖延到了2020年。但“塞翁失马,焉知非福”,见知教育此次再次递交招股书的时间,恰好也遇上了在线职业培训行业的东风,如成功上市,市场热情或将更充足。

2019年5月印发的《职业技能提升行动方案(2019~2021年)》中,曾提出会从失业保险基金结余中拿出1000亿元,用于1500万人次以上的职工技能提升和转岗转业培训。在今年新冠肺炎疫情“黑天鹅”的影响下,对线下培训产生了较大影响,或许也将促进线上职业培训市场更加快速地发展。

此外,就在近日,人力资源和社会保障部、财政部印发《关于实施职业技能提升行动“互联网+职业技能培训计划”的通知》,明确今年将征集遴选50家以上面向全国的优质线上职业技能培训平台,推出覆盖100个以上职业(工种)的数字培训资源,全年开展100万人次以上的线上职业技能培训。2月6日,上海印发《关于做好本市受疫情影响企业职工线上职业培训补贴工作的通知》,在全国率先出台支持线上职业培训的政策文件。

另据弗若斯特沙利文报告,2018年中国高等数字图书馆市场规模为33亿元,预计将于2023年达到75亿元,复合年增长率为17.8%,行业前景较为乐观。

尽管市场具备潜力,但见知教育的发展仍存在隐患。前文提到,见知教育核心业务增长非常依赖营销推广力度,但为了适应行业发展及客户喜好,招股书显示公司的销售及营销活动可能被视为违法中国法律及法规,最严重将被吊销营业执照,可以说是一个“定时炸弹”。同时,见知教育与天翼视讯及其他第三方内容供应商的合作关系也对其业务至关重要,如果任何一方终止合作关系,公司的业务、财务状况及经营业绩也可能会受到重大不利影响。

行业风口已经打开,能否在避免踩雷的前提下快速发展,对见知教育来说既是机会也是挑战。