股市收评丨信仰、投资主线再分析!

2020年3月4日 星期三

A股盘面分析

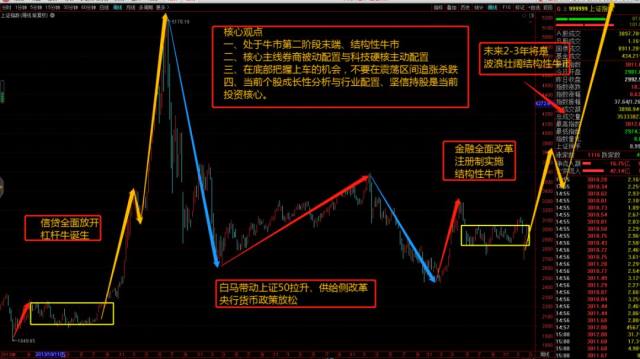

今天主板震荡上行,创业板横盘震荡,基建行业房地产、建筑继续强势,因为涨价影响造纸表现抢眼,科技板块还是在短期调整中,调整同时中线布局机会慢慢到来。

在震荡中我们建议少动多看,不要调仓换股,全球货币政策放开,进一步增强势市场流通性,在结构性牛市中,大家一定要加强学习自己操作能力。一定要有一轮牛市的思维,把握券商的被动配置与科技的主动配置。切记在震荡区间也不要追涨杀跌。

走势分析

1、今天主板震荡上行,创业板还是在一个震荡中,基建与券商作为当情的投资主线,我们在《新科技、新基建》一文中明确提示到券商、基建、科技基建的投资机会。

2、新基建作为这次疫情对经济影响的对冲手段,新的一轮科技建设正在路上,当前在一个上升趋势中震荡区间,我们建议多看少动,把握一轮结构性行情,坚信券商的被动配置与科技硬核核心持股(把握每次调整的投资机会)。

3、证券法正式落体,标着我国金融改革大幕开启,弱势市场进一步被市场所接纳,结构性牛市、价值面投资到来,场外资金的大举流入。创业板由于春节前后的快速拉升,需要时间消化获利筹码与估值的修复,随着震荡结束,创业板有望迎来新的拉升,主板还是在牛市第二阶段末端。

4、当前从估值、信贷股市运行周期来看,当前处于牛市底部阶段,未来2-3年将是股市的春天。当前坚定持有核心价值股信心。真正做到终日乾乾,赢家通吃。券商的被动配置与科技硬核的主动配置将成为这轮牛市主旋律。

当前投资主线再分析

一、新基建、5G产业全面开始

我们在《新基建5G崛起一文》明确讲到这一轮新基建是以 5G 为核心的科技新基建,主要包括 5G、云计算/数据中心、车联网、工业互联网等方向。

并且广电总局 2 日在京召开电视电话会议,启动全国有线电视网络整合和广电5G建设一体化发展工作。根据方案,“全国一网”整合将由中国广播电视网络有限公

司主导,联合各省级网络公司、战略投资者共同组建,形成按现代企业制度管理的“全国一网”股份公司。很多人一听搞基建,是不是又要搞房地产了。其实房地产只是基建的一部分,搞基建不等于搞房地产,尤其是从目前的经济环境和政策来看,再搞房地产拉经济的模式行不通,也走不远。

我们虽然这一轮下行周期也将是搞基建推动经济增长,但是本质将发生变化。基建的重心不再是房地产,而是“城际交通、物流、市政基础设施,以及 5G、人工智能、工业互联网等新型基础设施建设。

二、老基建、阶段性行情到来

老基建中有基本面驱动的四条主线——最具弹性的水泥、估值最低的央企基建、潜力最大的装配式建筑、疫情催化的固废环保。

1、水泥—需求端的增加。

水泥一直是基建上游基本面逻辑最好的品种,由于供给端严格限制产能、供需维持紧平衡,再加上水泥的短腿(运输半经小、区域化差异大)和不易库存(水泥不宜露天存放过久)的属性,使得水泥成为涨价弹性最好的品种,只要需求稍有改善就会引起涨价。数据显示,2 月底,随着疫情逐渐减轻,南方地区陆续复产复工,国

内水泥市场终端需求缓慢启动。

2、中字头基建央企以及各类设计院、研究院这一轮主要是估值的修复。

由于近几年国内基建投资增速的持续下滑,基建板块持续低迷,中字头基建央企和各类设研院的估值都被压到了个位数,股价基本都处于历史底部预期,估值、股价都基本反映了悲观预期,所以一旦政策面、基本面有改善的预期,这些低估值就将迎来修复。

3、装配式建筑,业绩 疫情双轮驱动。

一方面,作为政策推动的传统基建领域中的新方向,装配式建筑的渗透率将实现从7%到 30%跃迁,市场潜力较大。同时也体现到业绩的高增速,例如鸿路钢构,在营业利润大幅增加的情况下,2019 全年净利润同比增长 30%,其中第四季度归母净利润增长 142%。

三、优质券商被动配置

券商是当前大金融首推子行业,Alpha 和 Beta 共振,行业景气度超预期向上与当前估值严重不匹配。

1、资本市场改革政策密度和强度加大,股权融资常态化:再融资新规落地,大幅松绑定增要求,目前资本市场融资制度改革已经全面启动,涵盖 IPO、再融资、并购重组;股权融资常态化发行将为行业带来长期投行业绩增量。展 望未来,流动性维持相对宽松,二级市场方面的改革有望加速落地,包括衍生金融工具创新、完善交易制度、引导长期资金入市等。

2、市场情绪高昂,资金加速入场:年初至今融资交易额快速增长,目前融资余额已破万亿元,股基成交额连续 7 个交易日超过万亿元,券商经纪与利息 收入将同比大增。

3、2020 年券商行业仍将迎来开门红,2019 年 1 季度为 2019 年上市券商单季净利润高点,20 年的开门红对于奠定全年业绩增速尤为重要,2020E 业绩有持续超预期可能。

—— 详见3月启富证券投资报告

后市策略

在底部大家一定要把握核心主线,不忘初心、方得始终享受一波牛市的红利。当前处于估值低位、从信贷、债务、股市运行的大周期来看,A股进入牛市3年上涨的运行阶段,上市公司的整体大幅度的改善从根本上推动结构性牛市向前运行,创业板业绩四季度创出3年的新高,后期核心还是硬核科技与创业板指数。

当前处于债务周期早期阶段,资产配置应该从债市、房市向股市过度。7-8年一个完整的股市运行周期,当前处于牛市底部阶段,把握科技硬核的主动配置与券商的被动配置是这一波牛市核心。不管后面是通过箱体震荡还是N形向上走势,把握每次阶段性调整机会、在震荡区间一定不要追涨杀跌。短期科技调整比较充分,中线布局机会慢慢到来。

长线投资:大金融(优质券商)、硬核科技(5G与新能源汽车、未来的核心)

中线投资:国产替代、产业大基金、基建

主题投资:生物安全、智能汽车

风险提示:大股东减持、商誉风险、操作不对称风险

作者:刘有才 执业证书:A1130613080001

免责声明:以上内容仅供参考,不构成具体操作建议,据此操作盈亏自负、风险自担