中国再保险(1508.HK):受益保障需求增长,疫情下凸显公司中长期投资价值

2020年2月21日,中国再保险(1508.HK)发布其子公司中国大地财产保险股份有限公司2020年1月份原保费收入——约人民币55.36亿元,同比增长10.48%。

从春运到疫情高峰,今年1月份是对经济冲击最大的一个月,保险板块也不可避免。而对比同业公司,中再集团旗下大地保险1月业绩表现稳健,这无疑为市场带来一剂“强心针”。而此前,中再集团也披露了其年度业绩预增公告,预计2019年度归属于母公司股东净利润较2018年同期增长约55%至65%。

受到疫情影响较小的保险类别,财险必然是其一,再保险是其二,特别是再保险企业在经济波动中具有稳定性强、防御性好的特征。在市场悲观预期扭转之际,市场对中再集团估值相对滞后,未来有望引发重估。

一、疫情影响有限,长期迎需求爆发

对于保险行业而言,疫情主要从两个方面带来影响:资产端和负债端。

1) 市场持续回暖,资产端投资收益影响有限

权益市场方面,短期受疫情冲击波动剧烈。春节后首个交易日沪深300指数即下跌7.72%;恒生指数1月24日至2月4日累计下跌了8.12%。但是随后市场便形成快速反弹,一直延续至今。由此可见,权益市场的价格波动已趋稳。

债券市场方面,经济不景气会带来信用风险,受积极财政政策及更加灵活适度的稳健货币政策对冲,同时保险企业自身分散的投资组合也使得投资端风险保持可控。

2)负债端受到冲击,后续需求或超预期增长

疫情对保险行业负债端影响集中在新单销售以及赔付两个方面。(1)当下赔付规模对于行业而言有限,因为疫情涉及到的个体数量有限、重症及死亡率较低且各地政府前期已承担了部分医疗费用,涉及到人身再保险行业摊赔金额将更小;财产险方面,可能涉及到的营业中断险保单触发赔付的概率较低,短期健康险赔付责任亦较为有限,因此对财产险业务影响较小。(2)疫情会对行业新单销售影响较大,首当其冲的是寿险行业。但是由于寿险保单是特殊商品,需求具备一定“刚性”,预计一季度“开门红”需求会延后,不会消失。

疫情悲剧映射了人身风险管理的重要性和必要性,将极大唤起大众的风险保障意识,有望推动寿险、健康险、意外险等保障型产品的长期需求,有利于行业的长期发展。参考2003年SARS及2009年H1N1两次案例,可得出结论:每次大型传染病爆发都有助于进一步提升公众保险意识,对后续保费增长带来刺激作用。2019年中国人均GDP突破1万美元,在既有的购买力前提下,家庭风险管理需求的萌发将有力地促进寿险、健康险等保障型产品的发展。

同时,保险作为一种市场化的风险转移机制,这次疫情之后,将会催生商业保险行业参与社会治理的需求,落实十八届三中全会“完善保险经济补偿机制,建立巨灾保险制度”,在农业、地震等自然灾害基础上,拓展至传染病等人身巨灾风险,推动风险在全球范围内的分散,实现风险的减量管理,推动社会治理转型升级。

二、中再担当重要角色,受益中长期发展

对比行业其他直保公司,中再集团在此次疫情中受到的影响会相对更小。主要原因包括:

(1)再保业务方面,不管是人身再保险还是财产再保险,由于主要承担风险的高额部分,理赔上的影响相对直保较小。而同时由于再保险是面向保险机构的批发业务,因此疫情期间,再保业务可以通过远程办公正常展业;

(2)相比直保公司,中再集团凭借多年数据与技术优势,能够实现准确的风险定价与风险防控;

(3)再保险全球风险分散的天然属性有助于缓释短期的疫情冲击;

(4)大地保险通过科技赋能,线上化完成理赔、投保、续保等工作,有力推进业务正常开展,有助于降低疫情对业务发展带来的负面影响。

此外,由于中长期市场的风险保障需求面临增长,直保公司的分保及产品升级需求也快速提升,而中再集团是行业中少有能为直保公司提供风险管理综合解决方案的企业。可见,中再集团在市场中具备稀缺性,未来将受益于整个行业的发展。

1)利用直保再保协同优势,提升行业理赔效率

疫情期间,中再集团旗下中再产险、中再寿险第一时间启动应急工作机制,建立理赔绿色通道和快速赔付机制,充分发挥再保险功能,对直保公司的索赔申请第一时间给予处理,支持直保公司关于取消药品、医院、诊疗项目限制等特殊理赔举措,切实做好理赔服务支持工作。

中再集团旗下大地保险累计为一线新闻工作者、民警等提供总保额超过人民币50亿元的专属保险产品,对国内23家医药企业提供累计保额人民币26.5亿元的重大风险保障,为价值人民币380多万元医疗救援物资免费提供货物运输保险保障。

2)展现承保及技术优势,扩展业务合作

疫情的突发,也推动了保险公司的产品创新和技术提升。

中再集团凭借强大的数据技术优势,积极投入核心力量搜集疫情实时数据、研究感染模型,第一时间为行业头部保险公司提供了再保承保能力支持。

中再集团下属中再寿险为直保公司提供产品创新服务,设计新冠肺炎针对性产品,提供了国内市场最早的、香港市场唯一的再保险支持,有效支撑直保公司短时间向市场大量投放针对性产品。目前开发的保险产品已覆盖6000多万人次被保险人,累计支持直保公司提供超过人民币3万亿元的风险保障。

未来,随着更多直保公司爆发疫情相关产品需求,在市场稀缺再保承保能力的情况下,中再集团将与更多直保公司进行合作,深化客户关系。同时,中再集团也能为直保公司带来产品及技术升级服务,可预见其核心业务——保障型再保业务规模与质量有望迎来持续增长。

三、业绩出色,短期估值形成”价值洼地“

2020年2月7日,中再集团发布2019年度业绩预增公告,预计2019年归属于母公司股东净利润较2018年同期增长约55%至65%,业绩增长的主要原因是投资收益同比提升,以及本期新增国际并购后的英国桥社保险集团收益。

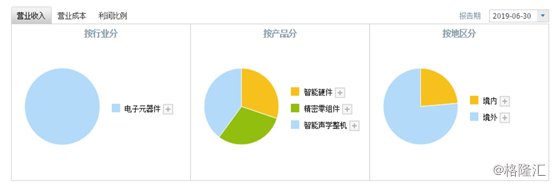

根据2019年中报数据,2019年上半年,中再集团总保费收入再上新台阶,达到人民币847.72亿元,保费增速达27.8%;即使剔除财务再保险业务,其核心业务保费收入人民币608.40亿元,增速也高达26.5%,远高于保险行业平均增速14.2%。

在中再集团业绩保持出色表现的同时,市场对中再集团的估值则形成明显“错位”。特别在疫情冲击下,中再集团估值进一步下跌至历史新低。

截至2020年2月24日,中再集团PB估值已跌至0.5倍。对比国际再保险同行可见,目前中再集团处于明显被低估的估值水平。

此外,下图可以看到,中再集团长期以来的成长性十分突出。从保费增速上看,集团保费增速远远超过国际再保险同业。结合2019年度约55%至65%的归母净利润增速,集团的成长性正在进一步释放。

中再集团在收购桥社之后,财产再保险分部的国际业务占比快速增长至三成以上,承保组合的全球风险分散属性进一步增强,因此短期疫情冲击对公司估值逻辑负面影响较低。同时,从中长期发展上看,目前集团的低估状态不可持续,已形成“价值洼地”。未来随着集团业绩持续增长,估值水平有望不断修复,中再集团的中长期投资价值倍受关注。