年内半导体出货量料创历史第二高,行业利好标的有哪些?

作者:格隆汇·史蒂芬老梦

上周最后一个交易日,美股纳斯达克指数在一片恐慌中出现反弹,至收盘翻红报8567.37点,涨0.01%。当中最大“功臣”为半导体板块,当日收盘板块个股中英伟达涨6.92%,超威半导体涨3.34%,高通涨3.11%。

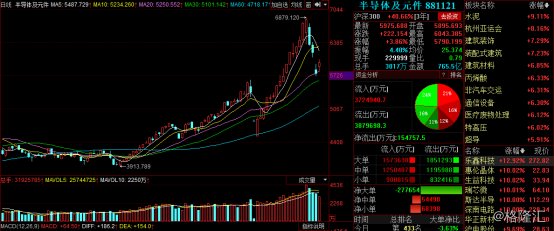

A股市场今日半导体及元件板块同样涨势喜人,截至今日收盘,板块指数涨3.86%,收报5975.7点,个股中惠伦晶体、生益科技、瑞芯微、斯达半导等个股录得涨停。

(图源:同花顺)

全年统计,板块指数已涨近30%,农历新年之后板块则在21个交易日中录得17日上涨,而4日阴线则主要分布在大盘整体受压的上周。

(图源:同花顺)

消息面上,今日行业又传来捷讯:半导体市场调研机构IC Insights近日发布报告称,预计2020年全球半导体(包括集成电路以及光电子器件、传感器和分立器件)出货量将增长至1.036万亿颗粒,较2019年增长7%,将再次超过1万亿件,有望成为历史第二新高。

今年的半导体出货量中,预计光电子器件、传感器和分立器这三种器件将占69%,集成电路占31%。

半导体板块能在全球暴跌中率先翻红,表现足够坚挺,其行业景气度保持上行背后会有哪些利好标的呢?

5G物联网需求带动行业进入上行周期

整体而言,半导体产业链包括芯片设计、芯片制造及封装测试等环节,而半导体成品又可再分成光电子、传感器、微电子半导体产品(可再分为集成电路及分立器件),对应上文提到ICInsights报告分类。

半导体产品除应用于消费电子领域外,在人工智能、5G及物联网亦有广泛的应用前景。今年5G手机出货量有望达到1.99亿台,在全球所有智能手机出货率的渗透率从1%增长至15%,为带动半导体产品出货量增长的主要因素。

且预期随着人工智能、物联网等其他领域发展,半导体可进入新一轮的上行周期。

拆解半导体产业链各环节来看,其上游原材料主要为硅片。按照工艺类型,半导体硅又可再分为抛光片、外延片及以 SOI 硅片为代表的高端硅基材料。一个完整的硅片制造工序主要包括拉晶、切片、磨片、倒角、刻蚀、抛光、清洗及检测。

2016至2018年,全球半导体硅片市场销售规模复合年增长率达25.75%,行业处于较快速增长期。该行业集中度及技术壁垒均较高,2018年全球前五大厂商合共占据95%的市场分额,分别为日本信越化学(28%)、日本SUMCO(25%)、德国 Siltronic(14%)、中国台湾环球晶圆(14%)、韩国SKSiltron(11%)。

相较之下,中国大陆企业在该领域的存在感并不高。国内硅片龙头为中环股份,公司主营业务半导体硅片和光伏硅片。其中,中环区熔硅单晶硅片的国内市占率为75%以上,全球市场占有率超过18%。

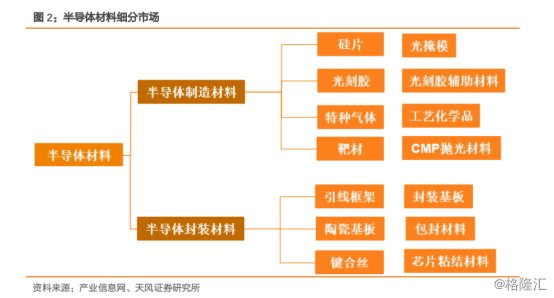

除硅片外,半导体原材料还包括光刻胶、特种气体、靶材。对应标的方面,晶瑞股份主营超净高纯试剂、光刻胶、功能性材料;华特气体是中国特种气体国产化领先企业,是首家打破高纯六氟乙烷、高纯三氟甲烷等产品进口制约的公司;江丰电子为国内溅射靶材龙头,已成为台积电、海力士、中芯国际、联华电子等客户的主要供应商;安集科技旗下产品包括不同系列的化学机械抛光液和光刻胶去除剂。

(图源:天风证券研报)

除原材料外,半导体上游的另一个环节便是IC设计。按照是否拥有工厂划分,IC设计公司又可再划分为无晶圆工厂fabless模式及有晶圆工厂的IDM模式。

目前该领域市场分额主要仍为美国芯片公司所占有,2018年美国无晶圆厂芯片公司占据全球68%分市场份额,有晶圆厂芯片公司占据全球46%分市场份额,合计占全行业52%;其次为韩国,该国在有晶圆厂全球市场分额为35%,全行业市占率则为27%。

中国大陆同期在无晶圆厂、有晶圆厂全球市场份额分别为13%及不到1%,合计占全行业3%。

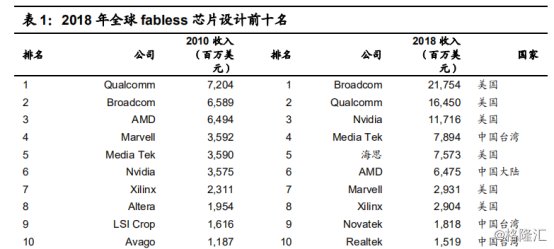

在无晶圆厂IC设计公司领域,按收入排列中国大陆只有海思上榜,台湾有两家,其余均我美国公司,包括博通、高通及英伟达等公司。

(图源:国信证券研报,图中海思应为中国大陆企业,AMD为美国企业)

综上,在半导体行业的上游(原材料及IC设计)环节,大陆企业并不占太大优势,能受益于行业景气度上行的标的亦较少。

而在中游的代工环节,中国厂商在该领域布局则相对较多,按市占率排名,2019年第三季全球十大晶圆厂分别为台积电、三星、格罗方德、联电、中芯国际、高塔、华虹、世界先进、力晶、东部高科。其中,中芯国际市占率为4.4%。

目前行业发展有两个主要方向,一是先进制程小型化;代表企业如台积电、三星、英特尔、中芯国际。就制程而言,台积电领先较大,去年已研发出5nm,三星则将在今年推出相同产品,而大陆厂商相较之下差距较大,中芯国际去年为14nm,华虹半导体为55nm。

(图源:国信证券研报)

行业的另一个方向为以特色工业满足多样化需求,代表企业包括华虹半导体、联电、格罗方德及世界先进。

从从芯片设计经济效益看,7nm将是长期存在节点,低于此制程目前而言难以到达成本平衡点。

受益于下游需求增加,2019年全球Fabless半导体代工需求为1260亿美元,同比增长13.5%;当中中国市场需求为280亿美元,增速更快,同比增长 21.7%。

封测环节的先进封装包括倒装芯片、硅通孔、嵌入式封装、扇入/扇出型晶圆级封装及系统级封装。未来该等技术讲成为行业重要发展方向。就市场规模而言,据Yole统计数据,2018年全球半导体的封测规模为560亿美元,同比增长5.1%。

按营收排列第一为台湾日月光公司,营收为52.5亿美元;中国大陆有三家公司入围前十,分别为长电科技、通富微电及华天科技。

行业标的估值偏高

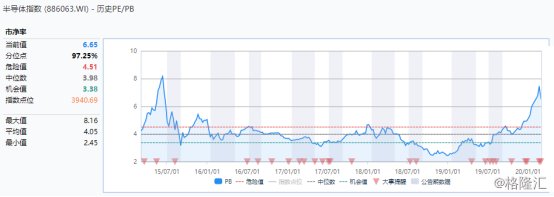

作为科技股中的中坚力量,触角灵敏的市场又舍得置导体板块于罔闻?自去年年初开始板块(含74只个股)PE就一直上行,在上周随大盘下挫之前,板块PE曾一度达至169.19倍,为近10年历史分位点95%的高位,估值水平非常接近2015年的高位。

(图源:Wind)

虽然经过上周回调后,板块整体估值有所下滑,但相对而言仍处在高位。

个股方面,回顾年内,半导体行业标的市场表现均较为理想。但值得留意的是通富微电及晶瑞股份去年净利润均录得下但市盈率较高。整体而言,目前行业个股标的PE同样均较高,虽然有行业景气度提升前提利好因素,但仍需注意个股业绩无法兑现预期的风险。

港股市场而言,中芯国际是市场上争议比较大的个股,其估值较高主要在于未来业绩预期。最新消息,公司7nm工艺产品将在今年第四季度小规模生产。而华虹半导体相比之下估值较低。去年第四季,公司实现销售收入2.43亿美元,环比增加1.6%,同比下降2.5%;母公司拥有人应占溢利2620万美元,同比下降46.53%。

瑞信研报指华虹半导体第四季经营开支上升较预期为高(主要由于无锡新厂需时提升),导致利润下滑较多,年内华虹半导体的股价累积下跌4.3%。

(图源:同花顺iFinD)

综上所述,在行业景气度预期向好的情况下,当前半导体板块估值普遍较高,虽然中长期而言行业增长确定性较为明朗,但在高估值的情况下仍需注意个股未来可能出现业绩下滑,估值虚高的风险。