乐普医疗(300003.SZ):风口上的“药械股”,还值得投资吗?

作者 | 粽哥2025

数据支持 | 勾股大数据

2月21日,乐普医疗(300003.SZ)公布了2019年度业绩快报,报告期内,公司实现营业收入77.54亿元,同比增长21.99%;营业利润19.57亿元,同比增长35.65%;利润总额20.69亿元,同比增长40.35%;实现归属于上市公司股东的净利润为17.22亿元,同比增长41.34%;基本每股收益0.9730元。

在2019年3月下旬新上市的生物可吸收支架(NeoVas)贡献新业绩增长的情况下,原料药、制剂和OTC业务均有不同程度的增长,这些靓丽的业绩使得乐普医疗的整体业绩较上年持续增长,作为医疗器械领域的龙头之一,这与跟行业的发展密切相关。

1

医疗器械行业的“黄金时代”

近年来,在人口老龄化的大趋势、大背景下,人们对医疗器械产品的需求旺盛。根据数据显示,2018年全球医疗器械行业市场规模为4278亿美元,同比增长5.63%。预计到2020年全球医疗器械行业规模将达4774亿美元,同比增长约5.64%。

虽然我国医疗器械市场规模占比仅有3.80%,但是由于最近几年在政府鼓励医疗器械创新等一系列政策的刺激下,医疗器械行业获得了快速发展。

根据过去多年的统计资料显示,中国医疗器械行业的复合增长率持续保持在15%左右。2014-2018年中国医疗器械市场保持高速增长态势。2014年我国医疗器械行业市场规模为2556亿元,截至2018年底,我国医疗器械行业市场规模达到了5300亿元,五年间的年均复合增长率达到15.7%,预计2022年我国医疗器械行业市场规模将超过9000亿元。医疗器械工业增加值增长速度明显高于药品工业增加值增加速度。

2019年12月21日,由中国药品监督管理研究会与社会科学文献出版社联合发布的《医疗器械蓝皮书》中指出,中国医疗器械市场已成为全球第二大市场,且未来十年仍是中国医疗器械行业快速发展的“黄金时期”。特别是此次新型冠状病毒肺炎疫情,对于医疗器械行业来说是莫大的利好,可以预见我国医疗器械行业将继续保持高增长的态势。

不过,虽然“肺炎疫情”在短期能够助推医疗器械行业的发展,但是长期还得看上市公司的核心价值。毕竟医疗器械行业受政策、技术、市场、资本、疾病等多重因素的影响较大。因此,相比短线的题材炒作,投资者更应关注公司的经营情况。

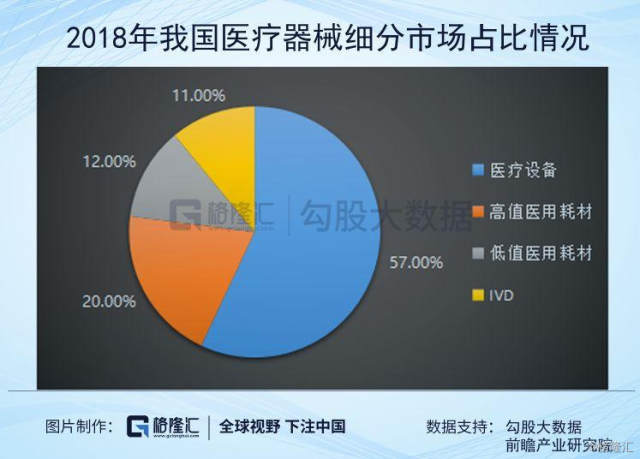

而乐普医疗现有的医疗器械业务,主要集中在医疗器械高值耗材领域。从医疗器械细分领域来看,我国中低端的医疗设备占比最大,高值耗材、IVD领域我国占比仅为20%和11%,相比全球差距相对较大,存在较大发展空间。

根据数据显示,2018年我国高值医用耗材的市场规模为1046亿元,其中骨科植入262亿元、血管介入389亿元。

2

乐普医疗的基本面

乐普医疗,全称乐普(北京)医疗器械股份有限公司,成立于1999年6月,创始人是蒲忠杰。2009年,公司成功在深圳证券交易所A股创业板上市。自成立以来,公司一直专注于服务国内心血管病患者、慢病管理的中老年人群,销售网络遍布全中国及95个国家和地区。

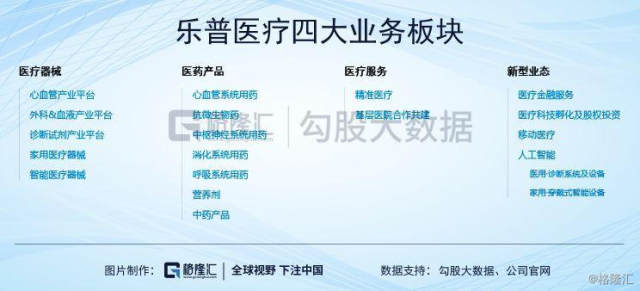

经过21年的发展,乐普医疗已经建立了四位一体的心血管全产业链平台,拥有医疗器械、药品、医疗服务和新型业态四大业务板块。

其中,公司的核心业务是药品和医疗器械两大板块,2018年实现的销售收入分别为31.72亿元、29.07亿元,占总营收的比重分别为49.90%、45.74%。从市场分布来看,国内市场是公司的主要销售区域,收入占比达到93.1%。而医疗服务和新型医疗业态,占比较小,仅有4.35%。

公司的医疗器械业务分为自产器械产品和代理配送业务两大类。由于公司拥有器械产品自主研发、生产的技术优势,因此这一板块的收入主要以自产器械产品为主,2018年实现销售收入为24.93亿元。其中,支架系统的收入占比最高,其次为体外诊断产品、外科器械和其他自产器械产品等。

而药品板块以制剂业务的收入为主,主要是硫酸氢氯吡格雷的销售为主。2018年的销售人收入为11.8亿元,占总营收的比重为18.56%,占药品板块的比重则达到37.22%。其次是阿托伐他汀钙片和其他药品。

但是,回顾乐普医疗成立以来的发展历程,公司能够拥有如今的四大业务板块,大致经历了3个阶段:

(1)2006-2010年,从初创期到成长期。作为以冠状动脉介入医疗器械起家的公司,早在乐普医疗成立的第二年(2000年),公司就生产出了冠状动脉支架系统。经过2003年的重组增资扩股之后,公司拥有了比较强大的技术实力。2006年,“血管内药物(雷帕霉素)洗脱支架系统” 成功上市,填补了国产冠状动脉支架的空白。

这款支架系统产品的问世,给乐普医疗带来了非常高的毛利率,2006-2008年分别达到70.95%、75.18%、78.58%,保持着平稳增长的态势。并且,2008年的国内市场占有率约为25.8%,居行业第二位,与行业第一的微创医疗仅相差约2%-4%。最终,公司以2008年2.01亿元净利润的靓丽业绩,在2009年闯进了A股成功上市。

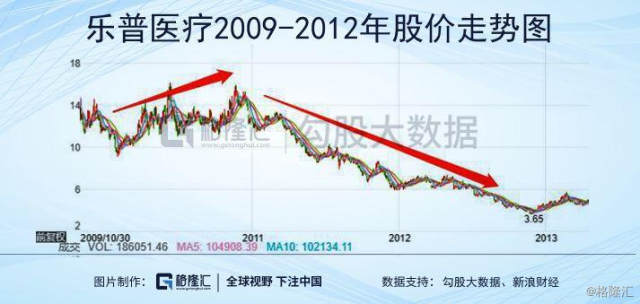

(2)2010-2013年,刚上市就经历了“戴维斯双杀”。按照正常情况来说,上市以后业绩通常都会有稳健、快速的增长,但是反过来乐普医疗的业绩却出现业绩下滑的情况。由于高值耗材降价,以及公司仅仅依赖冠状动脉支架单一产品的原因,从2010年开始业绩已经出现明显放缓。其中,2012年和2013年更是分别下降14.8%、10.3%,连续两年呈现负增长的情况。

更悲催的是,“屋漏偏逢连夜雨”,除了业绩严重下滑之外,公司的股价也随之下跌。乐普医疗发行时的股价为29元,但是到了2012年12月3日,股价跌到了历史最低的3.65元(前复权价),不可谓不惨烈。

从乐普医疗2009年上市到2013年的股价走势图就可以准确的反映出这两个阶段的情况,短短四年不到的时间,公司就经历了从“戴维斯双击”到“戴维斯双杀”的走势。

(3)2013年至今,重新步入稳健成长期。为了改变产品线单一的现状,管理层开始进行大刀阔斧的“改革”,通过内生性增长和外延式扩张相结合的方式来扩充产品线。直到目前,公司已经建立了四位一体的产业链平台。

在医药方面,2013年乐普医疗通过并购新帅克宣布进军药品领域。公司制定了“药品+器械+服务”三位一体的策略,此后在IVD(体外诊断产品)、医疗服务等领域都取得了突破,并积极布局了糖尿病、血液净化、生物创新药等大病种和医药发展大方向。目前拥有硫酸氢氯吡格雷、阿托伐他汀和胰岛素等核心产品,也有苯磺酸氨氯地平、缬沙坦和阿卡波糖等品种。

在医疗器械领域,自2014年开始进行心血管全产业链的布局。特别是在冠脉支架方面,从2000年的H-Stent裸支架,2005年的Partner药物洗脱支架,到2011年Nano无载体支架,2012年的Gureater钴基药物支架,再到2019年的NeoVas生物可吸收支架,乐普医疗的研发之路也见证着中国冠脉支架的迭代史。2019年3月,首个国产生物可吸收支架NeoVas开始上市销售,这款重磅产品也成为了公司未来新的业绩增长点。

在医疗服务方面,乐普主要聚焦心血管专科医院、基层医院共建、产筛、心血管疾病等基因测序和分子诊断等第三方医学检验服务等方面;至于新型医疗方面,主要包括智慧医疗及人工智能、类金融业务及战略股权投资三部分内容。目前,由于部分项目仍处于培育期,因此尚在亏损状态。

3

高增速的秘密

自2013年步入“改革”的轨道以来,乐普医疗的业绩增长非常快。

2013-2019年这七年间,公司总营收的年均复合增长率为29.02%,而净利润的CAGR为24.96%,并且净利润增速多年以来一直保持着非常平稳的增长态势。可以说,“增收又增利”的乐普医疗属于一家高增长的公司。

归根结底,之所以能够取得这样的靓丽业绩,除了药品、器械等主营业务的增长速度较快以外,最重要的原因还是在于管理层频繁实施的外延式扩张战略。

如果对乐普医疗有关注的投资者,就会很轻易的发现,“乐普医疗的发展史,其实就是一部并购史”。

早在公司上市之初,虽然公司的业绩已经出现下滑,但是管理层敢于在行业危机的时候仍然进行了几次并购项目。2010年,先后并购卫金帆医学和北京思达,获取了血管造影技术、心脏瓣膜技术,随后再次通过并购秦明医学获取“双腔起搏器”业务,并在2012年进行增持,累计持股75.10%。2011年,并购控股荷兰COMED B.V.公司。2012年,成为拥有四类药物支架的企业;并购控股秦明医学仪器,合并成立乐普装备。特别是2013年,通过并购新帅克,进军药品领域,这对于公司来说具有划时代的意义。

尤其是在2014年公司确立了要实行平台化发展战略之后,至今相继通过收购和新设立的方式获取超过30家公司的股权,总交易金额超过60亿元。其中,2018年3月,为了获取新东港的阿托伐他汀钙片业务,乐普医疗又斥巨资10.5亿元竟得新东港45%股权,持股比例从53.95%提升至98.95%,后者是国内第二家通过阿托阿托伐他汀钙片的药企。这项收购案,使得该业务占了2018年近一半的营收。

可以说,在并购扩张之后,乐普医疗业绩的确得到了质一般的飞跃。营业收入从2014年的16.69亿元增长至2019年的77.54亿元,六年间增长了4.65倍,净利润增长了4.07倍。

但与此同时,频繁扩张的背后,也给公司带来了不少问题。

4

业绩背后的“隐忧”

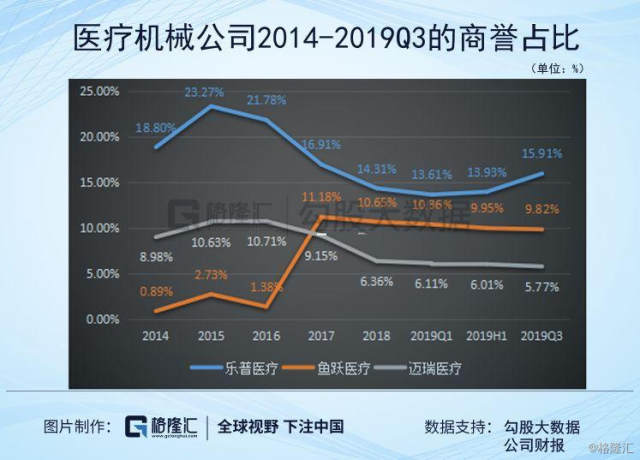

首先,乐普医疗被资本市场诟病最多的问题,就是高商誉这颗“隐藏的雷”。

2017年,乐普医疗就计提了荷兰子公司Comed B.V.的全额商誉,损失金额高达1858.52万元,正是由于这家公司的业绩不达预期。2018年,乐普医疗又对收购的明盛达、乐普药业等三家公司计提了商誉和长期股权投资减值损失1.29亿元。

如果横向对比国内医疗器械的绝对龙头迈瑞医疗(300760.SZ)和家用医疗器械龙头鱼跃医疗(002223.SZ),可以看到乐普医疗的商誉占总资产的比重非常高。特别是在2014-2016年,占比分别为18.80%、23.27%、21.78%。而鱼跃医疗的比重在10%左右,迈瑞医疗的比重则更低,仅维持在6%左右。

不过,好在从2016年开始,由于乐普医疗的业绩持续增长,总资产也不断攀升,从2016年的95亿元增长到2019年的160亿元,使得商誉占比持续下降。另外,这也是由于管理层调整了外延式扩张战略,没有进行太多的高溢价收购。但是,截止2019年第三季度,公司已经积累了25.83亿元的商誉还是非常高的,而同期迈瑞医疗和鱼跃医疗分别只有14.12亿元、7.36亿元。所以,在扩张方面管理层最需要关注的就是收购的子公司业绩情况如何。一旦出现业绩不达预期的问题,就需要计提商誉,对后续公司的经营是非常不利。

除此之外,并购扩张也会使得公司的资产负债率不断攀升。自2014年以来,乐普医疗的资产负债率一直呈现出快速增长的态势。根据财报显示,乐普医疗的负债总额从2014年的5.37亿元增长至2019年第三季度的83.43亿元,增长了15.5倍。反观迈瑞医疗和鱼跃医疗的负债率则比较低。由此可见,公司目前存在比较大的现金流经营问题。

另外,乐普医疗也存在着典型的“重营销、轻研发”问题。

作为药品+医疗器械相结合的医药公司,乐普医疗的总费用支出中,销售费用的占比是最高的,达到25.05%,而且从2015年开始增长就非常快。但是,研发费用率却一直徘徊在6%左右,占营业收入的比重非常低。以2018年为例,根据财报显示,销售费用高达18.68亿元,其中,占比最大的“市场费”和“人工费用”,主要是由于公司需要大量的销售器械和药品,进行OTC药店销售团队的配置以及市场推广的投入,因此需要不断增加业务宣传、市场营销人员工资等费用。

不过,由于多年来乐普也一直在坚持研发,这也使得公司的销售毛利率比同行的高。2016-2018年,公司的毛利率分别为60.95%、67.23%、72.75%;迈瑞医疗这三年间的毛利率分别为64.62%、67.03%、66.57%;而鱼跃医疗的毛利率则更低,分别仅有38.69%、39.66%、39.83%。

最后,对公司影响最大的还是带量采购政策。

作为乐普医疗药品板块的两大核心产品,氯吡格雷和阿托伐他汀虽然在2018年通过了一致性评价,但是却未能在12月份的带量采购里中标。消息一出,公司随即迎来了三个跌停,市值蒸发近160亿元。

这项让国内仿制药企业“闻风丧胆”的带量采购政策,跟以上几点公司明显存在的问题一样,始终是一把悬在头上的“达摩克利斯之剑”。由此可见,对于这些隐患,如果管理层不能尽快解决,那么经营的压力无疑会非常大。

5

结语

通过前面的分析,我们可以得知乐普医疗既是一家处于快速增长中的药械结合的公司,又同样存在着不少的问题。但是从医疗器械行业的发展趋势来看,高景气度的行业也会使得所处的公司值得被投资。

那么,乐普医疗现在还值得上车吗?

从往年的分红数据来看,自公司上市以来累计分红10次,累计分红金额达到16.48亿元,多年以来的股利支付率保持在25%左右。公司的净资产收益率,从2016年开始保持着平稳增长,2018年达到19.13%。而迈瑞医疗的ROE为42.16%,这也说明公司还有很大的提升空间。

另外,从估值来看,乐普医疗的市盈率TTM为38.87倍,远低于77.26倍的行业平均水平。而同期迈瑞医疗和鱼跃医疗的市盈率TTM分别为67.65倍、40.33倍。公司目前处于较为低估的水平。因此,从这两点来看,安全边际相对较高。

整体来看,乐普医疗由于业绩平稳增长,加之估值不算太高,所以还值得上车,但是要注意规避风险。

毕竟,公司目前存在着高商誉、高负债、重营销等问题,再加上药品集采对于非纯器械公司来说,依然存在比较大的风险。所以,未来还需要投资者对乐普医疗进行动态跟踪,看其是否会存在业绩不达预期的迹象。否则,这些潜在的问题,就会直接影响到公司的业绩和股价,造成投资亏损。