官宣!并购重组可调整配套融资,有上市公司提前修改方案

2月28日,证监会官网显示,再融资新规发布以来,对于现有的并购重组项目,配套融资部分如何与再融资新规相衔接,市场各方较为关切,证监会高度重视。经认真研究,为便利上市公司募集配套资金,抗击疫情、恢复生产,允许上市公司履行内部决策程序后,对配套融资部分做适当调整。

对于已取得行政许可批文,配套融资尚未实施的并购重组项目。一是上市公司在重新履行董事会、股东大会程序后,可以调整配套融资部分的发行股份价格、发行对象数量、股份锁定期、发行股份规模等内容。二是因证监会批文明确了配套融资总金额上限,上市公司不得调增配套融资总金额。三是对并购重组行政许可批文有效期暂缓计算,变更配套融资方案后无需更换行政许可批文。

对于已发布重组预案、尚未取得批文的并购重组项目。一是拟调整配套融资方案中募集资金总额、发行股份价格、发行对象数量、股份锁定期、发行股份规模等内容的,需重新召开董事会后,提请股东大会审议,无需对发行股份购买资产部分的定价基准日重新确定。二是拟将配套融资方案中定价基准日确定方式变更为选择董事会决议公告日、股东大会决议公告日或者发行期首日之一的,发行对象需符合规定条件且于董事会决议前全部确定,并需重新履行董事会、股东大会审议程序,发行股份购买资产部分的定价基准日需重新确定。三是拟新增配套融资的,需要重新履行董事会、股东大会程序,发行股份购买资产部分的定价基准日需重新确定。

对于配套融资涉及定向可转债的,参照上述标准执行。

需要指出的是,在上述规定发布前,已有上市公司调整并购方案中的配套融资或是发布适用新规的并购方案,如鲁北化工、江丰电子、金宇车城、博晖创新等。

例如鲁北化工,公司拟发行股份及支付现金收购金海钛业100%股权、祥海钛业100%股权,交易作价14亿元。同时,公司还将募集配套融资不超过5.49亿元,全部用于支付本次交易对价及与本次交易相关的中介机构费用。

对于调整并购方案中的配套融资,此前募资5.49亿元的金额没有改变,但在发行股份数量、发行对象、发行价格和锁定期上均有所改变。

发行数量上,由不超过此次交易前上市公司总股本的20%(7019.73万股),改为发行股份数量不超过此次交易前上市公司总股本的30%(1.05亿股);发行价格上,由不低于定价基准日前20个交易日公司股票交易均价的90%改为不低于80%;锁定期安排上,由特定对象所认购的股份自新增股份上市之日起12个月内不得转让,改为6个月内不得转让。

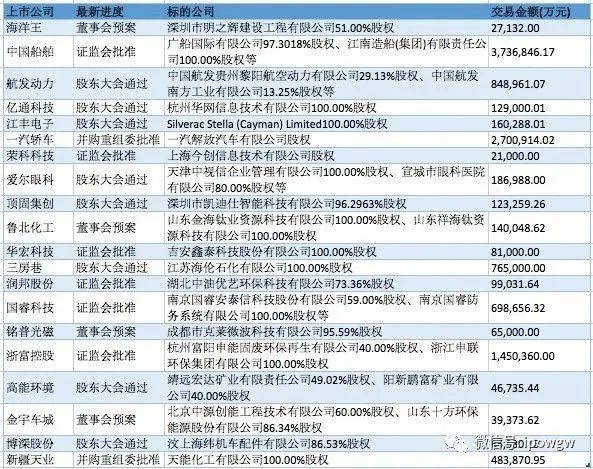

据记者不完全统计,截至当前,约有70家上市公司已发布重组预案、尚未取得批文或已取得行政许可批文,配套融资尚未实施。