温氏股份2019年净利润139.06亿元,养殖大户“笑傲春风”

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

站到“猪周期”顶端的温氏股份,足以傲视群雄“笑傲春风”。

2月24日,国内养殖大户温氏股份公告业绩快报。在肉价暴涨的2019年,公司不出意外的迎来史上最佳业绩。

2019年营收732.28亿元,同比增长27.92%;净利润139.06亿元,同比增长251.38%。

为何净利润增速大幅跑赢营收增速?

这份业绩快报,让人印象深刻的就是温氏净利润增速是营收的好几倍。为何会出现这种情况?这种情况可持续吗?

其实致使净利润增速跑赢营收增速有很多因素,但主要原因还在于提价。

2019年温氏股份肉鸡销售均价15.06元/公斤,同比上涨9.93%。肉猪销售均价8.79元/公斤同比上涨46.57%。

如果在成本、销量没有太大变化的话,提价会带来毛利大幅提升,致使净利润暴涨。

例如公司毛利率在2019年中期的时候还是11.34%,但到了2019年第三季度就升到19.80%,这提升的8个点的毛利率就是硬生生的净利润。

温氏股份也坦承,公司主营产品价格上涨,导致经营效益大幅增加。

在肉鸡销售均价保持仅10个点的增长下,2019年温氏销售肉鸡9.25亿只(含毛鸡、鲜品和熟食),同比增长23.58%。

公司养鸡业务收入大增致258.92亿元,同比提升34.03%。

作为养猪大户,肉猪销售是公司大头。非洲猪瘟等因素影响,致使2019年温氏销售肉猪1851.66万头(含毛猪和鲜品),同比下降16.95%。

但是受国内生猪供给偏紧的影响,销售均价18.79元/公斤同比上涨46.57%,公司养猪业务收入达395.45亿元,同比上升20.03%。

价格上涨带来的业绩大增是否可持续?

综合来看,2019年肉价上涨,致使温氏取得史上最佳战绩:净利润达139.06亿元。这样是公司继2016年突破百亿净利润后,再次突破百亿。

不过基于价格上涨带来的业绩提升,温氏业绩未来上涨是否能持续?会否面临回调压力?

联想到2019年底,国家持续调控肉价,进口肉增加以及储备肉投放,鸡肉和猪肉价格近期已有松动。其中猪肉从50元大关被拉回到30元左右。

但是也要看到,即使30元,肉价仍然比2019年初期的15元左右要贵一半。所以温氏还是稳赚的。

短期看,肉价想要重回15元已经很难。首先是2020年1月物价普遍上涨,在这个高基础上,肉价很难回调。

其次,受疫情影响,生猪恢复或扩大养殖,仍需要时间。供应端上依旧处于紧张状态,肉价也难下降。

东吴证券认为,2020年将依旧处于猪肉供给紧缺的状态,且由于养殖密度和猪瘟疫情间的不确定性叠加三元留种导致生产效率降低。

进一步加入此次新冠疫情的变量因素,2月正常的补栏大幅减少,进一步拉长复产进度,全年猪价将依旧保持高位运行。

我们有理由相信温氏2020年业绩将会再迎增长,但另一面政策面稳肉价决心,也或致使肉价不会出现大幅波动,所以温氏净利润在高增长基数上或难在有大突破。

财务稳健,资产回报率业内领先

在股市,很多人不敢投养殖产业公司,认为受“天灾人祸”因素太大,不好评估风险。例如獐子岛等屡被见诸报端的奇事。

不过养殖大户温氏却在行业树立较好口碑。公司财务状况良好。2019年期末资产总额为663.74亿元,较期初增长22.63%。

受益于业绩大幅增长,2019年归属于上市公司股东的所有者权益为449.95亿元,较期初增长29.51%,归属于上市公司股东的每股净资产为8.47元,较期初增长29.55%。

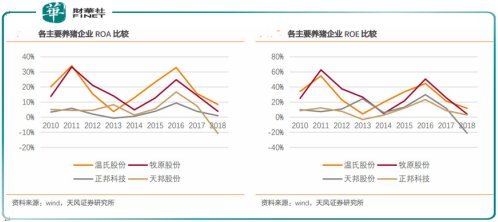

与行业公司比较,温氏的盈利能力也较为出众。天风证券显示,2010-2018年,温氏ROA平均为18.53%,同期牧原股份15.91%,正邦科技3.29%,天邦股份4.77%。

ROE方面,温氏股份2010-2018年平均值为27.53%,牧原股份28.80%,正邦科技10.33%,天邦股份8.40%。

2015年以来,公司已经累计现金分红6次,现金分红总额高达146.76亿元,股利支付率最高达到 67%。

作者:李莹

编辑:利晴