小零食大生意,“高端零食第一股”良品铺子(603719.SH)为何获投资者追捧?

2月24日,良品铺子正式亮相A股,成为国内第一个登陆资本市场的高端零食品牌。良品铺子的发行价为11.90元/股,募集金额为4.879亿元。申购结果显示,良品铺子获得了投资者的火爆认购,初步有效申购倍数达7053.56倍,中签率仅0.0425%。

此前,良品铺子还获得了今日资本、高瓴资本等秉承价值投资理念的机构投资者的入股,良品铺子为何受投资者的追捧?从良品铺子最新的财报来看,“零食大王”的长期价值底色如何?

1、收入节节攀升,规模持续扩大

近几年,良品铺子一直处于快速成长的通道中,主营收入连续多年保持双位数的增长,表现出良好的成长性。公司更新后的招股书显示,2019年上半年良品铺子实现营业收入35.05亿元,并预计2019年全年实现营业收入72.38-79.62亿元,较上年同期增长13.49%-24.84%。

目前良品铺子已经形成了五大行业壁垒,包括品牌壁垒、销售渠道壁垒、供应链管理壁垒、产品研发壁垒、规模经营壁垒。以销售渠道壁垒为例,良品铺子建立了门店终端、电商平台、移动APP、O2O销售平台等全方位的销售渠道网络,公司线上、线下收入各占一半左右,收入结构均衡。

近期的新冠肺炎疫情或多或少影响了消费类企业的经营,但据良品铺子董事长杨红春表示,疫情不会对公司的长期发展产生影响,公司不会调低2020年、2021年的经营目标。据悉,良品铺子全国2300多家门店中,有1500多家门店已在营业。另外,良品铺子也在通过外卖、门店自提等方式为消费者供货。

正如高瓴资本集团创始人兼首席执行官张磊所一直强调的:“找到最好的公司,做时间的朋友”。从长期来看,良品铺子深耕于休闲食品这个万亿级的优势赛道,良品铺子的规模不断扩大是必然趋势。目前良品铺子的整体营收水平已经处于行业前列,并与其他同类企业持续拉开差距。若保守估算未来两年保持15%的年复合增长率,良品铺子的年营业收入将迈入百亿级别。

2、成本管控能力强,净利润增长率领跑同行

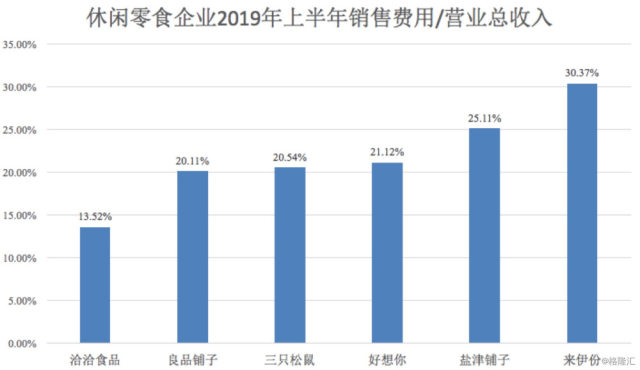

良品铺子拥有优秀的销售费用管控能力,2019年上半年良品铺子销售费用占总营收比例为20.11%,低于来伊份、盐津铺子、好想你、三只松鼠等同行企业。

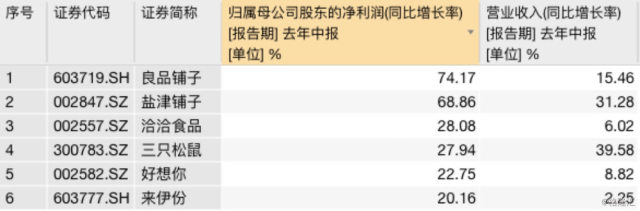

在品牌优势和渠道优势之下,良品铺子的运营效率不断提升,盈利能力不断强化。2018年良品铺子全年实现净利润2.39亿元,同比增长520.65%,2019年上半年净利润已经达到1.95亿元,同比增长74.17%,增长十分显著。

与竞品相比,良品铺子的净利润率增长幅度是最高的。2019年上半年,良品铺子的净利润增长率达74.17%,高于盐津铺子的68.86%,洽洽食品的28.08%,三只松鼠的28.08%,好想你的22.75%,来伊份的20.16%。

根据良品铺子的招股书,公司预计2019年实现净利润3.38-3.7亿元,较上年同期增长36.30%-49.20%;预计实现归母净利润3.34-3.66亿元,较上年同期增长40.02%-53.43%。而根据三只松鼠业绩预告显示,其2019年的净利润预计在2.3-2.8亿元之间,较上年同期下降8%-24%。这预示着良品铺子2019年的净利润将超过三只松鼠,盈利水平领跑同行。

ROE即净资产收益率是巴菲特最喜爱用的选股指标,良品铺子一直保持高水平的ROE,数据显示,2018年良品铺子的ROE达到24.92%,2019年上半年的ROE达到16.63%,均领先同行,反映出良品铺子的资本投入能够获得高收益,为股东带来良好的投资回报。

3、现金流良好,账上现金充裕

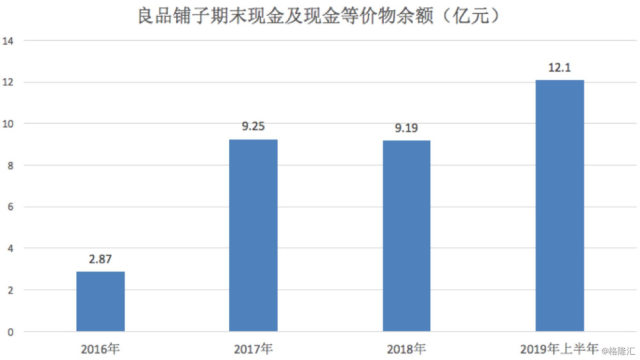

整体来看,良品铺子的财务状况良好,2019年6月末公司的资产负债率降至56.98%,是这几年的最低水平。

招股书显示,2019年6月末,良品铺子的现金及现金等价物金额较2018年末增加2.91亿元,主要为经营活动产生现金净流入1.99亿元。截至2019年6月末,良品铺子的现金及现金等价物余额达到12.1亿元,账上的现金充裕。

按11.9元/股,4100万股的发行数量计算,良品铺子此次上市预计募集资金4.88亿元,为后续全渠道营销网络等项目的建设做好资金方面的准备。

此外,值得一提的是,良品铺子还充分发挥了科技赋能实体经济的优势,高瓴曾利用其大数据团队,专门为良品铺子研发了一套门店选址系统,能够预测门店盈亏情况等。这意味着,良品铺子能够在大数据的指导下,因地制宜的开拓业务,合理地使用资金。

结语

人们常说“小零食、大生意”,休闲食品是个万亿级的庞大市场,小小的零食背后蕴藏的是大大的生意。但是,这也是一个竞争激烈、品牌分散的市场,零食企业做大做强的门槛非常高。作为“高端零食第一股”,上市之后良品铺子的品牌势将进一步强化,帮助公司获得更高的市占率。

高瓴资本曹伟在分析良品铺子的时候说到:“就商业模式而言,良品铺子将品牌和渠道结合,探索出了行业中少有的稳健模式。” 良品铺子十几年来吃透了零食的整个价值链条,建立了强大的竞争优势。

从行业定位、商业模式、企业文化和财务数据来看,良品铺子都是行业的领军者。

良品铺子牢抓用户心智,在高端化升级的过程中实现了营业收入和净利润的不断提升,净利润率增幅领跑同行,持续为其股东创造价值。

估值方面,良品铺子的发行市盈率为22.99,而去年以同样市盈率发行的三只松鼠,目前市盈率已经提升至83倍,业绩优秀又占据高端零食优势赛道的良品铺子上市之后显然还有很大的向上空间。