PIMCO全球资产配置观:扩张周期延长 股票前景更好

财联社(上海,编辑 黄君芝)讯,近日,太平洋投资管理公司(PIMCO)的两位投资组合经理Erin Browne和Geraldine Sundstrom联合发表全球资产配置报告称,衰退风险降低,经济周期将延长,其更青睐股票,而非主权债和一般的公司信贷。

PIMCO最新报告指出,在2019年经历了坎坷的增长之后,预计全球经济增长势头将在2020年恢复。尽管全球疫情危机给经济前景增加了不确定性,但PIMCO认为,经济和市场的风险将是暂时的。随着经济周期的延长和衰退风险的降低,其更青睐股票,而非主权债和一般的公司信贷,并在今年开始对风险有建设性的看法。

“积极的管理仍然很重要,我们将一如既往地关注潜在的风险和干扰,在预期回报受到估值限制的环境中,这些风险和干扰可能会非常突出。”

根据对全球经济和市场的展望,PIMCO的资产配置组合建议如下:

整体风险

在全球货币政策宽松和地缘政治紧张局势缓解的背景下,我们认为下一次全球衰退的时间已经延后,因此,我们倾向于在多元资产投资组合中适度增加风险偏好(risk-on)。然而,我们认识到,上升的资产价格可能会由于不可预见的冲击而回落。出于这个原因,我们对不同行业和地区的风险敞口是有选择性的,同时也强调资产类别内的相对价值机会。

股票

尽管全球股票估值的绝对值似乎很高,但如果按资本成本进行标准化,估值就显得不那么高了。宏观经济的稳定和盈利增长的反弹支持了我们对股市的乐观看法。当我们考虑不同地区和不同板块的增长轨迹时,我们是有选择性的。我们看好发达国家中的美国和日本,认为在高质量、周期性风险敞口的板块中存在有吸引力的切入点。

利率

在全球范围内,较低的中性利率和期限溢价已在市场价格上得到反应。这两个因素都降低了这类资产的吸引力,不过我们相信,它仍将是对冲风险事件的重要工具。尽管存在估值的不利因素,但随着通胀持续温和,主要央行升息的可能性似乎较低。鉴于美国国债的防御特性,以及相对于其他发达市场的绝对收益率优势,我们比较看好美国国债的久期。

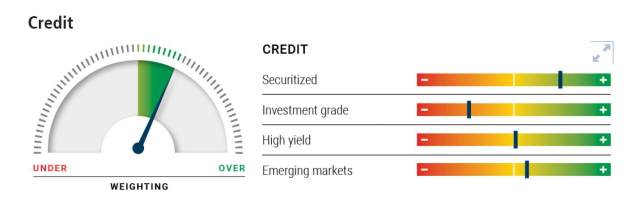

信贷

鉴于我们在投资组合中的选择性和风险偏好,我们总体上略微增持了信贷。我们强调对一般非金融企业信贷风险保持谨慎,但鉴于信贷市场的分化,我们也看到了某些领域的价值。我们继续看好机构和非机构抵押贷款支持证券(MBS),我们认为与其他利差资产相比,MBS提供了有吸引力的估值、合理的利差和有吸引力的流动性。

不动产

我们预计,2020年通胀率仍将保持在较低水平,因此,普遍减持不动产。然而,与我们的选择性方法一致,某些资产类别的通胀风险似乎被低估了。因此,由于我们认为不动产是多元化投资组合的工具,是对抗通胀上升的有效尾部风险对冲工具,我们预期将维持适度的配置,例如通胀保值债券(TIPS)。

货币

我们对货币有着微妙的看法,并预计α(超额回报)的机会将出现在主要经济体之外。相对于其他主要货币,我们对美元的看法接近中性,但确实倾向于适度做多日元。日元提供"避险",且根据我们的估值模型,日元较为便宜。在贸易加权美元指数处于数十年高点的情况下,估值和利差支撑着收益率更高的新兴市场货币,如巴西雷亚尔和墨西哥比索。