1月旅客吞吐量下滑5.4%,"大白马"上海机场会否坠落?

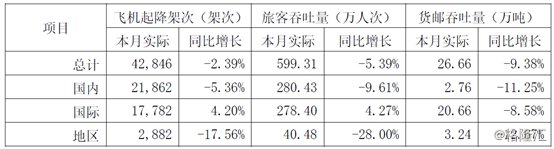

昨晚,上海机场公布1月份经营数据,显示1月份公司飞机起降42846架次,同比下滑2.39%;旅客吞吐量599.31万人次,同比下滑5.39%;货邮吞吐量26.66万吨,同比下滑9.38%。

细分而言,旅客吞吐量中仅有国际地区旅客增长4.27%, 国内及地区旅客分别下降9.61%及28%;货邮吞吐量全线下滑,国内、国际及地区货邮吞吐量分别下降11.25%、8.58%及12.67%。

(图源:公司公告)

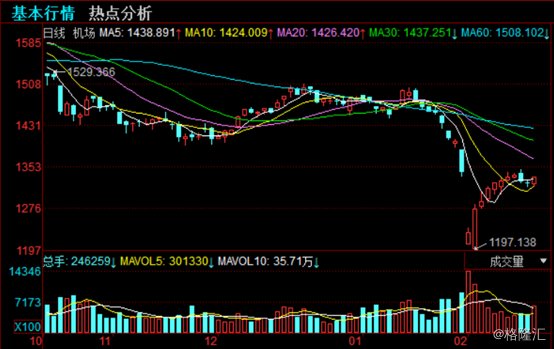

受消息影响,今日上海机场开盘后股价随即下行,截至收盘报71.57元,小幅下跌0.6%,最新市值1379.12亿元。今年年内,公司股价累计跌9.12%。

(图源:同花顺)

其实不止上海机场,受上月爆发的新冠肺炎影响,此前其他机场股已公布1月份经营业绩数据均颇为惨淡:

白云机场1月旅客吞吐量578.25万,同比下降4.87%;货邮吞吐量14.57万吨,同比下降12.91%;

深圳机场1月份旅客吞吐量421.72万人次,同比下降4.35%;货邮吞吐量10.11万吨,同比下降6.35%;

厦门空港1月份旅客吞吐量205万人次,同比下降8.18%;货邮吞吐量2.80万吨,同比下滑8.77%。

全行业而言,1月10日至2月8日的春运30日中,全国共发送旅客13.5亿人次,同比下降40%。当中民航发送旅客3651万人次,下降33.1%。而自除夕开始统计,民航客运量同比更是大幅下滑67%。

在全行业客流数据大幅下滑的情况下,上月机场板块个股经营数据难堪实亦是情理之中。

市场机场板块方面,2月3日板块随大盘大跌8.4%,惟之后九个交易日录得七日上涨,今日板块指数再涨0.86%后报1332.7点,接近农历最近一个交易日(1340.54点)水平。

(图源:同花顺)

从机场板块整体市场表现来看,其市场情绪正持续转好,今日上海机场走绿更多属消化昨日利空消息,而板块其余三只个股均录得上涨。中长期而言,机场板块(尤其是上海机场)或仍具有投资价值。

参考2003年,疫情结束后基本面反弹可期

参考2003年非典影响下机场板块表现,行业基本面在疫情得到控制后出现较明显反弹。当年上半年,A股白云机场、上海机场、深圳机场、厦门空港旅客吞吐量分别同比下降 24.3%、18.2%、7.3%、18.3%,但7月份疫情基本结束后,下半年行业基本面出现大幅反弹。下半年,以上四家机场运营公司旅客吞吐量同比分别增加10.4%、16.1%、38.0%及19.0%。

对应股价表现方面,2003年四月至五月期间,A股机场板块除上海机场跌幅较小外,深圳机场及厦门空港期内最大跌幅均接近或超过 20%,但疫情得到好转后均出现相当程度反弹。

参考2003年非典影响之下机场股表现,今年机场股的基本面及对用股价均有可能在新冠肺炎疫情得到控制之后出现较大反弹。

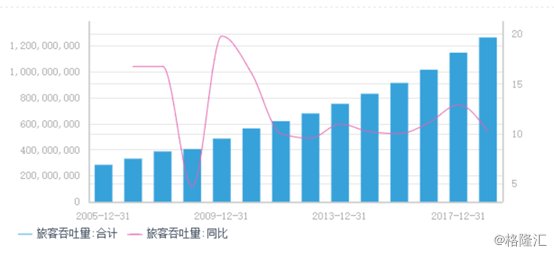

从整个行业看,单就旅客吞吐量而言,自2005年开始统计至2018年,行业总旅客吞吐量维持稳定增加,2018年其同比增速虽然环比有所下滑,但仍维持在10%以上的较高增速。按该趋势,今年整体航空出行需求虽然可能在上半年会受到一定抑制,但在增长大逻辑不变的情况下,随着疫情得到控制,下半年该部分需求或将放量释放。

随着基本面复苏,对应机场股的估值压力亦或得到一定压力释放。

(图源:同花顺iFinD)

但值得一提的是,据民航局副局长李健近期披露,2月15日至23日,民航客流量日均旅客预计不超过20万人次,客流量不足高峰时期的1/10,客座率不足40%。短期而言,机场客流仍将持续受疫情影响且至目前为止尚未有疫情已得到控制的准确可预计时间点。

机场股比较:上海机场国际旅客占比领先

在行业基本面发反弹可期的前期下,再来看看机场股的基本面情况。

按行业收入来源划分,机场收入可分为航空收入及非航空收入。航空收入是指与飞机、旅客及货物服务直接关联的基础性业务,包括与飞机架次相关的起降费、停场费、客桥费;与旅客及货邮相关的旅客 服务费,安检费等。该部分收费须按民航局相关文件规定实行政府指导价,故增量主要来自客流及物流的增加。

而非航空性收入则指延伸商业、办公室租赁、值机柜台出租等产生收入,包括免税零售、有税零售、餐饮、广告、贵宾服务、办公室租赁、值机柜台出租等。该部分收费标准实行市场调节价。

在非航空性收入中,免税收入占相当大部分。国内上市机场中,除海口美兰机场的免税店可供国内航班乘客消费购物外,其余机场均只允许乘坐国际航班的乘客进店消费。故机场免税收入与机场国际旅客比例及数量呈较大的正相关关系。

一般情况下,机场会与免税零售运营商签订长期合同,运营商会向机场支付销售提成,且该部分提成会有保底金额。

按照去年中报披露的数据,上海浦东机场、北京首都机场、广州白云机场总旅客吞吐量分别为3821.97万人次、3540.51万人次、2642.6万人次,国际及地区旅客占比分别为49.2%、28.10%及25.90%。

深圳机场按照最新上个月数据,国际旅客占比为11.72%,厦门机场比例与深圳机场接近,为11.4%。

从国际旅客比例上看,上海机场在比例上远高于其他几个机场。北京首都机场略高于广州白云机场,而深圳机场与前三大机场的国际旅客比例仍相距较远。

单统计2018年旅客吞吐数据,上海机场国际旅客占全国国际旅客的24.3%,北京首都机场占18.3%,广州白云机场占11.7%。上海机场在国际旅客比例上占较明显优势。

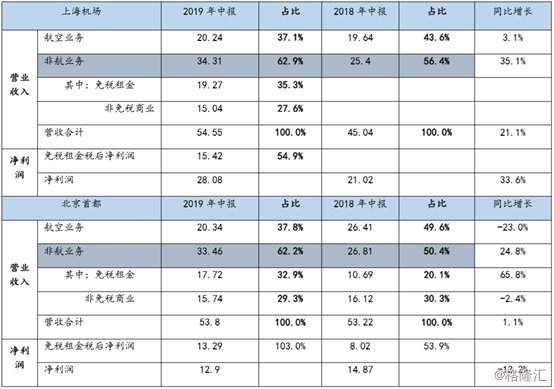

对应免税收入方面,据公司中报披露及嘉谟证券根据中国国旅(北上广三大机场免税店运营商)半年报提及白云机场免税销售额及机场免税店租金综合扣点计算得出的免税收入为上海机场、北京机场、白云机场及深圳机场分别为19.27亿元、17.72亿元、3.12亿元及2.25亿元,占当期总营收比例分别为35%、33%、8.1%及12.1%。

其中深圳机场免税收入按其商业租赁收入计算,实际收入应远低于商业租赁收入。

(图源:嘉谟证券研报)

折算三大机场(上海机场、首都机场及白云机场)的国际及地区旅客数量(深圳机场自去年11月开始方公布国际旅客数量,故无法计算),可得出其对应人均贡献的免税租金收入分别为99元、128元及34元,首都机场平均价格领先,上海机场次之,但其国际旅客的总量更多。而白云机场与两者相比差距较远。

再比上海机场及首都机场各主要业务(白云、深圳机场均无披露各自细分航空及非航收入情况),航空业务两者收入相仿,分别为20.24亿元及20.34亿元,占总收入比例均为37%左右。

但免税收入方面,上海机场为19.27亿元,贡献净利润15.42亿元(主要为扣税抵消),产生总利润28.08亿元;而首都机场免税收入为17.72亿元,贡献净利润13.29亿元,总利润仅为12.9亿(首都机场的航空业务仅处在盈亏平衡边缘)。

(图源:嘉谟证券研报)

该中报显然未计入大兴机场在去年9月份投入使用后的分流影响。在大兴机场投入使用后,首都机场客流若遭遇分流,短期而言对其航空及非航空业务而言均会造成一定的不利的影响。

而白云机场受制于T2投产摊销影响,上半年实现营收38.6亿,同增3.7%;归母净利润4.3亿,同比下降39.1%。

深圳机场在客/货流总量上较三大机场仍有一定差距,其去年上半年实现营业收入18.57亿,同比增长5.57%,归母净利润3.08亿,同比下滑16.7%。期内AB航站楼诉讼负债产生非经亏损0.62亿,扣非归母净利润则为3.7亿,同比增长9.7%。在营收及盈利量级上仍存在一定差距。

故就最近披露的基本面情况来看,在国际旅客总量及对应免税收入上占据较大优势的上海机场为机场股中基本面更好的个股。

远期而言,浦东机场目前客流亦逐渐见顶,T3 航站楼规划方案正在公开征集中,自2019年到2035年预计客流量年均增长率达到 3%。白云机场/深圳机场亦已提出远期的扩建计划,但短期而言,其客流及免税收入规模与上海/首都机场相比仍存在较大差距。

就动态市盈率而言,当前上海机场的动态市盈率为27.28X,仍低于白云机场及深圳机场。从其当前基本面情况来看,并不算高。

(图源:同花顺iFinD)

实际上,自2月4日起,北上资金就已开始大幅增持上海机场股份。最新北上资金持仓占公司流通股的比例已上升至25.43%,远高于白云机场(9.63%)及深圳机场(6.41%)。

(图源:同花顺iFinD)