预期资管新规延期一年,近半调研对象反对“一行一策”“一地一策”

财联社(北京,记者 李愿)讯,无论是监管部门、市场还是机构本身,对于大部分银行不能在2020年底之前完成存量理财产品的转型有充分预期,而中小银行整改难度更大。

日前,普益标准对50余家有代表性的中小银行调研后发现,有73%的银行机构无法按期完成存量资产改造,且有超过40%的机构不能完成比例(存量老资产占理财总资产)超过20%;普遍预期资管新规过渡期会适当延长,预期延长一年占比47%,预期延长两年占比27%;有近40%机构担心过渡期延长后仍然不能顺利完成转型,超60%机构担心本行提前完成而他行未完成;对于可能实行的“一行一策”或“一地一策”,有47%机构表示反对。

调研显示,能在2020年前三季度完成存量老资产规范整改并实现净值化转型的中小银行机构,比例不足5%,能赶在四季度前完成整改的比例为23%,合计不足30%。从反馈情况看,若按当前进度稳步推进存量老资产的改造和净值化转型,21%的机构需要延长过渡期半年至一年,41%的机构需要延长过渡期一年至两年,11%的机构需要延长过渡期两年以上。

调研同时发现,存量老资产占比的高低与银行预估完成转型所需时间的多少并非正向关系。以不能在2020年底前完成改造的存量老资产占理财总资产的比例在30%以上的机构为例,认为转型还需要两年以上的机构仅占33%,50%的机构认为1-2年时间内可以完全实现转型,17%的机构认为能在0.5-1年内完成转型。

“尽管受存量老资产改造难度大影响,很多机构无法在2020年底前按期完成转型,但多数机构已具备较为清晰的转型思路,转型预期较为统一和明确,若能合理适当延长过渡期,大部分机构都可以顺利完成转型。”普益标准称。

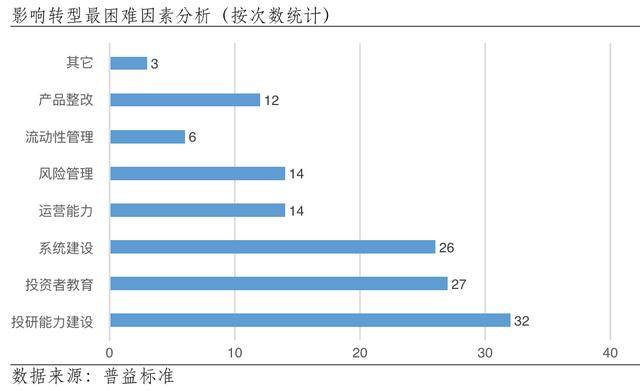

对于中小银行转型的难度问题,普益标准列举了投研能力建设、投资者教育、系统建设、运营管理、风险管理、流动性管理、产品整改等七个方面。调研结果显示,面临的前三大挑战分别是投研能力、投资者教育、系统建设,这三大挑战正好对应理财业务投资端、营销端、运营端等三大环节。

“进一步凸显中小银行资管机构在理财业务转型过程中的各个层面,都面临着程度不同的转型阻碍。”普益标准称。

对于可能实行的“一行一策”甚至“一地一策”进行延期,调研发现支持与反对的比例分别为53%和47%。机构反对的理由包括:一是“一行一策”或“一地一策”将增加监管成本,不利于市场公平竞争;二是中小银行转型基础较差,且基本以大行转型做参考,“一行一策”可能会导致中小银行过渡难度更大;三是“一行一策”将导致过渡期整改时间不一致,间接对市场同业授信和同业声誉带来负面影响;四是区域性银行受地方监管机构监管,地方监管部门把控“一行一策”力度可能不统一,进一步造成不公平竞争。

“除了延长过渡期外,对于转型过程中普遍存在的共性问题,建议从监管制度上给予统一且相对宽松的政策标准;**对能提前完成整改的机构,建议仍按当前政策对待并给予适当且明确的激励,**以避免对积极完成转型的机构形成新的不公平。”普益标准建议。

此外,对于近期爆发的疫情,调研显示,已对银行理财业务顺利开展造成新冲击。从银行资管机构角度看,新冠肺炎疫情短期内会对宏观经济及实体企业的经营造成冲击,进而冲击银行理财投资资产收益;同时,延迟复工对理财业务开展亦造成较大负面影响。