四季报远逊于中芯国际,华虹半导体业绩为何如此惨淡?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

在晶圆代工厂领域,中芯国际(00981-HK)和华虹半导体(01347-HK)是国内数一数二的企业。但来自台湾的台积电处于绝对的领先地位,中芯国际和华虹半导体与台积电的差距还十分明显。

在2月13日,该两家企业均披露了2019年四季度业绩报。与中芯国际相比,华虹半导体2019年四季度业绩表现让人颇为失望。

净利润下降近5成

在2019年四季度,中芯国际无论是在营收还是在净利润及毛利率方面均表现强劲,其中净利润同比大幅增加2.35倍。中芯国际出色的财报成绩单,凸显出了我国半导体行业正在劈波斩浪的路途上前进。

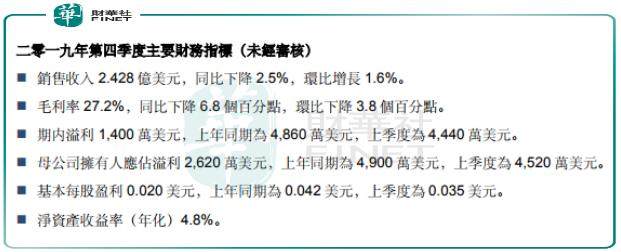

然而,同为晶圆代工厂的华虹半导体似乎没能从市场这块大蛋糕中分得该有的分量。根据业绩报,于2019年四季度,华虹半导体实现销售收入2.43亿美元,同比下降2.5%;母公司拥有人应占溢利2620万美元,2018年同期为4900万美元,同比下降46.53%。

根据业绩报,华虹半导体2019年四季度96.1%的销售收入均来源于晶圆的直接销售,其中来自于华虹8英寸和华虹无锡的销售收入分别为2.354亿美元、740万美元。

毛利率方面,华虹半导体2019年四季度毛利率为27.2%,同比下降6.8个百分点,环比下降3.8个百分点。对于毛利率下滑,华虹半导体解释称,主要由于产能利用率下降、人员开支及原材料单位成本增加。

此外,华虹半导体在财报中强调了新建的无锡12英寸生产线的营收贡献。华虹半导体总裁兼执行董事唐均君表示:“对于公司管理而言,当前首要任务是确保12时产线能平稳迅速完成爬坡量,尽快为公司收入和利润做出贡献。”

为何华虹半导体业绩如此惨淡?

2019年四季度净利润下滑幅度远高于营收下滑幅度,显然是华虹半导体的的成本端出现了问题。

2019年四季度,在华虹半导体营收下滑的情况下,其销售成本反而上升了7.1%,达到1.77亿美元。在经营开支方面,华虹半导体期内的经营开支同比大幅飙升83.8%至7136.1万美元,这与公司兴建的无锡工厂人员开支有关,该项开支也是重资投资一个工厂项目所需耗费的资金。

此外,华虹半导体在产能利用率方面亦出现了问题。下图可见,2019年四季度,华虹半导体的产能利用率环比大幅下滑8.5个百分点,为88%,接近了近年来单个季度的新低。而中芯国际2020年全年季度的产能利用率逐步提升,2019年四季度达到了98.8%的高点。

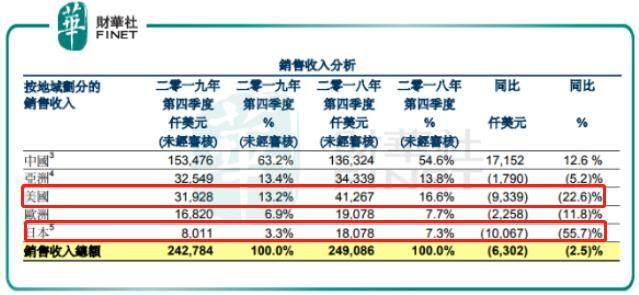

产能利用率下滑,折射出华虹半导体的销售端并不会令人满意。受中国大陆市场半导体产业国产化率较低、也加速国产替换速度以及5G换机潮需求刺激,华虹半导体在中国市场的销售收入表现不错,2019年四季度达到了1.53亿美元,同步增12.6%。但在海外则是另一番景象,日本及美国市场的销售收入分别同比大幅下滑55.7%及22.6%,表明华虹半导体在海外市场遇到了扩张阻碍。

总结:华虹半导体报告期内的业绩不佳,海外业务受挫是其最主要的原因之一。而兴建生产线造成的成本攀升,也是华虹半导体加速扩张所经历的短期困难。

值得欣喜的是,华虹半导体12寸规格的无锡工厂在2019年四季度贡献了740万美元的收入。随着智能卡芯片、MCU等5G手机市场需求在2020年加速增长,将带动无锡12寸厂的研发和代工需求,今年无锡厂的产能及产能利用率预计带动公司的全年业绩走回正轨。

此外,从燃油到电动汽车,对半导体的需求亦十分旺盛。华虹半导体的IGBT等特色工艺符合汽车所需的功率器件等需要,在2019年四季度工业和汽车收入占比提升至25.9%,同比增长13.7%,是华虹半导体四大类收入中唯一实现增长的。因此,汽车半导体业是华虹半导体未来的另一看点。

作者:忧伤的文科男