2019年涨幅第一的银行股,今年还有机会吗?

作者 | 南山居士

数据支持 | 勾股大数据

昨天盘后,平安银行开启了银行股的年报季,率先公布了年报——2019年,平安银行实现营业收入 1,379.58 亿元,同比增长 18.2%;净利润 281.95 亿元,同比增长 13.6%;2019 年净利差、净息差分别为 2.53%、2.62%,同比 2018 年均提升27个基点,盈利能力保持稳定。

平安银行的财报虽然没有大超市场预期,但是也算是交出一份不错的成绩单。今天平安银行收盘涨幅2.59%领跑银行股,直观地体现出市场对其年报的满意度。

2019年,平安银行以77%的涨幅位列行业第一,2020年平安银行能否继续保持之前的优势继续在股价上实现突破呢?

1

平安银行年报究竟如何?

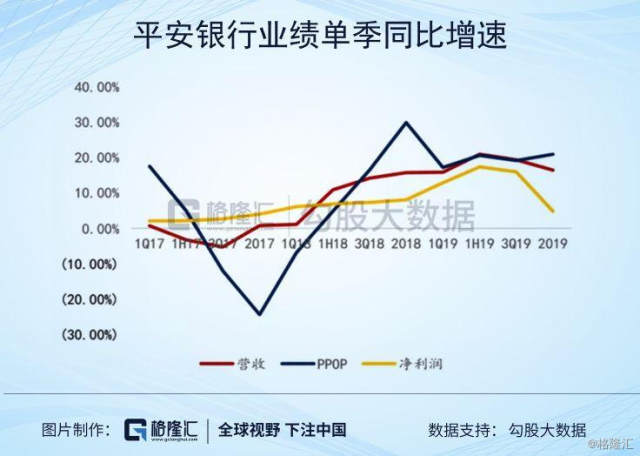

在营收行业性趋弱的背景下,平安银行2019年营收与净利润同比增速分别达18.2%和13.6%,2019年四季度营收继续保持高增长,而净利润增速环比有所下滑,较前三季度(15.5%)下降1.9个百分点,主要因四季度拨备计提增加所致,更能反应经营实质的拨备前利润同比增速约为19.5%,较前三季度上行约0.5个百分点。

拆分平安银行各业务来看,其中边际改善的有——

首先是资产规模持续增长,截至2019年末,平安银行总资产规模3.9万亿元,较2018年增长15.2%;吸收存款本金2.4万亿,较2018年增长14.5%;贷款发放2.3万亿,较2018年增长16.3%;总负债规模3.3万亿,较2018年增长2.85%。

其次是受益于零售转型推进和贷款结构优化,平安银行2019年贷款收益率为6.58%,同比增长18BP;存款成本率为2.46%,同比下降4BP;净息差为2.62%,同比增长27BP。

第三是费用管控有效,对业绩正向贡献边际增加。2019年平安银行成本收入比29.61%,同比下降0.71个百分点;2019年业务及管理费408.52亿元,同比增长15.4%。2019年平安银行深入推进零售战略转型的过程中,不断推进费用精细化管理,提升产能和效率。

最后一点是免税资产配置增加、税收对利润贡献加大。2019年平安银行免税收入高达39亿元,同比增长44%。

再来看边际贡献减弱的业务——

首先是非息业务对业绩贡献由正转负,公司披露Q4单季净息差为2.62%,其中资产端收益率和负债端付息率均环比下降。

先看资产端,2019年在LPR改革等因素作用下,贷款定价边际走弱,主要体现在对公贷款上、而零售贷款定价环比却略微升,此外相对宽松的货币环境也促使债券投资、同业等业务收益率下行。

其次是负债端,除了主动负债受益货币宽松外,公司在存款付息率也实现环比下降, 其中企业定期环比大幅下降20bp,一方面是较高成本的结构性存款与保本理财利率与占比走低的贡献,另一方面则是发力战略客户与机构客户带来的存款派生。

其次是拨备计提力度加大,对利润的负向贡献边际增大。2019年平安银行拨备前利润增速高达19.6%,增速环比略升0.5pc。如果单看拨备覆盖率数据,183%的拨备率算不上靓丽,拨备增加幅度也不高,主要是坏账认证幅度大于拨备增长幅度。但是这个数据意味着2020年平银不会因为加强不良认定而增加不良,进而增加拨备计提。也就是说2020年平安银行可以机会多释放一些利润。

2

平安银行资产质量如何?

逾期维度方面,平安银行不良认定更加严格,逾期60天以上全部纳入不良;加回核销的90天以上逾期净生成在4季度上的较快,全年比去年同期保持平稳。逾期60天以上占比不良96%;单季逾期90天以上净生成2.93%,较去年同期上升0.82%;全年逾期90天以上净生成2.26%,较去年同期下降3bp。

不良维度方面,平安银行不良认定趋严、加大核销对不良净生成有扰动,同比去年同期有所下降。单季年化不良净生成3.33%,环比上升1.1个百分点,同比下降26bp。不良率1.65%,环比下降3bp。

拨备维度方面,平安银行4季度虽然加大拨备计提,但计提力度仍小于核销力度,致使拨备覆盖率环比下降,拨备覆盖率183.12%,环比下降3个点;拨贷比3.01%,环比下降12bp。

2019年末,平安银行核心一级资本充足率、一级资本充足率及资本充足率分别为9.11%、10.54%及13.22%,均满足监管达标要求,较上年末分别提升0.57个百分点、1.15个百分点及1.72个百分点。

平安银行已于2019年1月25日完成发行260亿元A股可转换公司债券,并于2019年9月完成转股,有效补充本行核心一级资本;于2019年4月25日在全国银行间债券市场公开发行300亿元人民币二级资本债券,募集资金用于补充本行二级资本。

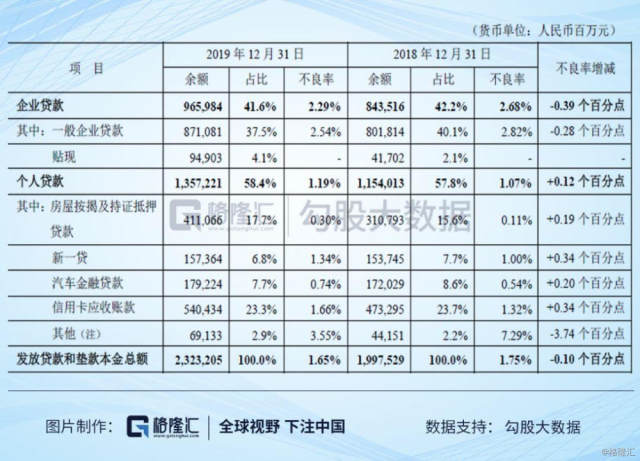

具体业务线来看——平安银行对公条线一般企业贷款不良改善较多,总对公不良率环比下降28bp至2.29%,一般企业贷款环比下降36bp至2.54%;零售条线方面,拳头产品不良率环比均有所上升,公司表示采用了更为严格的五级分类标准。

值得注意的是,如今汽车消费下滑,消费金融全行业风险整体有所上升,未来零售条线的资产质量情况仍需观察。新一贷、汽车贷、信用卡不良率分别环比上升22bp、1bp、31bp至1.34%、0.74%、1.66%;另按揭口径有所调整,加入持证抵押贷款,不良率环比无法追溯,同比上升19bp。

3

零售业务仍旧是平安银行最大看点

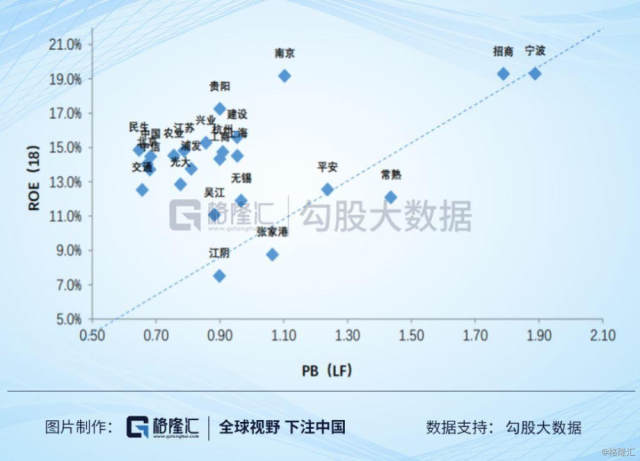

近5年来,招行、平安和宁波银行这三家可以走出独立行情,并且享受较高估值的最主要原因是零售业务的发展。所以对于现在的平安银行来看,投资者最关心的是平安银行的零售业务的增速能否长期保持在一个较高区间。

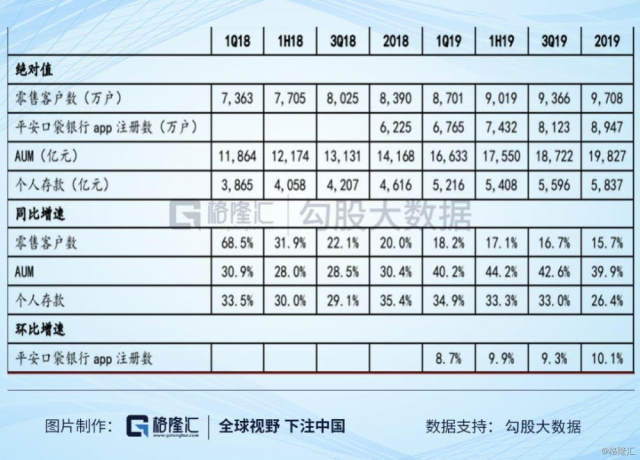

2019年末,平安银行管理零售客户资产(AUM)19,827.21亿元,较上年末增长39.9%;个人存款余额5,836.73亿元,较上年末增长26.4%;零售客户数9,707.73万户,较上年末增长15.7%;平安口袋银行APP注册用户数8,946.95万户,较上年末增长43.7%,平安口袋银行月活跃用户数(MAU)3,292.34万户,较上年末增长23.5%。

自18年一季度以来,平安银行零售贷款增速持续下行,19年三季度零售贷款增速已降至18%。但是四季度增速又明显改善,边际向上趋势明显。平安银行零售贷款主要有信用卡贷款、房贷、汽车贷款、新一贷及个人经营性贷款。2019年四季度,信用卡、汽车贷增速有所回升,分别环比增长4.1%、6.5%,是推动个贷增长的主力,新一贷增长平稳环比+1.3%,连续两个季度规模正增长。

自去年平安信托财富团队并入平安银行后,平安银行私行业务迎来飞跃发展。2019年末,平安银行财富客户77.93万户,较上年末增长31.7%;私行达标客户(私行客户标准为客户近三月任意一月的日均资产超过600万元)4.38万户,较上年末增长45.7%,其中私行达标客户AUM规模7,339.41亿元,较上年增长60.3%。

2019年,平安银行全年非息收入同比增长14.4%,其中手续费收入是贡献最大,零售转型的深化是背后的关键原因。其中信用卡业务继续保持高增长,流通卡数量、贷款余额和交易金融同比增17.1%、14.2%和22.5%,带来手续费收入同比增长19.5%;其次代理业务收入同比增速高达66%,全年公司零售客户数增长15.7%(AUM+40%)、私行客户数增长45.7%(AUM+60%),非保本理财规模在当前资管行业转型期仍能增长9.8%,以上才是手续费收入实现高增长的核心原因,也为未来非息收入的增长奠定坚实基础。

平安银行目前零售业务收入近800亿元,贡献净利润近195亿元,以全行58%的营收贡献了全行69%的利润。平安银行在转型零售之路上越走越远,相信过不了几年就可以跟招行平起平坐。

4

结语

平安银行现在估值达1.2pb,处于历史估值的中位。如今资产质量不断增强,利润维持在高位平稳增长,零售业务正在直追龙头招行,长期来看平安银行继续在股价表现上引领银行股是没有问题的。