春耕开工叠加政策利好,"25年一遇"蝗灾下农药板块有何投资机会?

A股市场农药板块再度走强。截至收盘板块指数涨2.79%。农历新年以来除2月3日首个交易日跳空大跌9.88%外,近9个交易日板块指数仅一日下行,其余7个交易日均录得阳线。至今累计涨幅为5.32%,已修复新年首日疫情引致暴跌的负面影响。

板块个股方面,长青股份涨停,中农立华、辉丰股份、诺普信、雅本化学跟涨且涨幅均超7%。

(图源:同花顺)

消息面上,农业农村部办公厅昨日发布关于印发《2020年农药管理工作要点》的通知。文件指出,鼓励企业兼并重组,退出一批竞争力弱的小农药企业;积极稳妥推进高毒农药淘汰。

另一方面,去年东非在10到12月之间集中暴雨,充足的降水及适宜的地面环境"孕育" 大量蝗虫,并在今年1月份引发东非"25年来最严重"的大蝗灾。最新至2月10日,蝗虫已进入印度拉贾斯坦和古吉拉特两个邦。未来若蝗虫进一步进入若开山脉,则缅甸、泰国,甚至中国云南省都会受到一定影响。

多重因素影响之下,今年国内农药产业将何去何从呢?

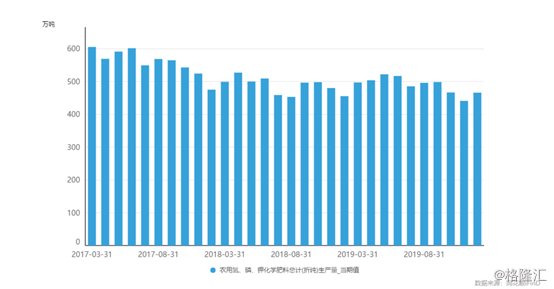

春耕+蝗灾,行业或迎来需求景气周期

进入2月份之后,农业亦进入传统的春耕期。化肥农药行业的需求具有季节性,需求变化主要取决于耕种时间及农作物生长周期等因素。一般而言,春耕对化肥产品的需求会增大。统计过去三年氮磷钾化肥产量可发现,其产能一般在三至六月份达到当年峰值。

而今年三月份,尽管有疫情一定程度的影响,但春耕对化肥农药的需求大体不变,农药生产亦将进入需求年内的需求景气周期。

(图源:同花顺iFinD)

而近期非洲蝗灾预期会刺激农药产品需求上升。单就肯尼亚而言,该次蝗灾是地区70年来最严重蝗灾。据联合国统计,本次蝗灾涉及蝗虫数量已超千亿,一天便可吞噬3400万人的粮食。该次蝗灾将刺激非洲地区市场对杀虫剂等农药的需求。

如上文所述,未来蝗灾不排除进入中国。即使蝗灾最终未进入中国,亦可能使农作物工作者提高防范,加大对杀虫剂及杀菌剂的储备。

最后,农业部昨日颁发的《2020年农药管理工作要点》主要提出三方面要求。其一是鼓励兼并重组,农药行业集中度有望继续提升。当前国内约有1700家农药生产商,市场较为分散。2015年至2018年期间,农药行业CR20由44.22%提升至54.98%。但全球而言,18年农药行业的CR20为86.63%。按照《要点》指引,未来行业集中度还将持续提升。

其二则是严控农药登记。去年国内批准登记农药总数为264个,同比下滑62%。新政下,农药登记数量将得到控制,企业登记时将充分考虑过国内外市场,并做足规划,一定程度上有利于竞争趋向有序。

其三就是淘汰高毒农药。《要点》要求在未来五年内分期分批淘汰现存的 10 种高毒农药。按该政策,未来农药产品将会向高效低毒发展,一定程度上亦会倒逼农药生产商的创新能力及技术水平提高。

总体而言,根据《要点》提出的以上三点要求,当前农药行业创新研发较高的龙头企业受惠更大,并有望通过兼并重组扩大经营规模。

行业龙头标的有哪些?

农药行业与制药行业有一定相似之处,其产业链的中游主要亦包括中间体、原药及制剂三个环节,而下游则分为农业应用及非农业应用两个领域。

与制药行业相似,农药生产商同样对技术依赖较高,存在研发投入大、周期长、风险大及成功率低等问题。

就最终成品制剂而言,农药产品主要分为三类,按去年全球农药销售额计算,除草剂约占一半,而除虫剂及杀虫剂各占剩余约25%。去年销售过亿农药有64种,当中除草剂有29种,杀虫剂18种,杀菌剂15种;销售超过2亿的农产品则有28种,其中除草剂占14种,杀虫剂有6种,杀菌剂有8种。

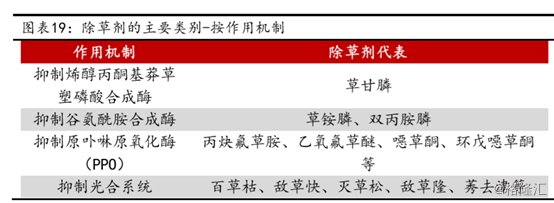

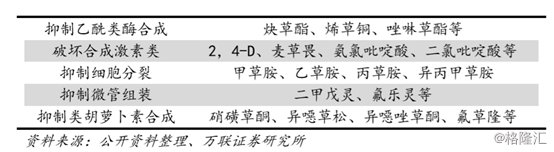

除草剂方面,按照作用机制划分,除草剂可分为抑制烯醇丙酮基莽草塑磷酸合 成酶、抑制谷氨酰胺合成酶、抑制原卟啉原氧化酶(PPO)、抑制光合系统、抑制乙酰类酶合成、破坏合成激素、抑制细胞分裂、抑制微管组装、抑制类胡萝卜素合成等类别,对应的代表除草剂产品分别为草甘膦、草铵膦、双丙铵膦、百草枯、敌草快、早草胺等。

(图源:万联证券研报)

按照2016年销售额计算,草甘膦的销售额为44.08亿美元,占当年除草剂销售额的21.12%。因产品广谱除草性能及高性比等优势,未来草甘膦或将继续为最畅销除草剂单品。而之后的除草剂则分别为草铵膦、硝磺草酮及百草枯,该三种除草剂的销售额均位于6至7亿美元范围内。

值得一提的是,草铵膦、麦草畏、丙炔氟草胺由于具有低毒、高效、及特异除草性能优势,其11至16年复合增速分别为10.8%、8.4%及19.3%。其未来或将拥有较大市场。

对应龙头方面,按全球产能统计,草甘膦国内产能最高的五家厂商分别为兴发集团、乐山福华、新安化工、江山股份及好收成韦恩,对应产能分别为18、12、8、7及7万吨。当中上市公司有兴发集团、新安化工、江山股份。

草铵膦的龙头上市厂商则包括利尔化学、辉丰股份;麦草畏的龙头上市厂商则有扬农化工、长青股份及瀚叶股份。

杀菌剂方面,从作用方式划分,可分为保护性及内吸性杀菌剂。保护性杀菌剂在植物体外或体表直接与病原体接触,杀死或抑制病原菌。内吸性杀菌剂则在用于作物的某一部位后被作物吸收,并运输至相应部位发生作用。

该领域而言,利民股份为国内保护性杀菌剂龙头,旗下代森锰锌产能35000吨/年、百菌清产能3万吨/年、硝磺草酮产能1000吨/年、阿维菌产能300吨/年、草铵膦产能1500吨/年产能。

广信股份则为国内多菌灵(内吸性杀菌剂产品之一)龙头,当前拥有草甘膦2万吨/年、敌草隆1万吨/年、多菌灵1.8万吨/年、甲基硫菌灵0.6万吨/年、3吡唑醚菌酯000吨/年、噁唑菌酮1200 吨/年、光气4万吨/年产能。

杀虫剂方面,海利尔是国内吡虫啉行业龙头,公司兼具制剂与原药产能,形成中间体-原药-制剂一体化产业链;扬农化工则是国内杀虫剂行业龙头,公司拥有国内规模最大、配套最全的拟除虫菊酯产业链。

据扬农化工2018 年年报,公司有各类菊酯产能超过8000 吨,配套 5000 吨贲亭酸甲酯,杀虫剂业务占2017 年营收约50%。

基本面方面,按最新去年第三季业绩报告统计,农药板块中营收/净利润同比均出现增长共有13家。按期内研发费用占营收比例排列,比例高于3%的公司有9家,分别为贝斯美、苏利股份、广信股份、新农股份、联化科技、长青股份、利民股份、湖南海利、国光股份。而扬农化工为研发投入最高的个股,前三季共投入2亿研发费用。

而在此基本面较为理想且研发投入相对较高的板块个股中,扬农化工、广信股份、长青股份分别为农药分领域产品的龙头公司,在政策及周期性景气度提高的情况下,该三家公司更值得关注。