爱康医疗2年飚近700%:是投资者疯狂,还是骨科赛道真优质?

来源:格隆汇

来源:格隆汇

武汉疫情来势汹汹,但中国资本市场却不畏惧,港A两市近期均迎来了不错的反弹。

A股市场非常乐观,港股相对会理性一些。在后者市场中,涨势良好、且交易量活跃的个股大多集中在基本面良好的蓝筹身上。但笔者近日关注了一家器械公司——爱康医疗(01789.HK),盘子也就130多亿港元,涨势却非常之大,交易额每天也都维持在1亿港元左右,让我有点诧异。

这家公司从2017年12月挂牌港交所后,股价呈现一路上涨势头。截止今日收盘,已经累计上涨689.29%。

(行情来源:Wind)

值得注意是,在2019年9月10日,该公司被高领资本相中,大幅增持7102万股,占爱康医疗总股本的6.8%,位列公司前三大股东。

高领的建仓成本大致在7.01港元,建仓市值5亿港元。当前,爱康医疗股价13.26港元,相当于高领5个月的收益率已经高达89.16%,浮盈4.46亿港元。

这个成绩相当斐然!下面,我们就来详细聊一聊爱康医疗的那些事。

一、爱康医疗知几何?

爱康医疗成立于2003年,总部位于北京。公司主营业务聚焦在骨科内植入物行业以及3D打印技术在骨科中的应用。

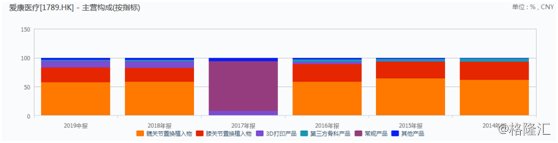

目前,公司的主营业务分为3大板块,分别是髋关节置换植入物、膝关节置换植入物、3D打印产品。据2019年中报可知,这三类业务占总营收的比例为58.36%、25.32%、11.71%。

2019年上半年,爱康医疗总营收5.15亿港元,同比增长64.57%;净利润为1.47亿港元,同比增长81.47%。过去四年(2015-2018年),业绩同样亮眼,营收同比增幅分别为39.01%、31.26%、38.02%、60.68%;净利润同比增幅分别为25.49%、19.13%、36.27%、37.54%。

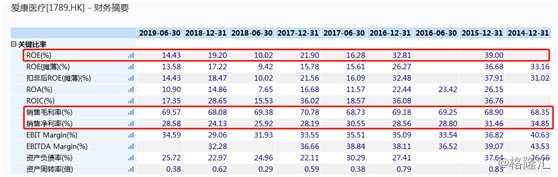

2019年上半年,爱康医疗销售毛利率为69.57%,与过往几年基本持平,绝对数是非常之高,一定程度上代表着“科技”含量。净利率方面,2019年上半年仍有28.58%,比2018年全年提升4.45%。

再看经营核心指标——ROE(净资产收益率),过去4年,维持在20-30%的水平,可谓是相当之高。把该指标按照杜邦分析分拆看,资产周转率和权益乘数均有小幅下滑趋势,但销售净利率还是稳定在高位的。

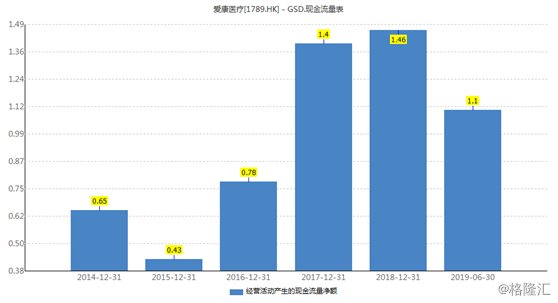

再看现金流,2019年上半年经营活动现金流净额为1.1亿港元,少少低于净利润的1.47亿港元。但纵观过往几年,该数据与净利润基本吻合,说明盈利质量不差。

爱康医疗从2017年12月上市以来,已经分红2次。2017年,分掉股利的28.8%,2018年分掉22.02%。这个指标也算不错的。

综上来看,爱康医疗基本面是比较扎实的。

二、成长逻辑

其实,不仅仅是爱康医疗,在A股上市的大博医疗(骨科创伤龙头)、凯利泰(脊柱持续补充产品线,微创为特色)、春立医疗(关节龙头,产品往高端发展)均表现强势。从2019年统计至今,这4家骨科企业分别上涨208.2%、127.6%、107.2%、593.5%。

4家企业的资本表现可圈可点,背后一定对应着黄金赛道。那么,未来,爱康医疗的成长逻辑是怎样的呢?

1、人口老龄化

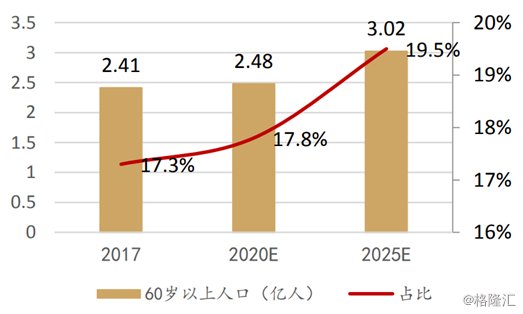

首先要明确的是,中国进入老龄化社会的趋势不可逆转。据前瞻产业研究院,2017年60岁以上的人口为2.41亿,占比17.3%,预计到了2025年,60岁以上的人口超过3亿,占比19.5%。并且,人的寿命越来越长,从1982年的67.8岁,到2015年的76.34岁。

随着年龄的增长,骨科的患病率也会越高。14岁以前,骨科疾病占比很低,但到了15-44岁骨科患者的占比提升至20.8%,到了45-59岁占比进一步提高到32.3%。到60周岁以上,患病占比高达44.1%。

具体而言,60岁以上老人中,有55%的人患有关节疾病;椎间盘突出症发病率国内达到18%;全国大约有7%-10%的人患上了颈腰椎病,50-60岁年龄段颈腰椎病的发病率约20%-30%,60-70岁年龄段达50%。

另外,人们对活质量要求越来越高,换关节不再是“大手术,越来越多的老年人会选择换关节。这给骨科植入行业带来了很大的机会。

2、集中度提升、进口替代

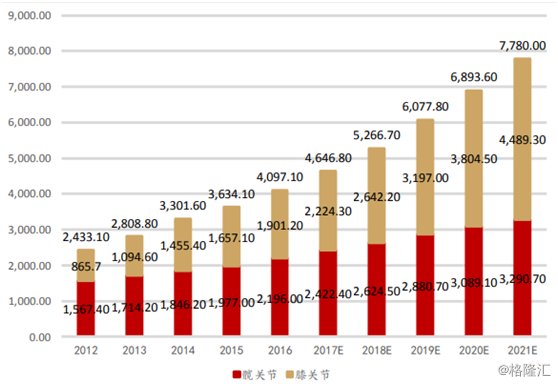

根据弗若斯特沙利文统计数据,在2012-2016年期间,中国骨关节植入物的市场规模由24亿元,增长至41亿元,年复合平均增长率为13.9%。并预计2021进一步增长至78亿元,5年年复合增长率为13.7%。

(图:我国骨科关节植入物市场规模(百万元))

细分来看,髋关节2016年市场为21.96亿元,并预计2016-2021年复合增长8.4%;膝关节2016年市场规模为19.01亿元,并预计2016-2021E年复合增长18.7%,膝关节的增速处于快速发展的阶段。

关节寿命一般从10-25年不等,和选用的材料、病人的体重以及和病人的产品使用磨损等因素相关。骨关节产品,一般会分为初次植入和再次翻修。据弗若斯特沙利文预计,中国髋及膝关节置换植入物翻修手术总数占骨关节置换植入物手术总数的百分比将由2016年的5.6%增加至2021年的11.2%。

(图:骨关节初次及翻修手术分类手术量(例))

根据医疗器械研究院,2018年我国骨关节73.27%为进口厂家,国产骨科产品仅仅占26.73%。而根据国内知名骨科医疗平台唯医骨科统计,髋关节进口厂家占比69.29%,膝关节进口厂家占比83.56%。

根据弗若斯特沙利文统计数据,就骨关节使用数量而言,2016年我国前8的品牌,3个国产5个进口,前8使用量占整体市场的75.2%,国内以爱康和春立为首。

从销售收入金额口径来看,前8品牌中2家国产公司入围,爱康和春立位列第六和第八,市场集中度看前8金额占整体市场的82.6%,高度集中。

与美国相比,中国骨科市场还处于发展初期,市场空间较大,甚至在膝关节领域美国每十万人的植入率是中国的近20倍。从整个骨科市场不同部位市场份额来看,中国的关节在骨科占比24%,有20.8%高速增长,而美国关节占比39%,为美国骨科最大的类别,但是增速仅有2.1%。

单单,就中国国内市场而言,骨科植入物市场存在进口替代、集中度提升的逻辑。

三、尾声

骨科赛道增速很快,给下面的玩家巨大的机会。不过,好公司一定要有好价格才行。当前,爱康医疗动态PE为60.46%,比2年来平均估值的34.7倍要高出不少。

当然,高不高估是与利润相匹配的。对于投资者而言,只有经过仔细深入的研究之后,用现金流量折算等方法来估算合理的价格,才知道当前的爱康医疗是否具备投资机会。

不过,笔者拍脑袋而言,高领入股一家公司,不会持有几个月就跑掉,往往会长期持有数年。从这个维度来简单推断,爱康医疗还是值得继续关注与跟踪的。