从可口可乐到苹果,巴菲特没变什么,变了什么?

作者 | 格隆汇 疏影横斜

数据支持 | 勾股大数据

巴菲特一生赚钱最多的股票是哪只?如果你回答可口可乐,吉列刀片,华盛顿邮报,或者摩根大通银行,都说明,你并没有真正搞懂巴菲特。

1月29日,苹果公司(Apple Inc.)收盘后发布了2019年四季度财务业绩,轻松超越预期,股价在盘后交易中继续创历史新高。

苹果超强的业绩带来股价的新高,最大的赢家却是宣称从来不碰科技股的“股神”巴菲特。巴菲特从2017年开始买入苹果股票,总购入成本在360亿美元左右。目前,他的仓位总市值在830亿美元左右。三年的持有,获利470亿美元,超过在可口可乐上获利的近200亿美元,成为他70多年投资生涯以来最大的一笔投资收益。

近年来,巴菲特的伯克希尔哈撒韦公司股价表现持续跑输市场,如今手持1100亿现金的巴菲特很久没有投出像可口可乐、华盛顿邮报等这类可圈可点的优秀企业。

但是谁都没有想到,股神不老,在87岁高龄做出重仓苹果的投资决策,实现了自己投资生涯的又一次辉煌。

1

从可口可乐到苹果

巴菲特对于可口可乐的喜爱,想必大家都知道,他宣称自己每天都要喝掉五罐可口可乐。每年的伯克希尔哈撒韦的股东大会上,巴菲特和芒格也是可口可乐不离口。

1987年可口可乐陷入了困境,百事可乐挑起了装瓶商之间的矛盾,可口可乐的股价较为低迷,公司在不断回购股份,1987年底的股价为38.1美元。

1988年巴菲特开始大量买入可口可乐的股份,1988年底共持有1417万股,成本为5.92亿美元,每股平均购买价为41.8美元;1989年,巴菲特继续增持可口可乐的股票,总持股数翻了一倍,为2335万股,总成本为10.24亿,新购入股票的平均价格为46.8美元。

1994年,可口可乐的股价经过近3年的横盘,公司净利润增长至25.5亿元,市盈率逐步降低,巴菲特又买入了价值2.7亿美元的股票,拆股后的买入价为41.6元。

在巴菲特买入可口可乐股票十年之后,可口可乐公司的市值从258亿美元上升到1430亿美元。在此期间,公司产生了269亿美元利润,向股东支付了105亿美元分红,留存了164亿美元用于扩大再生产。公司留存的每一美元,创造了7.20美元的市场价值。到1999年年底,巴菲特最初投资10.23亿美元持有的可口可乐公司股票市场价值116亿美元,同样的投资,如果放在标普500指数上只能变成30亿美元。

1999年后,可口可乐进入平稳发展期,股价一直表现不佳。作为第一大股东,巴菲特一股未卖,1999年至今可口可乐的股价又涨了134%。

可口可乐是巴菲特价值投资理念最佳的实践案例,而一向宣称不碰科技股的巴菲特,却仅仅用了三年的时间,在苹果上实现了对可口可乐的超越。

2016年一季度,伯克希尔首次建仓苹果股票,花费10.69亿美元买入了981万股。这是巴菲特的一位投资经理自己做出的决策,同时引起了巴菲特的兴趣。

之后,伯克希尔不断增持苹果股票,四季度将持仓增加了将近四倍。截至2016年年末,伯克希尔持有苹果股票6124.3万股。共花费67.5亿美元,平均持仓成本为110.17美元/股。

2017年2月底,巴菲特在接受采访时表示,自己在1月份亲自购买了超过80亿美元的苹果股票,目前伯克希尔持有超过1.33亿股苹果股票。这也就意味着,短短30天之内,巴菲特亲自买入,让公司的苹果持仓整整翻了一倍。

2017年四季度,苹果股票首次超越富国银行,成为伯克希尔公司重仓的第一大股票。

2018年,巴菲特更是三度疯狂增持苹果股票。一季度,伯克希尔购买了约7500股,整体持仓从1.653亿股增加到2.395亿股。随后的二季度和三季度,其将苹果股票继续增持至2.519亿股和2.525亿股。

截止到2018年三季度公布数据,伯克希尔公司成为苹果公司的第三大股东,股份占比为5.31%。苹果股票在伯克希尔公司整体的持仓占比中,也从14.63%一口气增长到25.79%,是持仓第二位美国银行11.69%的2倍有余。

2019年2月,伯克希尔公司公布了上一季度的持仓变动,本次共减持了苹果股票共290万股,从2.525亿股减至2.496亿股,比例从25.79%下滑至21.51%,缩减了4.27%。后来证实,巴菲特一股没卖,是其投资经理的操作。

2018年四季度开始,苹果公司股价一路暴跌,在3个多月时间里最高跌去了37.7%,市值蒸发高达3962亿美元。伯克希尔的苹果持仓价值从570亿美元跌至不到400亿美元,缩水超过170亿美元。

但是巴菲特依旧坚持看好苹果,2019年1月2号苹果跟随整个美股大盘反转,一年时间涨了整整一倍。

2

巴菲特的变与不变

众所周知,青年时期的巴菲特师从格雷厄姆学习价值投资,并用一生的时间去践行价值投资理念。

在自己的能力圈范围内,以合理或者低估的价格(具有安全边际)买入护城河深的优秀企业并长期持有,这是巴菲特一生坚守的投资逻辑。

这个逻辑看起来很简单,但是实施起来却很难。第一点,在投资上大多数人对自己的投资能力评价都是偏高的,所以他们会做很多能力之外的事情,并且很少有人能有清晰的认知意识到自己的能力圈边界在什么地方。当某一个你不了解的热门板块炒得很火热的时候,券商都在极力推荐,各种大V轮番唱多,身边的朋友也都在积极买入,这个时候你有多大的定力无动于衷呢?

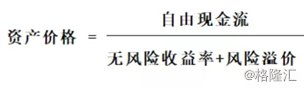

第二点,价格与价值的判断永远是投资中最核心的问题。每个人都有自己的一套估值体系,巴菲特一直践行的估值方法就是现金流贴现模型。

其实理解起来很简单,就是判断一家公司的价值取决于这家公司未来现金流折现到今天是多少钱。如果公司被低估了,那么就买入;如果公司高估了,那么就卖出。

所以要判断出一家公司真正的价值,你就要对其未来的现金流判断和风险溢价的选取十分有把握,不然误差就很大。

但是对于巴菲特而言,现金流贴现模型只是一种估值思维模型,他从来不真正的动手算过。这建立在他对能用这个模型算出价值的企业极其深刻的认知基础之上。

第三点,长期持有护城河深的优秀企业。一家企业的兴衰、一个行业的变化可能短短数年就能体现出来,投资追求的是对未来确定性把握基础下的利润回报。只有护城河深的优秀企业,才能在面临未来各种不确定性和激烈的市场竞争下,不断地巩固自己的地位,持续地为投资人带来回报。长期持有不是目的,而是结果。任何东西都是需要时间的检验,真正优秀的企业价值长期才会显现出来。

为什么巴菲特在1988年之前不买可口可乐呢?因为他觉得太贵了,他一直在关注可口可乐,可口可乐属于典型的他喜欢的能力圈范围内的企业类型——生意简单,产品线单一,有良好的持续经营历史,只需要很少的资本投入就可以在未来确定性地产生现金流。

巴菲特一直等到1980年可口可乐跌入到他认为的有安全边际的价格才开始购买,无论再优秀的公司,支付过高的价格肯定会摊薄未来的投资回报率。

那巴菲特为什么不在2016年之前买苹果呢?那是因为2016年的苹果在他的能力圈范围之外。巴菲特一直坚决不碰科技股的原因就是科技公司的利润波动太大,而且行业变化迅速,很难预测出未来的现金流。

那巴菲特为何却青睐苹果呢?他在2017年接受采访时说:

“苹果虽然涉及非常多的科技因素,但在很大程度上,它依旧是个消费品公司。

当我陪曾孙女去DQ买冰激凌时,有时她会带上朋友。他们几乎人手一部iPhone,我问他们这部手机可以做什么,以及如何做……他们的生活是否离不开它。可这些人都拿着苹果,几乎没空和我说话,除非我请他们吃冰激凌。

我意识到苹果有非常高的客户粘性,本身产品也具有极高使用价值。

再看未来苹果的盈利能力,我认为库克做了一件了不起的工作,他的资本配置非常聪明。我不清楚苹果研究实验室里面有些什么,但我知道他们的客户心里想什么,因为我花了相当长的时间与他们交流。”

我们看到,巴菲特仍然是从他擅长的角度去思考苹果的价值,当下智能手机已经成为人人必备的消费品,不仅是科技行业,更是消费业。

巴菲特在智能手机发展已经成熟的阶段才开始买行业龙头苹果,是因为他可以看懂这个行业清晰的发展逻辑了。苹果凭借自身产品的魅力,并且衍生出一系列新的商业模式去加深自己的护城河,成为人们心中地位极高又不可或缺的消费品。

所以,从可口可乐到苹果,巴菲特没变的是对能力圈的坚守,变得是通过不断学习提高了自己的认知能力,扩大了自己的能力圈。

3

普通投资者得到的启示

很多人可能有些疑惑,为什么一方面要强调坚守能力圈,另一方面又要扩大能力圈。

国内著名投资人邱国鹭先生分享过这样一段话——

在跟桥水基金创始人瑞.达里奥对话的过程中,我问了他一个问题,为什么巴菲特一直强调要坚守能力圈,而你却强调要不断进化,突破自己的能力圈。

当时达里奥打太极没有回答这个问题,之后我自己想通了——在研究时我们应该不断突破自己的能力圈,不断学习去提高我们的认知能力;在做投资决策时,我们应该坚守现有的能力圈,不做能力之外的决策

中国有很多刻舟求剑,生搬硬套的所谓价值投资者。他们把巴菲特简单理解为价值投资,而把价值投资简单生硬理解为买入传统行业公司,长期持有。事实上,围绕价值这个核心,投资的变与不变的平衡,投资的坚守与与时俱进的平衡,这才是精髓和能力。巴菲特买能力圈里的可口可乐,也买苹果。

巴菲特在2018年伯克希尔哈撒韦股东大会上亲口承认自己错过了整个互联网时代,他后悔自己没有买入亚马逊和阿里巴巴,但是这有什么关系呢?

相比于踏空而言,买错才是最致命的。投资永远是个人认知水平的体现,你能在哪些企业上赚钱,并且赚多少的钱,完全取决于你个人的能力和性格的匹配。

而目前大多数的投资者,都是把投资当做一场赌博来看待,整天幻想着不符合实际的高收益,去“追涨杀跌”、追求市场热点、各种概念股,而鲜有人能踏踏实实研究公司本身的价值。

买入可口可乐时巴菲特58岁,而买入苹果时巴菲特已经86岁高龄,巴菲特一直在扩大的自己的能力圈,他用的是终身学习的态度来践行价值投资。

查理芒格这样评价巴菲特:“在我漫长的一生当中,没有什么比持续学习对我的帮助更大。再拿沃伦·巴菲特来说,如果你们拿着计时器观察他,你们会发现他醒着的时候有一半时间是在看书。作为投资者,巴菲特比我第一次遇到他时好得太多了,我也是这样的。我观察沃伦几十年了。沃伦学习了很多东西,这使他得以拓展他的能力圈,所以他能够投资像中国石油这样的企业。”

所以,投资说难很难,说简单也简单,最终要看你对公司价值的认知与你自己的性格匹配程度。如果你能在自己的能力圈范围内判断出公司价值,以合理价格买入并且耐心地持有优秀企业,并且有颗持续学习的心去不断地提高自己认知,相信最终你的业绩不会太差。