概念板块两日回涨,Q4 iPhone销售转好的苹果能带来多大利好?

昨日港A两市齐造好,港股市场主要股指皆升超1%,肺炎疫情对市场影响似有趋弱。截至收盘,恒指涨1.21%,报26675.98点。主板全日成交1358.55亿港元,港股通净流入42.2亿港元。

板块方面,新年后连跌三日港股苹果概念板块继出现反弹后,板块指数昨日再涨1.89%。个股方面,昨日高伟电子、富智康集团及舜宇光学科技均录逾4%涨幅。A股苹果概念板块昨日虽然仍跌0.94%,但当升科技、安洁科技均录得涨停,立讯精密涨9.48%、杰普特及天准科技均涨超7%。

(图源:同花顺)

疫情对苹果概念股的影响似乎已渐渐在褪去。当市场目光都转向新能源行业的特斯拉概念股时,特斯拉概念股对标的对象--苹果概念股的今年表现或同样值得期待。

武汉肺炎对产业链影响几何?

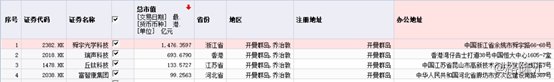

按产业链公司注册办公所在地划分,苹果产业链接上市企业市值最高的27家公司中,仅有精测电子位于此次疫情的重灾区湖北省。即使有在当地设厂的鸿海及立讯精密,其供应占比有限。按法国巴黎银行预估,以上两公司湖北地区贡献的业务占总收入比例料少于2%。

而其他龙头供应商,如舜宇光学(其厂房位于浙江省及广东省)、瑞声(在江苏及广东省设厂)、可成科技及立讯精密(在江苏省设厂)及瑞声(厂房位于广东省)均位于非湖北地区,虽然以上地区亦有受到疫情影响,但影响程度相对不大。按照当前安排,复工时间普遍为春节假期延期一个星期左右,对产业链供给侧影响或不会太大。

(图源:同花顺)

一般而言,春节前产业链零部件供应商会留有15至30日的库存,而组装厂及销售渠道库存则较低。复工后,预期富士康等组装环节厂商将会迅速恢复产能,库存充足的供应商将获得较大的价格和份额优势。

另一方面,苹果原有订单只是延期,而并未取消。预计待2月10日全国大面积复工后,电子制造公司产能弹性较大,延期订单或将在本月下旬开始通过加班的方式完成。即使在最悲观预期下,根据苹果公司的多元化供应链政策,其每种部件至少有2至3个不同的公司,即使其中一家厂商无法如期复工,其余供应商亦可补上该部分产能。

故此,整个产业链供给侧来看,2月份单月数据或有下跌,但3月份将出现大幅反弹,整体而言今年第一季行业供给侧受到的冲击仍较小。

天风国际分析师郭明錤表示,当前武汉肺炎对苹果产业链的影响除了供应端可能出现的延期/缺工之外(但如上文所述,延期造成的影响可能在今明两个月内通过"加班"修复),消费端需求可能受肺炎导致消费信心下滑影响。

1月份上旬中国手机出货量同比仍录得5-10%的增长,但下旬武汉肺炎爆发之后对手机消费造成的影响当前并无具体统计数据。但可以预计的是,手机出货量并不会按上旬幅度维持增长。

而苹果产品的销售业绩却相当依赖中国市场的表现。武汉肺炎爆发对中国乃至全球消费者的消费信心均可能造成一定影响,从而令苹果产品出货量面临潜在下修风险。

综上,从目前国家复工时间安排来看,苹果产业链供给侧受到的影响应不会太大,而需求消费端肺炎多大程度上影响中国消费者信心,才可能是左右苹果产品今年销售表现的主要因素。

可穿戴设备或带动苹果进入新创新周期

单就产品销售而言,苹果近期好消息其实不少。首先是上个月底公布的2020财年第一季(统计周期为2019年9月28日至12月28日)业绩报告显示公司实现营收918亿美元,同比增长9%,超出此前指引855-895亿美元范围;净利润则为222.36亿美元,同比增长11%。

其中,iPhone实现营收559.6亿美元,同比增长8%;可穿戴设备实现营收100亿,同比增长37%;服务实现收入127亿美元,同比增长17%,iPhone、可穿戴设备和服务收入均超预期。

苹果最大的营收来源iPhone销售收入在过去五个季度首次实现同比实现增长是一个最大的亮点。其中,一直饱受诟病的大中华区市场iPhone销量实现了两位数增长,大中华区营收135.78亿美元,同比增长3%。

(图源:同花顺iFinD)

更为值得留意的是,公司预期2020财年实现营收630-670亿美元,高于外界预期,且公司在电话会议中反复强调营收预期已经充分考虑了中国大陆的疫情影响。

苹果作出乐观预期亦有其原因,据IDC最新第四季手机出货量报告,苹果去年第四季手机出货量为7380万台,同比增长7.9%,重攀上全球第一,高于老对手三星及华为。但就全年而言,苹果出货量仍位列全球第三。

(图源:IDC官网)

另一方面,其刚刚取得创纪录营收的可穿戴设备AirPods和AppleWatch系列产品AirPods和Apple Watch Series 3目前仍处于供不应求状态。Apple Watch消费者中75%是新用户,业务正处于快速增长期。

平安证券认为,虽然短期内中国市场苹果产业链需求及供应都会受到一定抑制,但持续时间预期将较短。随着疫情消除,需求将得到回补,供给亦得到回复。而从全年维度来看,疫情对苹果产品需求影响可能不会太大。

且今年随着5G手机的推出,智能手机出货量同比下滑趋势将扭转,5G渗透率将从2019年的1%上升到今年的15%-20%,推升智能手机整体出货量同比上升。而可穿戴设备市场将维持目前继续上行的趋势。

华创证券亦表示,苹果产业链龙头公司(如苹果、台积电及立讯精密)当期业绩和未来展望均在验证行业景气度不断上升。而其中,苹果创新潜力最为被低估,其此前手机端创新能力疲弱主要是因4G网络红利的消耗殆尽,令竞争者可缩窄与iPhone在产品力方面的差距。

目前公司新发力方向在可穿戴市场(在该市场苹果领先优势较大)。未来三年,除了超过10亿Phone存量活跃用户的5G换机需求外,TWS/AR眼镜等可穿戴设备的推出有望为供应链供应商开启新一轮的创新周期。

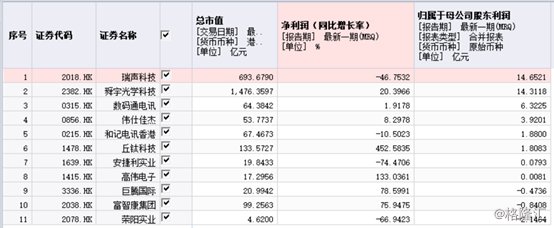

中期而言(1年内,即上文提及新创新周期开启时间内),苹果产业链供应商因18年第四季度至19年第四季度业绩基数均较低,主流公司或能取得4至6个季度的同比高增长。

就去年第三季业绩而言,产业链净利润增长较快的个股有天音控股、领益智造、国光电器、海航科技、共达电声、锦富技术、*ST罗普、华工科技、立讯精密、深南电路、中环股份、福蓉科技、爱施德、长盈精密、东材科技、恒铭达、华软科技及东山精密等。当中净利润规模较大的有领益智造、立讯精密、深南电路、中环股份、东山精密及德赛电池等。

(图源:同花顺iFinD)

港股市场同样符合净利润规模及同比增速均较高的公司则有舜宇光学。

(图源:同花顺iFinD)

中信建投亦表示,历史上在(疫情)爆发期内行情波动一般较为剧烈,短期交易风险较大,但亦会进入市场低位,带来极好的买入机会。当疫情得到有效控制后,电子供应链有望恢复平衡,电子行业有望迎来较为大幅的反弹。

机构重申疫情对电子供需影响整体有限,今年行业投资主线仍是5G、半导体及苹果产业链。

至于目前产业链公司估值哪些处于较低水平,投资者则可根据各公司在行业及各细分赛道的情况,纵向及横向对比判断得出了。总体而言,在苹果市值在美股市场独领风骚的情况下,参考特斯拉产业链,今年苹果产业链表现或亦并不会差。

(图源:同花顺iFinD)