政策监管持续收紧,融资租赁公司路向何方?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

引言:

近些年,随着我国经济进入转型调结构阶段,中小企业也需要适应新的市场环境变化。因大部分中小型企业在经营活动中普遍存在融资难的问题,而融资租赁在融资体系下具备手续简便、抵押物条件要求低等优势,成为中小型企业融资最佳的选择。

随着中小型企业融资需求不断增加,作为融资供给端的融资租赁公司开始爆发式增长。我国融资租赁企业数量从2010年末182家增至2018年末的11777家,年复合增长率为68.41%。

值得一提的是,据国家统计局数据显示,2010年末我国中小型企业的有31万家,2018年末中小型企业为36.9万家,2010年-2018年年复合增长率仅有2.20%。很显然,需求端与供给端出现失衡,融资租赁公司存在无序发展情况。

在无序的市场环境,违规经营、偏离主业经营、某些平台的融资“白手套”、“假租赁”......行业乱象逐步凸显。这些融资租赁乱象,对我国金融市场秩序和风险防控造成严重的负面影响。

因此,建立一套融资租赁行业自律管理、规范的统一管理机制迫在眉睫。

融资租赁新规出台,行业或面临加速洗牌

2020年1月8日,银保监会发布了《融资租赁公司监督管理暂行办法(征求意见稿)》(下称“融资新规”),统一融资租赁业务经营和监管规则,以规范融资租赁公司经营行为,促进融资租赁行业平稳有序发展。这意味着2020年打响金融严监管第一枪的是融资租赁行业。

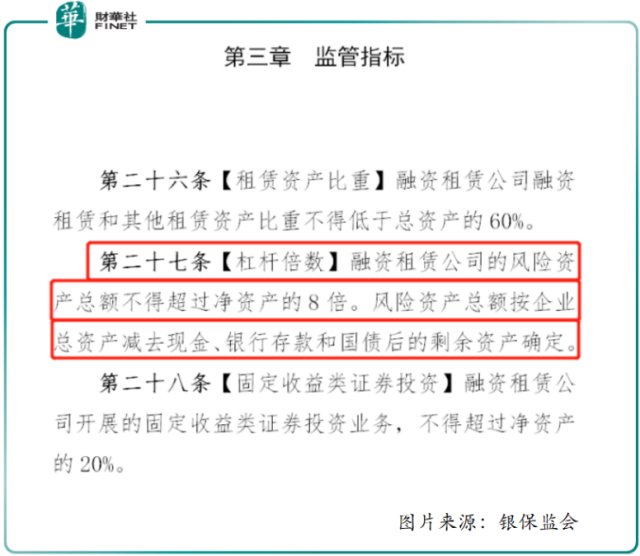

相较于此前监管新规,本次的融资新规中,监管局设置了多个降低融资租赁公司杠杆和风险的监督指标。

比如降杠杆方面,规定融资租赁公司的风险资产总额不得超过净资产的8倍,其中风险资产总额按企业总资产减去现金、银行存款和国债后的剩余资产确定;

对单一承租人的全部融资租赁业务余额不得超过净资产的30%;

对单一集团的全部融资租赁业务余额不得超过净资产的50%;

对一个关联方的全部融资租赁业务余额不得超过净资产的30%;

对全部关联方的全部融资租赁业务余额不得超过净资产的 50%等。

由此不难发现,新规为融资租赁公司划出了风险投资的红线,建立了合规经营的行业标准,防止一旦出现违约等风险,对相关企业和领域产生不可控的局部性风险。

对于融资新规出台对行业带来的影响,标普全球评级信用分析师成茜表示:“在我们看来,监管的强化将改善租赁行业的治理和风险管理水平,并将推动业内企业通过行业专业化和差异化打造自身竞争优势、提高对租赁物(如设备、汽车等)的管理水平,而不再只是简单地提供类信贷融资。”

据平安证券研究报告显示,融资新规中的风险资产监管要求、集中度管理限制等将导致一批不达标的融资租赁公司面临整改压力。

从融资租赁行业背景、融资新规的监管指标、融资新规的业内人士解读来看,2020年融资租赁行业正迎来统一监管的元年,行业未来将加速洗牌,不达监管标准、未能有效展开租赁业务、空壳公司、僵尸公司、经营不善的公司将被出清,行业将迎来新的变革。

港交所成为融资租赁公司“最后的避风港”

面对行业监管持续收紧及金融去杠杆的深化,融资租赁行业渠道被进一步规范化,具备较强资信及资本实力的融资租赁公司融资渠道也受到不小的影响。对此,寻求较为优质的融资渠道就成为企业面度行业“寒冬”活下去的重要举措。

对于资本较为雄厚的融资租赁公司来讲,寻求上市融资是一个不二的选择。由于融资租赁公司与传统的金融租赁公司不同,其无法进入银行间市场进行同业拆借,融资渠道本来就比较狭窄,与此同时融资还要承担较高的融资成本。因此融资租赁公司走上资本化道路是最佳的选择。

在A股递表虽可长期享受较高估值的待遇,但因受行业监管不明朗及A股市场成功上市案例廖廖无几等因素的影响,寻求A股上市可能只有“漫长的等待”或“失败”。而港股市场却不同,只要符合上市条件的融资租赁公司均可向港交所递交上市申请,而且港交所的从递表申请到成功上市的时间周期较短。这也是为何近期频频出现融资租赁公司赴港上市的主要原因之一。

截止目前为止,在香港上市的融资租赁(包括金融租赁)企业有17家,其中,在近两年上市的就有7家。而未上市、已递表或重复递表的企业至少还有5家(此前从事汽车融资租赁企业喜相逢、直接融资租赁公司宏泰国际等)。

在融资租赁行业监管趋严的背景下,不排除未来仍有不少融资租赁公司选择赴港上市融资纾困或者寻求更为稳健的发展。

尾语:

融资新规的出台,标志着融资租赁无序增长的时代的结束。不符监管指标的融资租赁公司将被出清。

在行业融资渠道规范化下,生存下来的企业要么上市融资纾困,强化资本实力;要么转型升级,深耕特定领域、特定区域提供更为专业化的融资租赁服务,寻求更为长效的发展。

作者:沈少鸿

编辑:利晴