中国一个感冒,全球集体喷嚏,港A怎么办?

作者 格隆汇 疏影横斜

作者 格隆汇 疏影横斜

数据支持 勾股大数据

1

黑天鹅满天飞

A股的开盘日推迟了,但只推迟了一天。这个春节,我想满仓的人恐怕已经瑟瑟发抖了。好在,A股还有几天出来,明天出来的港股可以先来检验这病毒对中国股市的杀伤力。

春节假期几天来,全国人民经历了可能是史上最糟糕的一个春节。大家禁足在家的同时,天天看着患病的人数在增加。今天最新的数据显示,确诊的人数增加的速率仍旧在上升。而且节后叠加返工返学等因素,对于疫情的控制又是一个极大的挑战。

在港股接受检验前,全球已经先打了喷嚏。昨晚美股市场三大股指跌幅均超1.5%,齐创去年10月以来最大单日跌幅,道指抹平年内全部涨幅转跌。

中概股普遍承压,阿里巴巴跌3.87%,京东跌4.8%,百度跌2.86%,蔚来汽车跌13.95%。

日本日经225指数下跌2%,欧洲市场跟随亚太股市走低,泛欧斯托克600指数收低2.3%,英国富时100指数跌173.93点,跌幅2.29%。

全球股市都笼罩在对疫情的不确定悲观中,明天港股正常开市,A股延迟开市到2月3号,目前从A50期货的反应来看,两个市场开盘板上钉钉是会下跌的。

从细分行业来看,可选消费板块无疑是受影响最严重的板块,餐饮、酒店、旅游、交运、博彩等行业首当其冲,而像医药板块肯定是最受益者。年前最后几个交易日,各类医药公司的股价被疯炒可见一斑。

2

疫情短期该怎么看?

很多经典的案例对投资决策是有很大的帮助,此次的肺炎属于典型的事件型因素导致的市场下跌。因此,2003年非典期间的大盘的走势就很具有参考意义。

2002年11月16日,第一例已知的“非典”病例发生在广东佛山。2003年2月开始,更多病例在世界各地被陆续发现。3月12日,世界卫生组织发出非典型肺炎病例的全球警报。2003年3月至5月,全球报告SARS病例数大幅增加,6月份后疫情逐步得到控制。

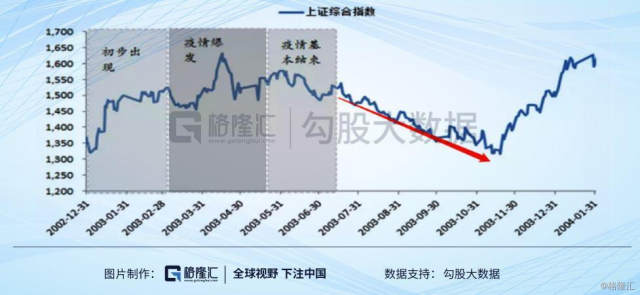

因为非典的影响,整个二季度的各类经济数据放缓是必然,这里就不多加赘述,我们主要来看2003年全年上证综指的表现。

2003年1月初,A股上证见底1311点后展开春季躁动,到2月底上涨约16%,3月调整后3月27日再度启动,从3月27日到4月16日最高1649点又上涨约13%。

至4月16日最高1649点后,从年初低点上证已经上涨了25%,累积了较多的获利盘。4月20日(周日)记者会北京病例大幅增加,全社会意识到非典病情的严重性,从4月21日周一开始市场持续下跌:21日周一下跌2%,22日周二微跌,23日周三下跌1.7%,24日周四下跌2.5%,25日周五又下跌1%,全周大跌7.2%。

4月28日周一,非典疫情仍在肆虐,当天却突然出现单日大涨3.4%的反转长阳。从历史报道来看,直至5月9日,才出现感染病例的明显下降,但是股市已经在此之前探明底部了。

真正使投资者害怕的是2003年6月到10月的行情,股市出现了持续下跌,上证综指月线“五连阴”。

2003年6月到10月的持续下跌,主要原因归结于非典,从时间上来看可能就不是太恰当了,因为毕竟到5月底的时候抗击非典的工作已经基本胜利了,而股市是从6月份才开始持续下跌的。

一个合理的解释是投资者担心经济下滑导致基本面变差,但是7月份的各类数据表明经济在以非常快的速度反弹,所以真正的影响因素是货币政策。

2013年8月23日,央行宣布从2003年9月21日起,将存款准备金率由6%调高至7%,提高存款准备金率意味着从2003年起,货币政策结束了自1996年以来的宽松,开始逐步转向收紧周期。

短暂市场流动性变少,但是叠加经济的强劲反弹,11月底整个大盘又筑底回升,全年上证指数收得10.27%的涨幅。

所以,短期来看,此次肺炎疫情肯定会大大打压投资者的信心。但是股市终究还是靠基本面支撑,事件型因素解决后的大盘走势,还是要回到最本质上的市场问题。

3

当下应该怎样做投资决策?

2018年3月份中美以来,几轮中美对峙中,每次实际性惩罚措施的出台都会对应A股的大跌,2018年全年A股累计下跌24.6%,跌幅在全球主要权益市场中排名第一。

2019年12月13日在中美第一阶段经贸协议文本达成一致的事件催化下,A股市场提前打响了2020年春季行情的第一枪。

12月份,A股市场大幅回升,主要跟踪指数全数上涨,普涨行情再现,上证综指上涨了6.2%,上证50指数回升5.82%;创业板相关指数12月份也悉数上涨,创业板指上涨8.0%,创业板50指数大幅上涨10.42%。

除此之外,元旦当天,央妈宣布1月6日降准,一次性向市场投放8000亿资金。1月15日到20日,央妈连续进行了四次共8000亿的逆回购和3000亿元的MLF操作。央妈持续给市场送温暖的原因是什么呢?

一方面是因为春节期间公司或者个人对现金的需求较高,加上今年的春节比以前早了一个月左右,使得居民在2020年1月现金流需求增加。另一方面,企业在年初缴税也迎来了一定的高峰期,大约有6000亿—9000亿元的资金回笼。

降准主要投放的是长期低成本资金,目的是进一步降低银行负债成本并引导实际贷款利率下行;但因降准释放的资金有限,特别是难以覆盖节前取现这类临时性资金需求,因此央行公开市场以MLF和逆回购进行补充投放就具有相当的必要性。

所以春季资金缺口填补后,逆回购如果没有其他因素影响就会停止。而在1月20日LPR报价与上次持平,市场降息预期落空。这是否说明今年货币市场的流动性并不宽松呢?

其实不然——降成本是我国2020年主要的政策目标,所以今年后续仍然存在降息需求。无论是从中央经济工作会议、国务院常务会议上的书面要求,还是国务院领导人在考察中的口头表述,降成本始终是政策的当务之急之一。所以,2020年货币政策的主线是逆周期和降成本。

我国经历了两年的数量宽松后降成本效应并不明显,而且我国降息空间很大,降息在目前的宏观环境下也十分必要。

本周五市场还将迎来美联储央行利率决议,在上一次联邦公开市场委员会会议之后,鲍威尔明确表示,除非对经济前景的评估出现重大变化,否则不会调整利率,并且到6月份时将停止增加银行准备金的操作。

美联储基准利率的目标区间目前为1.5%-1.75%,目前看不到任何加息的理由,所以市场不用担心流动性问题。

经济回暖企稳之时,市场流动性充足,A股现在的基本面十分强健。

所以,此次冠状病毒冲击,不会改变A股目前的结构性牛市的趋势,影响的只是节奏。跟非典时期一样,当病例数据改善时,很快就能见到股市的止跌回升。而如今互联网时代大家的防范意识比非典时期强太多,所以疫情结束的时间也会快很多。

很多短线投资者如果想在疫情显著缓解、不确定性完全消除后再进场,反而可能会正好赶上主流股票创新高之后的调整、变成接盘了。2018年12月A股被打掉2500点之时,市场也是极其的悲观,现在复盘来看确实上车的最好时机。