带量采购催化股价连涨5日 这只市值最大的港股国内药企有多低调?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

在“全民搞单抗、家家不盈利”的2019年港股市场,登陆了一家绝对称不上是“人群中最靓”的制药公司;它埋头专注仿制药的低调,令人意想不到也印象深刻。这家制药公司在首日登陆港交所的当天以37%的股价涨幅打破了“港股上市即破发”的魔咒,以19.50港元的收盘价成为市值最大的港股国内药企。

即使在近期医药板块笼罩在带量采购带来的不确定下,它的股价仍能接连实现了5个交易日上涨的走势。它的名字叫做翰森制药(03692-HK)。市场对这家公司的认知,或多或少地停留在它是恒瑞医药(600276-CN)的“夫妻档”标签上;但从它多元化的研发布局出发,它以显然是一家在中枢神经系统、抗肿瘤和抗感染领域表现出众的龙头制药公司。

翰森制药策略性关注的六大领域

翰森制药在其招股书有这么一段自我介绍:“……我们策略性专注的四大治疗领域,即中枢神经系统疾病、抗肿瘤、抗感染及糖尿病领域。”从近三年的收入构成来看,翰森制药的收入确实是稳定地由这四个领域的产品组合构成;它们合计占总收入约九成以上。其中,抗肿瘤药物收入所占的比重最大,2018年全年比重为46%,贡献已经接近半数的收入。

那么又怎样理解翰森制药关于“策略性关注”的独白呢?根据弗若斯特沙利文报告关于中国药品市场六大治疗领域的增长率和对应的市场份额中的数据,就药品市场的占比来看,从高到低的排位依次是抗感染、心血管、神经中枢系统、肿瘤、胃肠道和糖尿病。不过,从药品市场的复合增长率情况来看,就仅有肿瘤和糖尿病两大领域的市场在2014年至2023年一直保持加速增长的。

值得留意的是,当我们查阅翰森制药在对应的六大治疗领域的主要产品,特别是核心产品的相关情况是,就会发现这家多元化的制药公司实际上在糖尿病领域尚未建立起强大的市场竞争地位——瑞格列奈片是翰森制药在糖尿病领域有且仅有的一款重点产品(兼核心产品),从数量上来讲就较所列的其余四大领域逊色不少。

从瑞格列奈片的销售表现来看,同样正式翰森制药在糖尿病领域的优势并不突出。公司招股书显示,这款药品在2016年、2017年及2018年的销售收入分别为人民币4.796亿元、4.803亿元、4.409亿元,增长有倒退的迹象。鉴于瑞格列奈片适用于治疗2型糖尿病,而2型糖尿病在中国的确诊率仅为50.4%(截至2018),因此单靠一款重点产品去支撑一个产品组合的表现显然反映了翰森制药的短板。

回头来看,翰森制药在抗肿瘤的领域的产品组合可以算得上是精彩纷呈了。培美曲塞二钠、吉西他滨、伊马替尼、地西他滨、硼替佐米,每一款拿出手基本都是实力派担当。以适用于非小细胞肺癌(NSCLC)的一线治疗和恶性胸膜间皮瘤的治疗的培美曲塞二钠为例,它是礼来原研的国内首仿药。2018年,它在国内同款药品市场的份额是46.2%;以销售额计,它在国内治疗非小细胞肺癌市场位列第二,并以15%的年复合增长率增长。

在我国,非小细胞肺癌是所有癌症类型中发病率最高的一种;2017年国内非小细胞肺癌发病人数达到73.43万,五年生存率仅为19.7%,一线二线用药均紧缺。需求预期增长迅速,国内针对非小细胞肺癌的各类药物的研发此起彼伏,但目前化疗仍是非小细胞肺癌一线的主要疗法。2018年,培美曲塞二钠的销售收入占据翰森制药抗肿瘤药物组合收入的84%。

综上所述,这家多元化的制药公司的“策略性关注”的领域应该是参照当下国内用药结构的构成而来,它的短板在尚未发力的糖尿病组合用药。招股书内指出,翰森制药在研的15种重点药物中包括的4种1.1类创新药里边有一款是用于治疗2型糖尿病的长效创新药。该药截至招股书日期已经获得新药申请的批准。实现商业化的前景令人十分期待。

市占率稳固综合性制药龙头地位

根据中国国家统计局的数据,中国的医疗保健支出从2013年到2018年复合年增长率是13.5%,较同期中国医药市场9.8%的年复合增长率高。这样的增长趋势离不开诸多因素:有经济的快速增长、国民可支配收入增加、健康意识增强、人口老龄化以及政府的有力支持和医疗改革计划等等。

但与此同时,我们仍不难发觉中国的药品制造业呈现高度分散的特征。2018年,国内有超过4000家制药公司,但TOP 20的市场份额合计仅有21.7%,这与美国现阶段的药品制造业情况大相径庭。一直以来,中国的制药市场一直以仿制药为主;在大浪淘沙的医改背景下,行业整合加速,拥有多元化产品组合的企业是乘分破浪的关键。

在翰森制药两个最大的治疗领域(中枢神经系统和抗肿瘤)用药,它虽面临着诸多挑战,但综合看市场地位,在糖尿病领域尚未建立起坚实的产品线资产前,应算是较为稳固的——

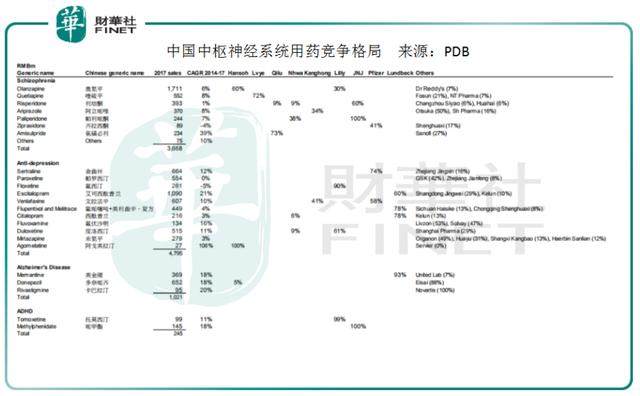

在中枢神经系统领域,翰森制药面临着跨国的礼来、强生、辉瑞以及国内的齐鲁制药、绿叶制药、复星医药的双面夹击;根据弗若斯特沙利文数据,翰森制药是中国最大的精神类药企,(2018年在中国精神类药物市场的市场份额为9.2%),并于2014年至2018年间名列第一。

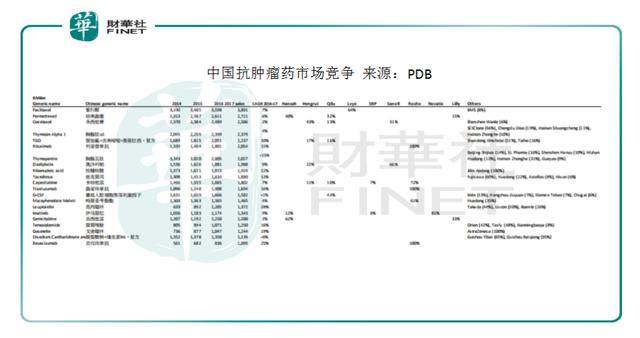

而在抗肿瘤领域,翰森制药主要的跨国公司竞争对手是罗氏和赛诺菲,主要的国内竞争对手是恒瑞医药、齐鲁制药、绿叶制药和中国生物制药(01177-HK)。按排名计,翰森制药是2017年中国第五大抗肿瘤制药公司,占中国抗肿瘤领域2.5%的市场份额。

带量采购不改行业聚焦头部的逻辑

2018年,全球营收前25名且破百亿美元的药企中,仅有Teva和Mylan两家的主业是仿制药。这说明成熟的制药市场并不需要那么多的仿制药企业,行业的洗牌是必须面临的。因而仿制药领域确定性较高的投资方式要么就是投资者耐心等待多余的产能出清,放弃虽然弹性较高但风险也高的前期投资机会,这主要针对生物药研发的企业;要么就是利用行业天然的头部集中效应,聚焦当前行业地位稳定且突出的头部公司——这也意味着,投资者必须要去面对带量集采每一步深入推进带来的、本质上高度不确定的风险。

从昨日流出的带量采购的结果来看,由于翰森制药的相关药品在国内各自的药品市场市场份额均不高(伊马替尼的市占率仅为16.2%,为三款中的市占最高),因此本轮中标情况对它而言喜忧参半:

奥氮平口服常释剂型10mg第三位中标,降价35%;

伊马替尼口服常释剂型第二位中标,降价 9%;

厄贝沙坦氢氯噻嗪口服常释剂型未中标。

除了翰森制药外,中国生物制药、石药集团、翰森制药、绿叶制药、新华制药等股价近期在带量采购的催化下出现短期的爆量上涨。考虑到仿制药作为普罗大众平价好药的不可或缺的存在,参照美国较成熟的医药市场中销量破10 亿美元的品种,不难看出未来依然存在仿制药增长的空间,让仿制药企业存在长期的存在价值。

作者:黄玉婷

编辑:彭尚京