硬刚丰田特斯拉?三小只的战力如何

日经一则报道掀起了全球汽车业的风云变,其指本田汽车(7267.T)或将与日产汽车(7201.T)联手,对抗按销量计全球第一的丰田汽车(7203.T)以及其他新能源汽车。

市场猜测,与日产汽车关系密切的三菱汽车(7211.T)或也将加入战略合作伙伴关系,从而形成本田、三菱与日产三家日本车厂合并的格局,有望使其一跃成为全球第三大汽车集团,仅次于丰田与大众之下。

日产与本田均没有正面回应这则传闻,但是股市已风起云涌,日产与三菱的股价跃升,日产单日飙涨23.70%,三菱汽车则大涨19.65%。

但是,明显在三方之中占优势的本田汽车,却并未因此得益,股价下跌3.04%,而被指成为假想敌的丰田股价反而上涨2.02%。

三者潜在合并的背景

全球汽车品牌的竞争格局发生了变化,随着新能源汽车普及,以及中国汽车产业供应链的完善,日本在汽车工业压倒性的竞争优势四面楚歌:在美国遇到各种压力后,特斯拉(TSLA.US)的异军突起革新了全球汽车消费的需求,并对日本车厂提出了新的价值主张;而在增长最快的中国汽车消费市场,这些日本品牌在当地的合资车厂又面临中国新能源汽车品牌的竞争。

于截至2024年9月末止的上半财年,不论是本田、日产、三菱,还是丰田,都面临利润下降的压力,见下表。

从上表可见,日产的收入与利润跌幅最为严重,其次为三菱,而本田和丰田的收入虽然有所增长,利润却仍录得双位数的跌幅。

财华社留意到,日产截至2024年9月30日止六个月的汽车销售收入按年下降,主要原因是全球销量按年下降至160万辆,盈利能力受到了销售开支和存货优化措施等的负面影响,尤其在美国,加上生产成本增加令毛利率承压。

由于表现欠佳,日产将其截至2025年3月末止财政年度的展望下调,将收入下调了1.3万亿日元,至12.7万亿日元;经营溢利下调3500亿日元,至1500亿日元;原本还预期会有3000亿净利润,但修正后的预期则为待定,或反映其前景存在较大的不确定性。

考虑到当前形势严峻,日产正采取紧急措施以扭转当前的劣势,迅速适应市场的变化。该公司表示将采取一项结构调整,以确保盈利的可持续性和产生现金,目标是到2026财年实现年销量350万辆的水平。

根据日产的Arc业务计划,日产希望通过与雷诺、三菱汽车和本田汽车进行战略合作,以提升投资效率和产品的竞争力,这些措施包括:

1)调整和稳定业务规模,削减3000亿日元的固定开支和1000亿日元的可变成本,以维持稳健的自由现金流,为了实现这一目标,日产将在全球裁减20%的产能和全球裁员9000人。

2)提升产品竞争力和确保增长:计划在中国引进新能源汽车,在美国推出插电式混动和电动汽车,同时增加每款车型的销量,以提升效率。将汽车开发交付周期缩短至30个月,并深化与雷诺、三菱和本田的合作,在技术和软件服务方面发掘更多的战略合作空间。

值得留意的是,日产于2024年11月7日宣布于翌日,按其当日的收盘价460.6日元以场外交易的方式减持10.02%的三菱汽车股份(约合1.49亿股),彼时其持有三菱汽车的34.07%权益,或意味着日产当前于三菱汽车的持股约为24.05%左右。日产解释,此交易的目的是支持三菱汽车的管理层战略,以及提升日产的财务灵活性,以把握未来的增长机会。

财华社留意到,2024年9月末,日产的杠杆率为四大车企中的最高,达到3.4倍以上,这可能是其减持的一大原因。

三小车企合并的战力如何?

从上表可以看到,三家车企的收入规模、利润规模均远低于丰田,即使三家合并,其收入与利润规模仍未能动摇丰田的行业龙头地位。

从盈利能力来看,丰田的经营利润率有双位数,相当于三家车厂合起来的一倍以上,显示了其规模化优势。或许可以预期,若三家车厂能够顺利完成整合,其产生的协同效益或许能升级其规模,从而实现一定的规模效益,提升盈利能力。

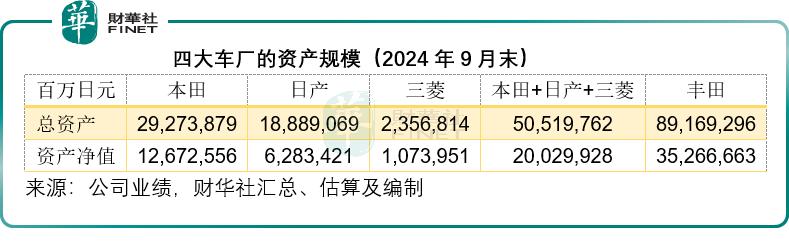

不过,就2024年9月30日的资产规模与资产净值规模来看,三家车厂合并的规模仍仅相当于丰田的57%左右,能否实现规模化效益或取决于其协同效应有多大。

从产量来看,今年前10个月,本田的全球汽车总产量为313万辆,同比下降8.6%,其中日本以外地区的产量占了总产量的81.70%,美国占了其总产量的27.77%,中国占了其总产量的21.23%。今年前十个月,本田在日本市场的总销量为56.87万辆,按年增长18.0%。

日产的前十个月日本总产量为54.51万辆,按年下降7.4%,日本以外地区的产量为210.67万辆,按年下降7.0%,全球总产量为265.18万辆,按年下降7.1%。

三菱汽车的前十个月日本产量为39.96万辆,日本以外地区产量为39.32万辆,全球总产量为79.28万辆。

相比之下,2024年前十个月,丰田(包括雷克萨斯)的全球产量达到788.27万辆,按年下降5.1%,其中日本内的产量为258.72万辆,按年下降7.1%,日本以外产量为529.55万辆,按年下降4.1%。包括日野汽车(Hino)和大发汽车(Daihatsu)在内,丰田集团全球产量为877.76万辆,按年下降8.0%,日本国内产量为309.80万辆,按年下降13.1%,日本以外产量为567.96万辆,按年下降5.0%。

见下图,三家车厂合并之后,其产量规模与丰田(包括雷克萨斯)的差距拉近,但与整个集团相比仍有一定差距。

销量方面,财华社估算本田、日产和三菱汽车今年前10个月在日本的销量或合共达到107.25万辆,而从日本出口的总量或为58.29万辆,本田和三菱没有披露全球数据,但是从日产的数据来看,日本以外地区的市场要远大于其本土市场,其前十个月的海外销量或达到237万辆。

相比之下,丰田(包括雷克萨斯)今年前10个月的全球销量达到833.33万辆,按年下降1.5%,其中日本地区销量为121.09万辆,按年下降14.6%;日本以外地区销量为712.25万辆,按年增长1.1%。

若再加上日野汽车(Hino)和大发汽车(Daihatsu),丰田集团的前十个月全球总销量为887.36万辆,按年下降3.9%,其中日本区内销量为153.90万辆,按年下降20.9%,日本以外地区的销量为733.46万辆,按年增长0.6%。

从销售数据来看,三家车厂合并或可巩固其日本市场,而形成对丰田的有力竞争,但是从全球市场来看,其销量规模仍不足以撼动丰田的领先优势。财华社比较了四家车厂的海外销售数据,发现丰田在日本、北美、欧洲和亚洲市场依然全方位碾压。

总结

日产近期的业绩严重恶化,或反映出在全球汽车产业竞争态势发生变化之时,这些传统车厂正面临着重大的挑战,或者转机,日产攀住本田汽车(HMC.US)这样的大户,固然有其战略考虑,但是要摆脱劣势,恐怕不是单靠依附强者就能自强,还要改变自己、适应变化,才能逃出生天。

对于较小规模的日本传统汽车股,资本市场所给予的估值极低,见下表,本田和三菱的预期市盈率只有6倍、5倍,不过对行业龙头丰田汽车(TM.US)则看高一线,有双位数的市盈率。

值得留意的是,以上四家日本车厂的合计市值达到了51.899万亿日元,约合3,380.13亿美元;美国电动汽车生产商特斯拉(TSLA.US)今年的交付量目标或200万辆,还不到丰田今年前十个月销量的四分之一,但其市值已到达1.54万亿美元,相当于四大车厂合并市值的4.6倍,按现价465.80美元计,华尔街给予特斯拉的2024财年预期市盈率高达241.14倍,是日资车厂的数十倍,可见拖累日资车厂表现的并非产能规模与效率,而是其创新能力。

文:毛婷