逆向投资与周期思维,是硅产业集团投资的不二法门

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

随着近期兆易创新(603986-CN)、中微公司(688012-CN)、北方华创(002371-CN)股价再创新高,市场对于半导体板块的关注度达到了空前的高度,但是这份关注对于投资人来说究竟是众人拾柴火焰高还是欲其死亡必先疯狂?

总体而言,在财华社的2020年度展望中,关于半导体产业的发展我们认为还存在很多机遇,但是这份机遇反应在市场的当下至少需要一些冷静对待,而冷静对待最好的选择就是了解更多的产业链上下游关系。

从半导体芯片出发,其上游为材料市场,其中最大的部分为硅片市场,90%以上的半导体芯片需要使用到半导体硅片进行生产。

除了硅片可以用于生产半导体芯片,锗等元素半导体、砷化镓、氮化镓等化合物半导体也逐渐开始应用于半导体芯片制造。相较于砷化镓,硅安全无毒、对环境无害,而砷元素是有毒物质;同时锗、砷化镓没有天然的氧化物,在晶圆制造的过程中还需要在表面沉积多层绝缘气体,这会提升芯片的制造成本。

硅产业集团就是一家生产半导体硅片的企业,其产品涵盖300mm抛光片及外延片、200mm及以下的抛光片外延片及soi硅片。

硅产业子公司上海新昇作为300mm品种的新进入者,在2018年下半年才开始进入规模化生产,但此时由于行业景气度较低,产品的平均售价较2018年下降了16.84%,导致2019年前3季度硅产业的300mm硅片产线产能利用率仅为44.36%,同时由于上海新昇生产线及相关设备大量转固定资产所产生的折旧费用大幅增加,使得其产品平均成本相较2018年增加了21.61%,因此导致硅产业300mm半导体硅片出现了较大的亏损,2018年硅产业归属母公司扣非净利润为亏损1.03亿元。

当然万物都有两面,这是全球芯片制造产能向中国大陆转移的代价,也是硅产业逆周期扩展市场份额的重要方式。就目前硅产业所占全球硅片份额来看,这样逆周期扩产能的情况可能会反复出现,投资者需要有周期的思维。

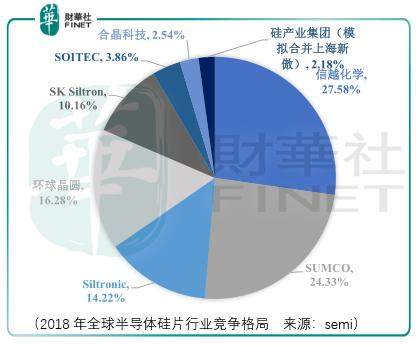

积极之处在于硅产业300mm半导体硅片的量产打破了我国300mm半导体硅片国华率为零的局面,但是在技术工艺上仍与全球前5大硅片厂商(信越化学、sumco、siltronic、环球晶圆、sk siltron)在产品认证数量、适用的技术节点有很大的差距。

应用领域上,200mm及以下硅片品种所应用的领域有射频前端芯片、传感器、分立器件和功率器件,300mm品种所应用的领域更加高级,涵盖存储芯片、图像处理芯片、通用处理器芯片和功率器件。

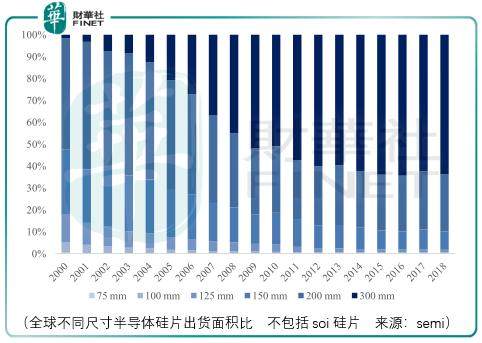

应用数量上,据semi数据,2018年全球300mm半导体硅片的出货面积占全部的63.83%(200mm硅片市场份额为26.14%),是目前市场最为主流的半导体硅片类型。

自2000年全球第一条300mm硅片制造生产线建成以来,300mm半导体硅片的市场需求不断增加,2008年,300mm半导体硅片出货量首次超过200mm半导体硅片,2009年,300mm半导体硅片出货面积超过其他尺寸半导体硅片出货面积之和。

为什么会存在这样的变化?摩尔定律。对于芯片制造企业而言,需要不断提升单片硅片可产生的芯片数量,半导体硅片的直径越大,在单片硅片上可以制造的芯片数量就越多,那么单位芯片的制造成本就越低。

同时,在实际制造中,由于圆形硅片在边缘的地方会产生一些无法利用的区域,那么硅片尺寸越大,被浪费区域面积占比就越小。

但是随着半导体硅片尺寸的增加,对于厂家的生产技术、设备、材料和工艺的要求就越高,所以这使得半导体硅片行业不仅是技术密集型的行业,还是资本密集型的行业,半导体硅片生产所需的拉晶设备、抛光机、外延设备、检测设备等关键设备的购置成本非常高,规模化生产所需的产线建设投入亦非常大。

所以,再加上逆周期的产能扩张与份额渗透,使得厂商本来就要面对的半导体设备资产投入的折旧风险具备了更多的不确定性。

但对于200mm产线来说风险较小,由于大部分200mm及以下芯片制造生产线投产较早,绝大部分设备已经折旧完毕,因此硅产业的200mm及以下半导体硅片对应的芯片制造成本较低,部分领域使用200mm及以下的半导体硅片的综合成本可能并不会高于300mm半导体硅片。

另一方面,在高精度模拟电路、射频前端芯片、嵌入式存储器、cmos图像传感器、高压mos等产品方面,200mm及以下芯片制造的工艺更加成熟,随着汽车电子、工业电子等应用的发展,200mm半导体硅片的需求呈上涨趋势。

Semi数据显示,2018年中国大陆硅片市场的增长达到了40%以上的增长水平,因此对于硅片产业的行业景气度投资者应该报以总体乐观的精神看待硅产业所面临的后发局面。

总体而言,硅片价格的波动对于投资者来说是机会,对于硅产业而言也是逆向加码的时机,我们需要以周期的思维来观察、检验中国硅产业发展的美好未来。

作者:周治玮

编辑:彭尚京