门槛降低!解读港交所最新上市规则变更

2024年8月23日,香港证监会与香港交易所(00388.HK)全资附属公司联交所作出联合公告,宣布对特专科技公司上市时的最低市值及特殊目的收购公司(SPAC)进行SPAC并购交易的独立第三方投资规定作短期修改,从2024年9月1日生效。

下调特专科技公司上市门槛

将特专科技公司上市时的市值门槛,在原来的基础上下调20亿港元,即:

1)如为已商业化公司,即经审计的最近一个会计年度的收益至少达2.5亿港元的特专科技公司,上市时的市值门槛由原来的60亿港元,降至40亿港元;

2)如为未商业化公司,即未达到上述商业化收益门槛的特专科技公司,上市时的市值门槛由原来的100亿港元,降至80亿港元。

根据港交所上市规则的定义,特专科技公司是指主要从事(不论直接或通过其附属公司)特专科技行业可接纳领域内的一个或以上的特专科技产品的研发,以及商业化及/或销售的公司。

特专科技行业可接纳领域包括:

1)新一代信息技术,包括云端服务(SaaS、PaaS、IaaS)和人工智能;

2)先进硬件及软件,包括机器人及自动化、半导体、先进通讯技术、电动及自动驾驶汽车、先进运输技术、航天技术、先进制造业、量子信息技术及计算以及元宇宙技术;

3)先进材料:包括合成生物材料、先进无机材料、先进复合材料、纳米材料;

4)新能源及节能环保:新能源生产、新能源储存及传输技术以及新绿色技术(如环境修复、减排等);

5)新食品及农业技术:新食品技术(如人造肉、减少厨余等技术)、新农业技术(如高效种植、农业合成生物学、耕种技术等)。

降低上市市值门槛这一举措,将可鼓励更多的特专科技公司赴港上市。

目前港交所是国内创新企业最热门的上市地之一。从Crunchbase的数据来看,中国市值介于60亿-80亿港元(约合5.13亿美元-7.7亿美元)之间的新独角兽数量至少达到23家。需要注意的是,这一数据是根据已有的融资交易统计得出,并未包括那些没有公开融资规模和没有进行股权融资的创新公司,这些公司才占了大多数。

而且随着国内不断推出鼓励特专领域发展的优惠措施,这些科创公司每天都在涌现。

例如在8月25日的2024世界机器人博览会上,高层就强调要深刻把握机器人发展未来趋势和重大机遇,大力推动机器人科技创新和产业发展,加快培育新质生产力,塑造发展新动能新优势,不断增进民生福祉。

这些政策为科技创新和创业提供了极大的鼓励和优惠,有利于新产业的培育与壮大。随着港交所降低上市门槛,将吸引更多的特专公司赴港上市。

与SPAC并购交易有关的变更

简单来说,SPAC(特殊目的收购公司)一般由拥有金融专业和金融服务资源的金融公司或专业人士设立,成立后完成IPO上市向市场募资,物色潜在的并购标的。当找到并购目标并谈妥合并条件后,在获得公司的多数股东同意合并后,帮其在短时间内上市,后者将获得SPAC先期筹得的资金,而且通常会通过PIPE(私募基金)融资,从而完成并购。

港交所的SPAC并购特点是要求强制性PIPE投资(即独立第三方投资)。

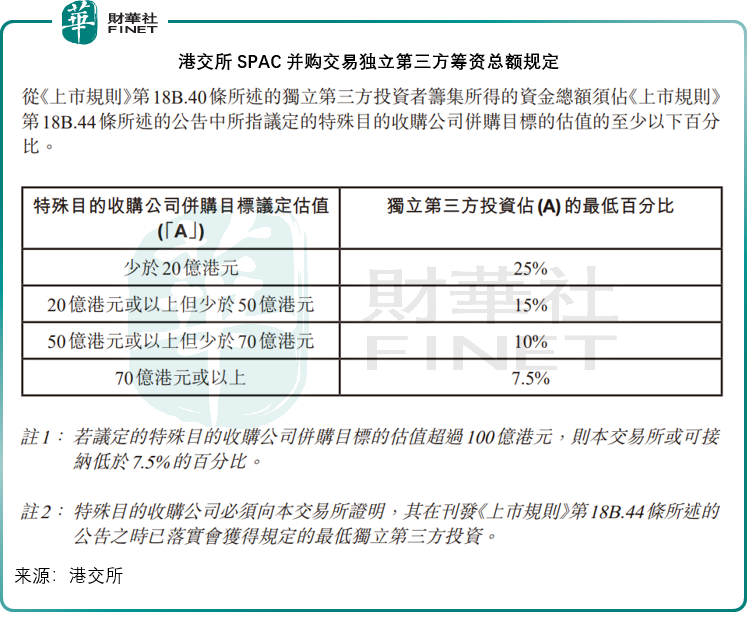

根据联交所原来的上市规则,独立第三方投资者筹集所得的资金总额必须按以下的规则:

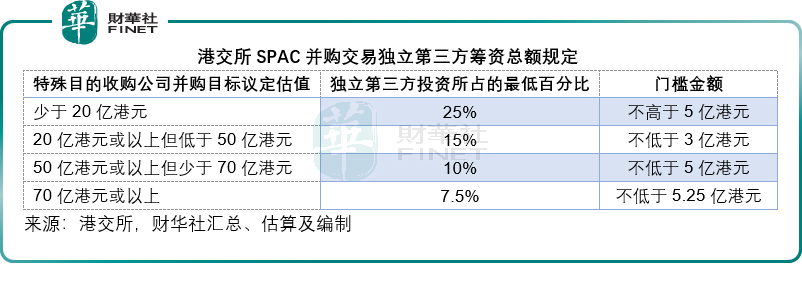

财华社按此规定换算如下:

如此算来,SPAC并购目标议定估值在33亿港元以下,独立第三方投资所提供的金额可在5亿港元以下,而在SPAC并购目标议定估值在33亿港元以上,独立第三方投资所提供的金额理应在5亿港元以上。

但这次联交所的第一项变更就是下调最低独立第三方投资额,调减至上表所载投资金额相对SPAC并购目标议定估值的百分比或5亿港元的较低者。

也就是说,在SPAC并购目标议定估值在33亿港元以上时,独立第三方投资额可最低至5亿港元,这有利于降低独立第三方的进入门槛,增加SPAC并购交易的参与度。

除此以外,联交所这次的变更还对SPAC并购交易的第三方投资者独立性测试进行了调整,使其与特专科技公司的资深独立投资者的独立性测试一致。

SPAC通常是盈利模式尚未成型,亟需融资的特专公司青睐的融资方式,这些改革将大大便利特专公司的上市,从而推动特专领域的高效、快速发展。

结语

以上的修改将在三年限期内暂时适用,即从2024年9月1日起至2027年8月31日止。联交所或按需检讨有关规定及进行公众咨询。

整体而言,以上的修改措施明显是为有高增长潜力的新经济公司上市降低障碍,以适应当前的资本市场发展需要。

今年上半年,受利率高企和二级市场低迷所影响,港交所的新股上市活动依然低迷,港交所此举,或是为了把握全世界欢迎和鼓励科创企业孵化和发展,以及美联储即将进入降息周期释放资金所带来的机遇。

不论是对港交所,还是对科创公司而言,这一上市规则的暂时修改,都将发挥重要意义,将推动了新经济的发展和新质生产力的提升。

作者:毛婷