【年中盘点】港股上半年22股退市,私有化占比大幅提升!

近年来,尽管港股市场中的交易情绪相对疲软,市场走势却呈现出显著的“冰火两重天”现象。一方面,港股IPO市场相当火爆,多家企业正排队上市,打新市场热情满满;另一方面,市场优胜劣汰机制持续显现,企业被除牌和私有化退市也持续在进行。

22股退出港股市场,私有化案例增多

根据Wind及披露易资料,今年上半年有30间企业成功在港股市场挂牌上市,但同时也有22家企业除牌退市,市场送旧迎新趋势不变。

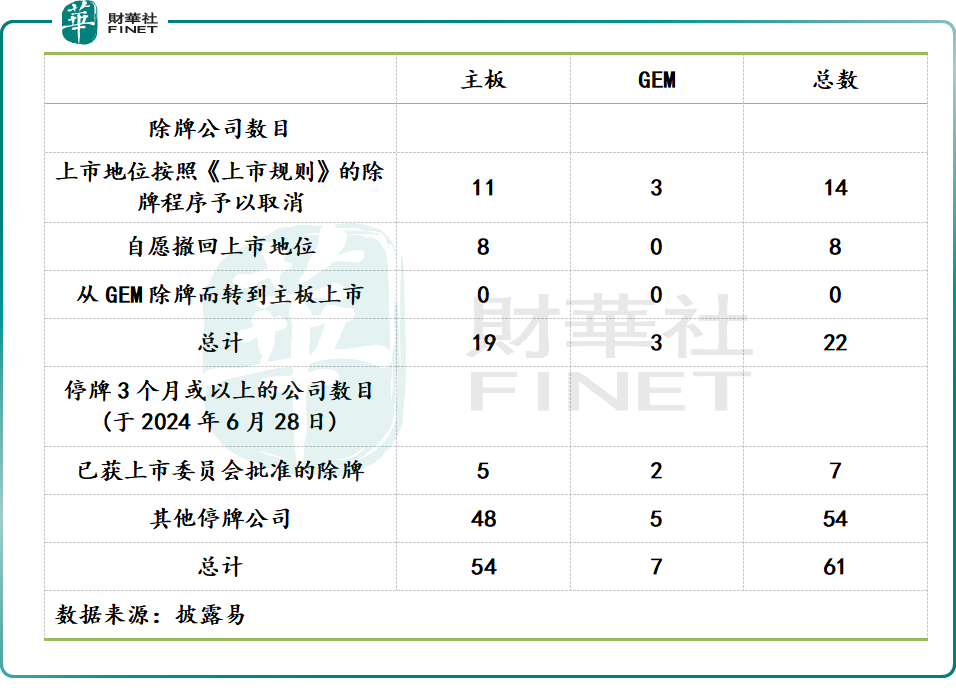

在退市的22间企业中,有14间企业被港交所取消上市资格,其中主板11间,GEM 3间;主动撤回上市地位的企业有8间。此外,停牌3个月或以上的企业数目总共达61间。

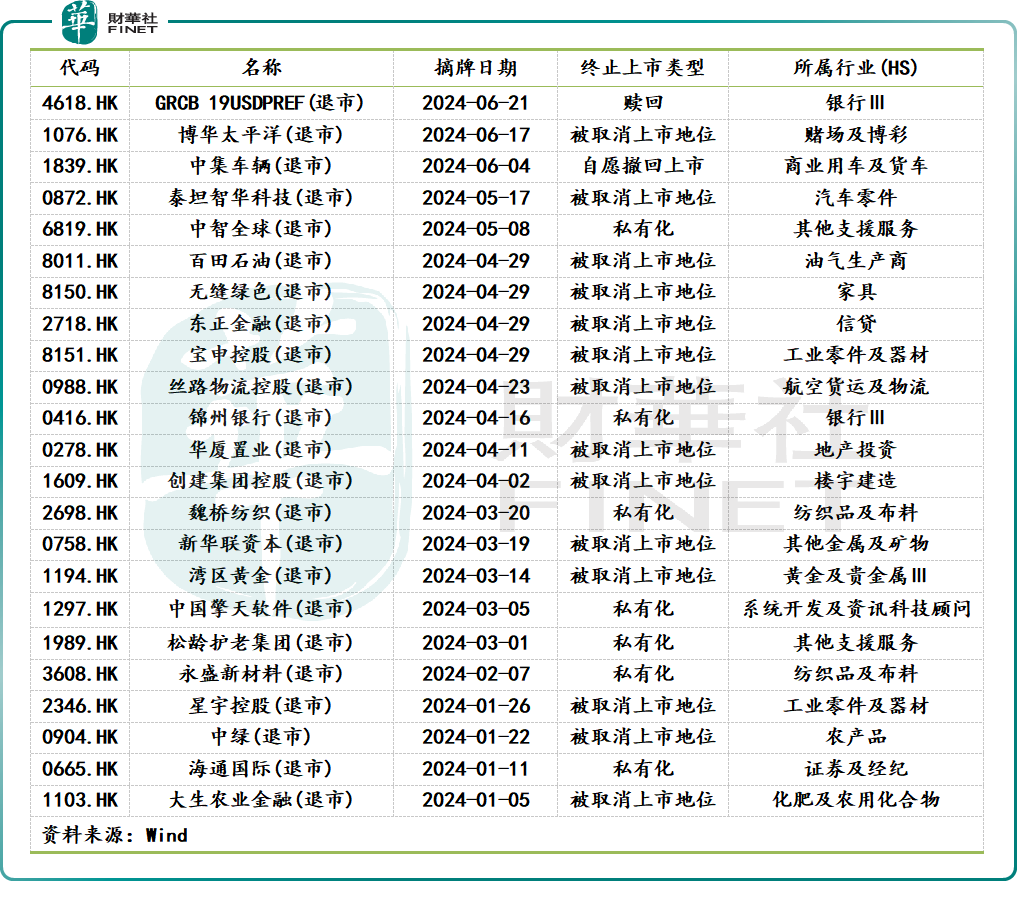

值得一提的是,与往年绝大部分退市企业是被港交所取消退市不同,今年上半年选择通过私有化或自愿撤回上市的企业数量占比明显提升。

根据Wind资料整理,今年上半年退市企业为23间,退市的原因呈现出多样化的趋势。其中,被取消上市地位的企业为14间;私有化退市的企业为7间,占比略超三成,而在去年同期24间退市企业中,仅有3间企业私有化退市,占比仅12.5%。

今年上半年上演私有化退市潮,反映出在经济环境复杂多变、政经风险频现,以及港股市场流动性欠佳的背景下,主动退市正成为越来越多企业的选择。

问题公司、绩差公司更易被清出市场

上述14间被取消上市地位的企业,涉及的行业普遍都是经营波动较大的传统行业,包括家具、信贷、楼宇建造等。

这类企业的共同点都是市值小、股价长期低迷、造血能力差、年报难产、长期停牌等,这些表现不佳的企业被港交所勒令停牌也是保护投资者的一个方式。除此之外,一些企业涉嫌违法违规也是被勒令退市的重要原因。

这些股票的退市,有助于提升港股市场的整体投资价值和吸引力。

长期停牌方面,根据香港主板《上市规则》第6.01A条和香港创业板《上市规则》9.14A条,主板上市公司若连续停牌超过18个月、GEM上市公司若连续停牌超过12个月,港交所将有权取消公司上市地位。

例如,从事及度假村运营商博华太平洋股价自2022年3月就已停牌,最后港交所在今年6月决定取消其上市地位。

博华太平洋是一家问题公司,退市前市值小,股价低迷,并且业绩极其糟糕。

在2021年5月,博华太平洋被曝出员工控告其进行人口贩运和案;2023年11月,北京市第一中级人民法院的一则通报显示,由纪晓波(该公司当时实控人)主导的恶势力犯罪集团已被公安机关捣毁,他们为谋取非法利益,在境外开设赌场,多次实施违法犯罪行为,造成恶劣社会影响。

该案发生后,博华太平洋2022年及2023年年报难产,同时该公司还存在借款逾期等问题,后被清盘人提出清盘呈请。该公司业绩也相当糟糕,在2018年至2022年上半年累计亏损约136亿港元。

再如,白色家电塑料及钢材部件加工商宝申控股由于延长刊发2022年业绩而在2023年4月初停牌。但由于未能达成复牌指引,该公司在今年4月底被迫退市。资料显示,2019年至2022年期间,该公司连年产生亏损,收入波动较大。

私有化成退市新趋势

今年上半年完成私有化退市的企业包括海通国际、永盛新材、松龄护老集团、中国擎天软件、魏桥纺织、锦州银行及中智全球,这些企业也均出自传统行业。

以上企业私有化的主要原因有两点,一是公司股价低迷,市场成交量长期偏低,使公司丧失再融资功能;二是公司出于内部重组的需要。权衡之下,他们均选择了离开港股市场。

上述7间私有化退市的企业中,除了海通国际是由于母公司为加强集团化管理而提要约私有化外,其余6间企业均是作出“股价低迷,股票市场集资的能力不足”的私有化理由。

例如,锦州银行今年1月获辽宁金融控股集团提全面现金要约,很快在4月便实现私有化退市。锦州银行表示,这一决定是由于其H股股价长期处于低位,交易量低迷,以及面临的财务重组不确定性和可能因财报延期而被取消上市的风险。

一直以来,由于港股上市门槛相对较低,因此吸引了不少企业赴港上市。然而,港股市场有高达约80%的资金集中在20%的股票,导致很多企业保留港股上市地位的性价比不高。在此背景下,预计未来选择私有化退市的企业会越来越多。

作者:遥远