新巨丰拟要约私有化纷美包装,私有化挑战重重!

前言:

私有化纷美包装(00468.HK)之举,实则彰显了新巨丰(301296.SZ)在“A吃H”战略下所蕴含的潜在风险。然而,这一看似常规的全面要约背后,实则暗藏着蛇吞象般的复杂图谋,其背后潜藏着巨大的偿债风险。

在面临如此重大的偿债风险之际,若执意进行一场胜算并不明朗的收购交易,恐怕难以赢得相关监管机构的认可与双方股东的广泛支持。

私有化纷美包装,蛇吞象意图明显

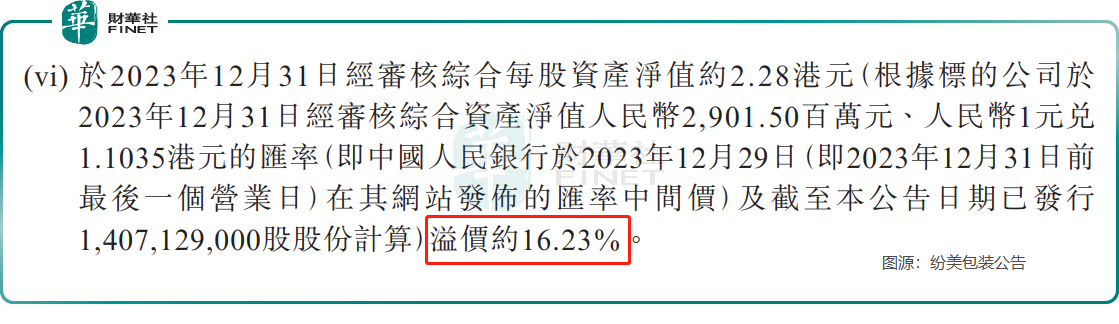

5月9日晚间,纷美包装发布公告称,公司大股东景丰控股有限公司拟以每股2.65港元要约价向股东收购全部已发行股份。每股2.65港元要约价较5月9日每股2.10港元收盘价,溢价约26.19%,但较每股净资产的2.28港元,溢价仅有16.23%。

由于景丰控股有限公司为A股新巨丰(301296.SZ)间接全资拥有,此番私有化被视为新巨丰的本意。

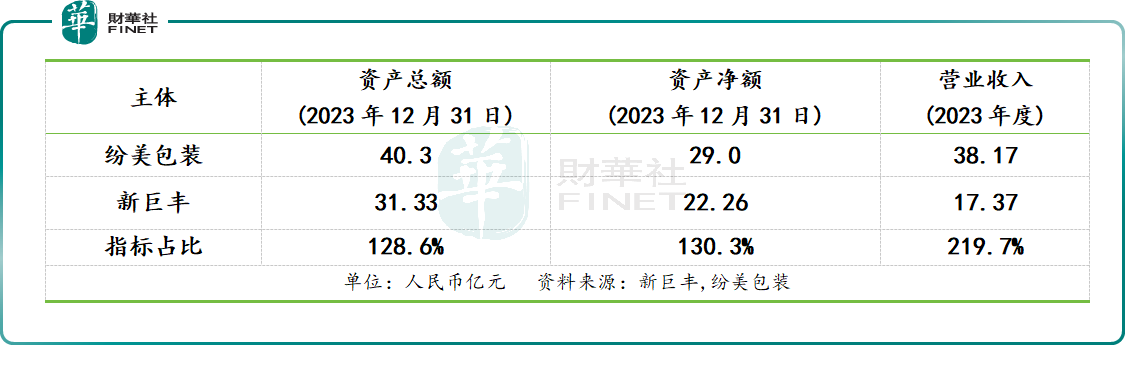

截至2023年底,纷美包装的资产总额为新巨丰的128.6%,资产净额为新巨丰的130.3%,营业收入规模为新巨丰的219.7%。这显然要上演野蛮人蛇吞象的典型收并购戏码。

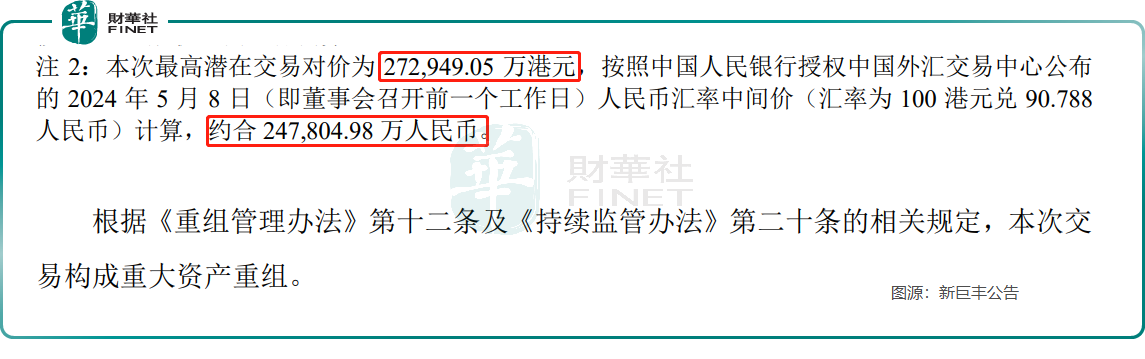

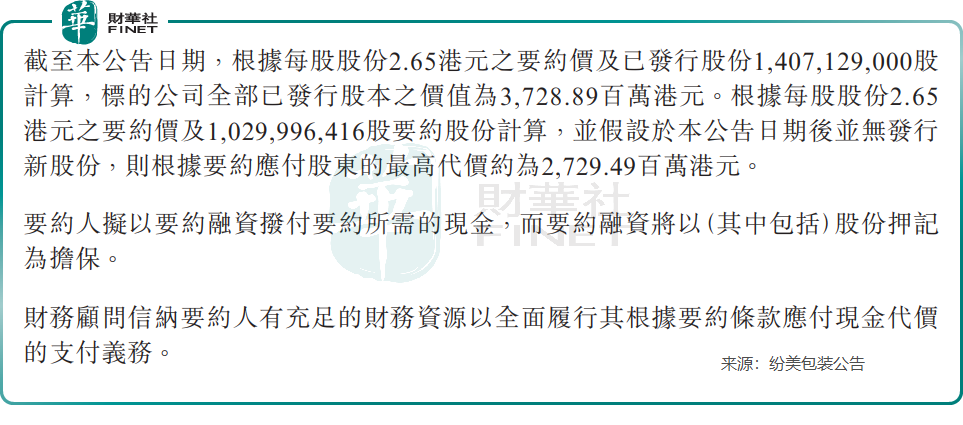

公告称,截至目前,纷美包装已发行约14.07亿股股份,按照每股2.65港元要约价计,全面要约现金代价为37.29亿港。其中,3.77亿股(约占总股本26.80%)由新巨丰间接持有。若剔除自身持股,新巨丰还需支付27.29亿港元,即10.3亿股*每股2.65港元。

对于为何对纷美包装进行私有化,新巨丰认为山东新巨丰将为纷美包装战略发展提供强有力的股东支持,亦相信两家有望实现优势资源、技术及业务运营的协同效应。

私有化现金全靠借,风险巨大

截至2024年3月31日,新巨丰的货币资金为人民币8.65亿元,交易性金融资产为1.10亿元。此外,2024年一季度,新巨丰期末现金及现金等价物余额仅有人民币7.8亿元。相较于全面要约所需支付的27.29亿港元(折合人民币约为24.78亿元),这一资金规模显得捉襟见肘,难以满足支付需求。

新巨丰也意识到了这个问题,所以全面要约需支付的现金,新巨丰想要通过借钱来上演这场“蛇吞象”的戏码。

据公告称,对于全面要约所需支付的现金,新巨丰拟通过要约融资拨付要约所需的现金,而要约融资将以(其中包括)股份押记为担保。

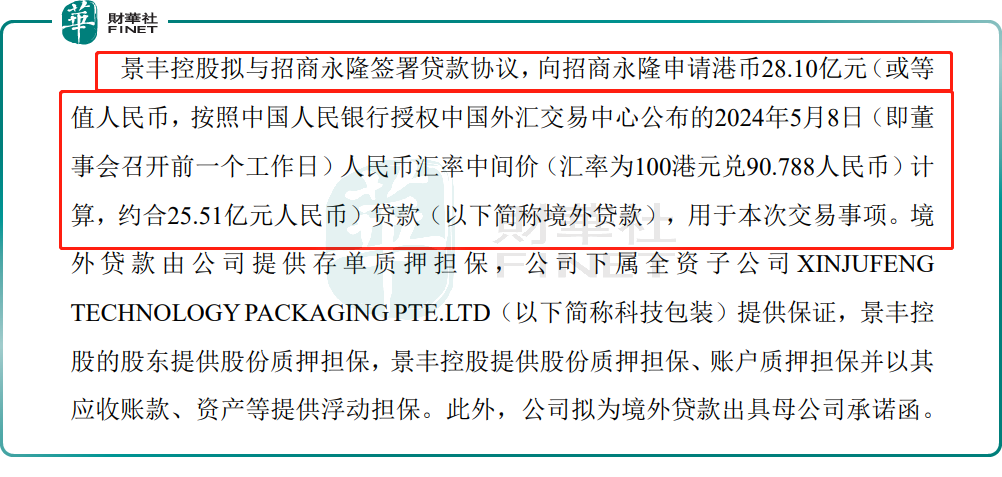

此外,按照新巨丰公告,为了完成这笔交易,景丰控股拟向招商永隆银行有限公司申请贷款28.10亿港元(约人民币25.51亿元);新巨丰拟向境内银行申请贷款不超过23亿港元,用于本次交易事项或置换、偿还境外贷款(如涉及)。

所借款项高达25.51亿元,此金额已远超过2023年12月31日资产净值的22.26亿元,并占据公司总资产约81.4%的比重。如此巨大的借款额度,无疑将给公司带来沉重的财务负担和潜在风险。

然而,遗憾的是,该议案目前已通过股东大会的审议。有业内人士表示,面临如此重大的银行贷款及担保议案,参与现场和网络投票的股东数量却相对较少,未能充分且全面反映所有股东的意愿。

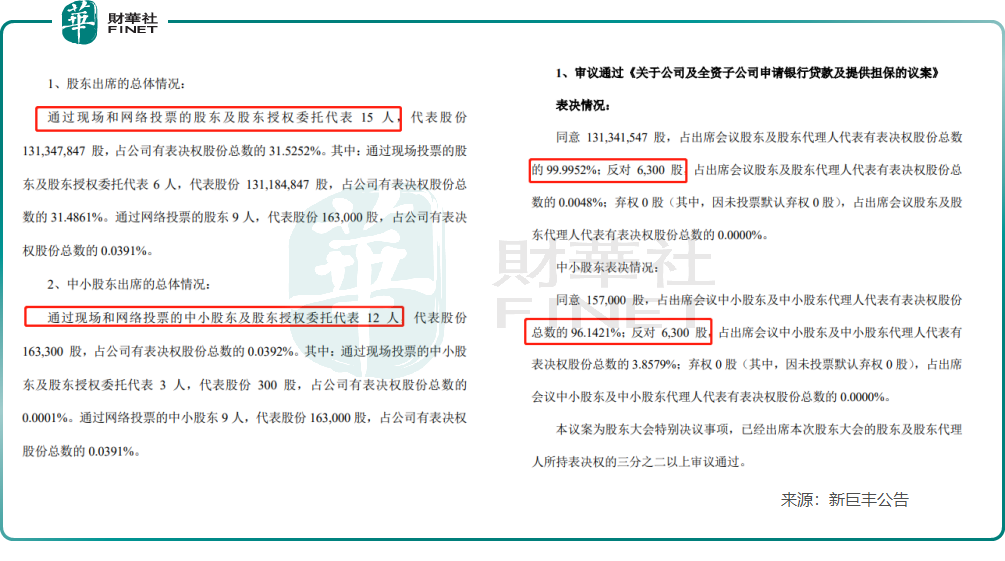

据同花顺数据显示,截至2024年3月31日,新巨丰股东总人数为1.56万户,而在2024年5月28日股东第二次临时股东大会股东出现情况来看,通过现场和网络投票的股东及股东授权委托代表只有15人,代表股份数为1.3134亿股,仅占公司有表决权股份总数的31.5%;通过现场和网络投票的中小股东及股东授权委托代表也只有12人,代表股份数仅有16.33万股,占公司有表决权股份总数的0.0392%。

据新巨丰公告显示,同意该议案的出席会议股东及股东代理人代表有效表决权股份总数达99.9952%;同意该议案的出席会议中小股东及中小股东代理人代表有表决权股东总数的96.1421%。基于出席股东大会的股东及股东代表人所持表决权的三分之二以上审核通过。

四大阻力,私有化计划恐流产

第一,持股比例及话语权优势不明显。

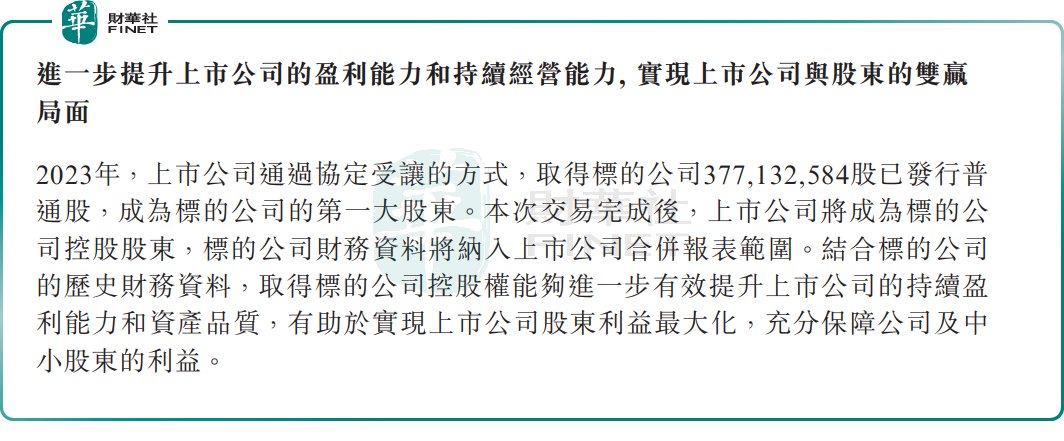

首先,自去年新巨丰通过其全资间接附属公司景丰控股,从英国历史悠久的商业集团怡和旗下H手中购得纷美包装28.22%(收购前持股占比)的股份,进而成为其大股东以来,其与现有董事会及管理层之间的关系一直处于紧张状态。甚至引发纷美包装大客户们的不满及担忧。

目前,新巨丰持有纷美包装仅有26.80%,相较于近期私有化成功的维达国际、中集车辆等大股东高达40%以上持股占比,控股优势并不明显。

现任董事会及管理层成员中,行政总裁毕桦持有纷美包装股份的9.17%,董事会主席洪钢持有5.55%。两者共同持有的股份比例合计达到14.72%。此外,针对新巨丰的收购事宜,一直持有担忧态度的蒙牛目前也持有5.01%的纷美包装股份。

只要他们站出来反对接纳要约,势必会有不少散户投资者跟风,新巨丰私有化成功率基本渺茫。

更为关键的一点是,尽管新巨丰作为大股东,但其所提名的非执行董事却未能成功进入董事会,因此,纷美包装创始人团队依然稳固地掌握着话语权,这成为新巨丰实现其“蛇吞象”计划的最大阻碍。

3月13日,景丰控股再次提请纷美包装召开股东特别大会,审议委任温嘉旋为纷美包装非执行董事的议案。5月10日,纷美包装召开股东特别大会,该项议案反对票占比为51.05%,景丰控股提名董事的议案再次被纷美包装股东大会否决。

第二,要约价缺乏吸引力,难以俘获投资者。

即便忽略持股比例及话语权方面的劣势,新巨丰所提出的要约价缺乏足够的诚意,这势必难以赢得投资者的青睐。

虽然每股2.65港元要约价较5月9日每股2.10港元收盘价,溢价约26.19%,但是较每股净资产2.28港元,仅溢价16.23%。反观年内成功私有化的维达国际,要约价较每股净资产溢价约135.64%,而目前进入私有化阶段的欧舒丹,要约价较每股净资产溢价约402.2%。

受近年来港股跌势及新巨丰入局等不确定因素影响,纷美包装估值一直被压制。譬如,现阶段因私有化而大涨后纷美包装市盈率(TTM)仅有12.76倍,低于同业中粮包装15.03倍市盈率,更低于新巨丰18.77倍市盈率。在纷美包装股价低估之际,极大激发新巨丰私有化这块肥肉的欲望。

2023年,纷美包装营收虽同比下滑3.06%至38.17亿元,但盈利能力却保持较强韧性,录得2.44亿元,同比大涨33.89%。若2024年纷美包装保持该盈利水平,其估值魅力及可观分红派息,短期私有化溢价吸引力或不足以改变长期投资者持有决心。

第三,股价一路向下,新巨丰难获自家股东支持。

从收购纷美包装至今,恶意收购风波、反垄断风波、董事会成员提名风波、大客户反对风波……各种风波让纷美包装投资者及客户饱受摧残,其中不少投资者及客户(持有纷美包装股份)对新巨丰本就有敌意,怎可能支持其要约呢?

此外,新巨丰上市以来糟糕的股价表现也同样伤透了自家投资者的心。

具体而言,新巨丰自上市之初便达到巅峰状态,然而随后其股价却逐渐步入下行通道。在此期间,尽管市场曾出现短暂的反弹迹象,但这些反弹均未能持久,仅是昙花一现的短暂回升。尤其值得关注的是,在新巨丰宣布收购纷美包装之后,其股价更是呈现出加速下行的趋势,年内更是一度下跌至历史低位的6.57元。

截至6月11日收盘,新巨丰股价为7.98元,较2022年9月2日上市发行价18.19元,跌幅达56.13%,较每股22.03元历史高位,跌幅达63.8%,而股价历史高位与历史低位振幅高达70%。其中,自2023年1月发起收购纷美包装以来,新巨丰股价已经腰斩。据富途数据显示,2023年1月30日至2024年6月11日,新巨丰收盘价从18.39元/股跌至7.98元/股,跌幅达56.6%。

由于股价的大幅下跌,或许导致新巨丰无法采用增发配售等再融资工具,因此被迫选择通过举借巨额债务的方式来完成对纷美包装的私有化。

值得一提的是,新巨丰的投资者对私有化纷美包装并不看好,发布私有化公告后,公司股价大跌。

5月10日,新巨丰股价大跌4.39%。截至5月10日至6月11日收盘,新巨丰股价累计跌幅为14.56%。

诚然,在股价腰斩的不利局面下,新巨丰仍然武断地决定冒着承担巨额债务的风险,对纷美包装发起胜算渺茫的私有化行动。面对此情形,投资者选择以脚投票,以此规避潜在的不必要风险,或是明智之举。

第四,说一套做一套,动机不纯?后续仍需相关部门审查批准。

自从成为纷美包装的大股东,新巨丰一开始试着提名自己的人进入董事会,但遭到了拒绝。后来,它干脆直接提出私有化,这暴露了它想控制纷美包装的野心。

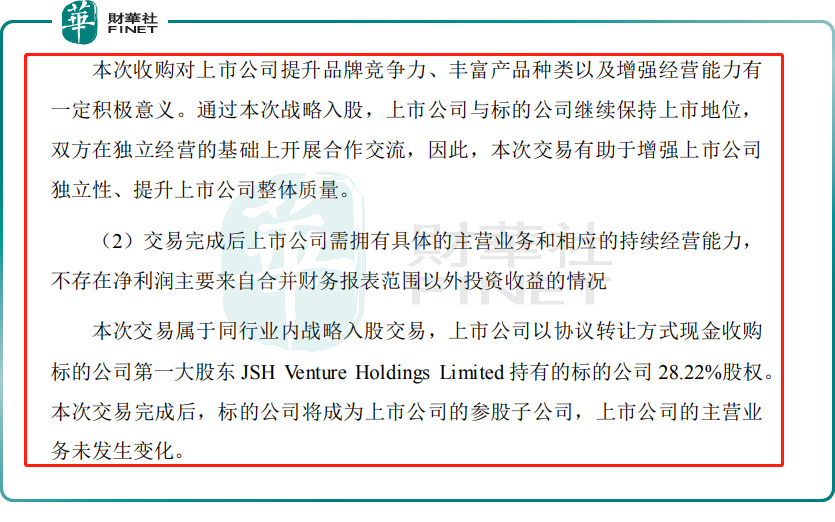

在去年6月,新巨丰回复深交所问询函时表示,入股纷美包装之后,新巨丰将成为纷美包装第一大股东,但新巨丰对于纷美包装仍无法实现控制。

此外,新巨丰还强调,入股纷美包装之后,双方将继续保持上市地位,双方在独立经营的基础上开展合作交流;不存在净利润主要来自合并财务报表范围以外投资收益的情况。

但是,从成功入股纷美包装,到如今赤裸裸发起对纷美包装私有化动作来看,显然是说一套做一套。这或许也是导致双方董事会分歧进一步加剧的关键因素。

据私有化公告显示,完成强制性收购后,纷美包装将在港交所退市,而新巨丰将取得纷美包装控制权,纷美包装财务数据将纳入新巨丰合并报表范围。

然而,这与此前对深交所的回复所陈述的内容,“双方将继续保持其上市地位”、“双方各自独立经营”、“不存在净利润主要源自合并财务报表范围以外的投资收益之情形”形成鲜明对比,尤为刺眼。

更为关键的一点是,新巨丰若成功实现对纷美包装的控股,此举是否会触发外界普遍关注与担忧的反垄断、合规及信披等问题?这仍需相关部门跟进公正、公平、公开的调查之后才能得出答案。

据最新的公告显示,本次交易及本次交易涉及的相关事宜尚需上市公司股东大会审议通过。同时,尚需完成发改委相关主管部门备案,尚需取得商务主管部门备案,尚需通过国家反垄断执法机构关于经营者集中的审查批准等。

此外,新巨丰还强调“本次交易尚需公司股东大会审议批准,并经有权机关履行相关程序后方可实施,本次交易最终是否审议通过、相关程序履行完毕的时间存在不确定性。公司提醒广大投资者注意投资风险。”