【IPO前哨】电动装载机是烫手山芋?博雷顿连亏,毛利率仅2%

2023年2月,新能源工程机械制造商博雷顿科技股份公司(下称“博雷顿”)计划在A股上市,但后来主动撤回上市申请,将上市目的地瞄准了港交所。

4月30日,博雷顿首次向港交所递交了招股书,拟于港交所主板挂牌上市,中金公司及招银国际为联席保荐人。

对于此次上市募资所得款用途,博雷顿计划投资技术进步以及开发新产品及服务、建立制造工厂及采购必要机器,以及扩大公司的销售及服务网络等。

踩中风口,估值52亿

博雷顿成立于2016年,专注于设计、开发以新能源为动力的工程机械并使其商业化,公司主要产品有装载机、宽体自卸车及牵引车,其中装卸机为公司主要营收来源。

虽然成立时间较短,为新能源工程机械市场的新晋者,但博雷顿发展迅速,走到了行业前列。数据显示,按2023年的出货量计算,博雷顿于中国所有新能源装载机及新能源宽体自卸车制造商中分别排名第三及第四,所占市场份额分别为11.2%及8.3%。

在国内新能源装载机市场,市场份额前二的公司均是传统工程机械上市公司,分别为柳工(000528.SZ)及徐工机械(000425.SZ),两者2023年市场份额分别为26.6%及18.9%。

博雷顿押注的新能源工程机械,踩上了“双碳”战略的风口之上,既有利于减排,也有经济性。

现阶段,国内电动工程机械技术发展较为成熟,是新能源工程机械行业的主流产品。相较于燃油动力工程机械,新能源工程机械于其生命周期内可节省大量能源消耗及维护成本,同时更有效地降低了运营及劳工成本。因此,新能源工程机械市场发展潜力可观。

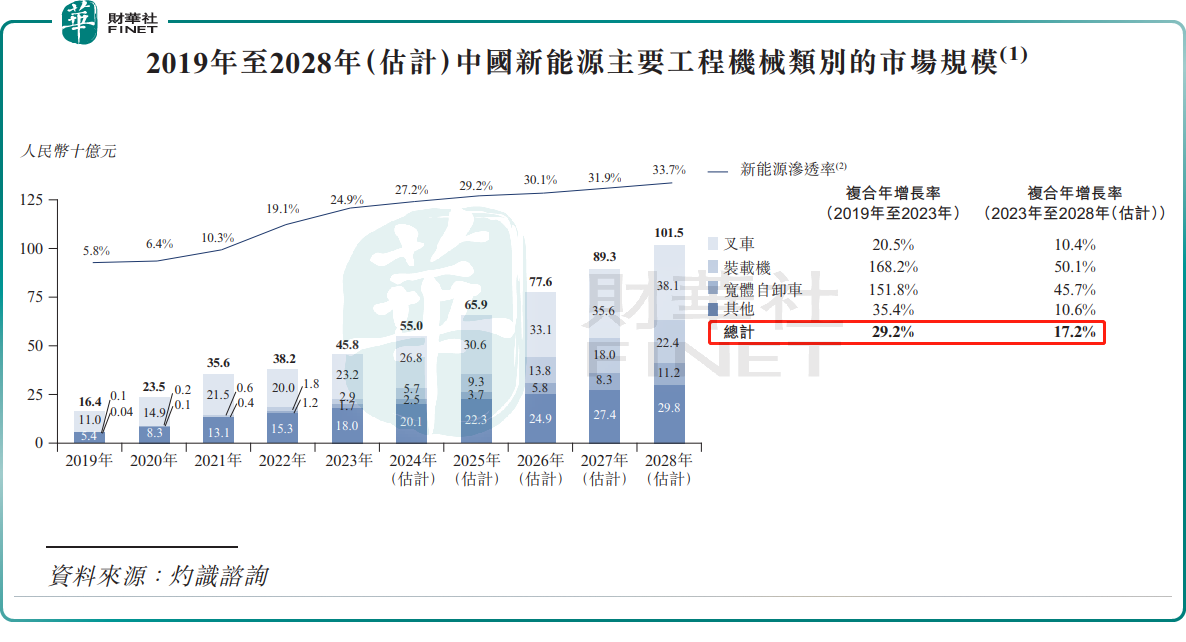

数据显示,预计于2023年至2028年,中国新能源主要工程机械类别的市场规模复合年增长率为17.2%,远高于同期中国主要工程机械类别的市场规模10.4%的复合年增长率;同时,新能源主要工程机械渗透率将在2028年达到33.7%,而2023年为24.9%。

在此背景下,博雷顿的产品销量获得不俗的成绩。

自2021年至2023年,博雷顿的新能源装载机及新能源宽体自卸车的出货量分别由144台增至507台及由11台增至96台,复合年增长率分别为87.6%及195.4%。规模虽小,但增长迅猛。

站在黄金赛道上的博雷顿获得了钟鼎资本、湘潭财信、星航资本等机构的青睐,公司成立以来累计获得四轮融资,共计约14.3亿元人民币。去年3月完成C+轮融资后,公司估值为52.48亿元人民币。

股权结构方面,博雷顿创始人、董事会主席、执行董事兼总经理陈方明合计持有公司32.18%股权,为公司单一最大股东。中缔股东及钟鼎股东为公司第二大及第三大股东,持股比例分别为7.71%及7.03%。

陷入亏损旋涡,毛利率仅2%

新能源工程机械赛道固然前景佳,但对于行业新晋者来说,这可是一块烫手山芋。

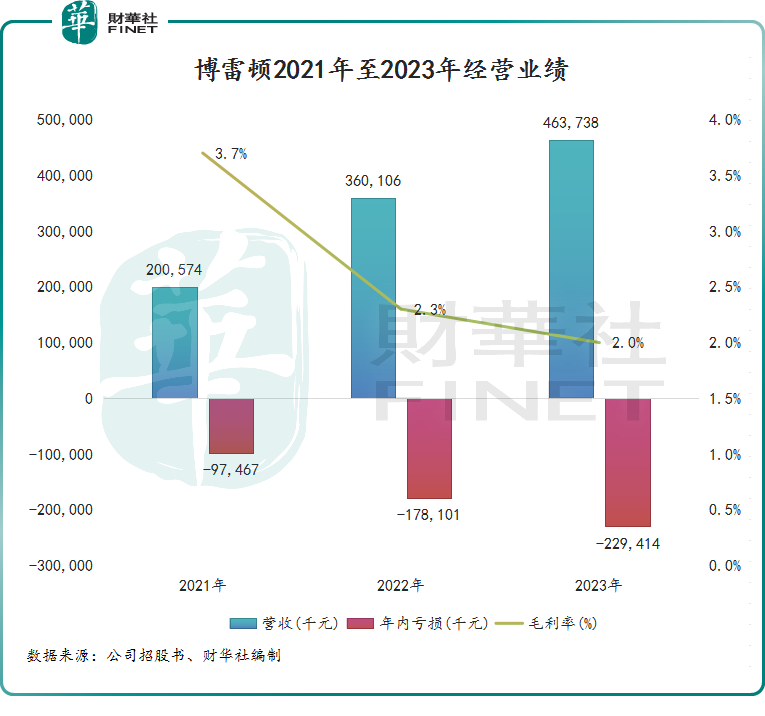

博雷顿财务报表显示出一个趋势:收入越高,亏得越多。

产品销量的快速攀升,带动了博雷顿收入的增长,收入由2021年的2.01亿元飙升至2023年的4.64亿元。但由于商业化规模效应尚未形成、市场竞争激烈等原因,博雷顿造血能力欠佳,过去三年持续产生亏损,并且亏损额不断扩大,三年累亏约5.05亿元。年内经调整净亏损也持续扩大,2023年约为-1.9亿元。

博雷顿的毛利率低得令人震惊,2023年毛利率仅为2%,已连续两年下滑。在整个港股市场的2000余家上市公司中,2023年毛利率在3%之内的上市公司不多见。

为何博雷顿的毛利率如此低?

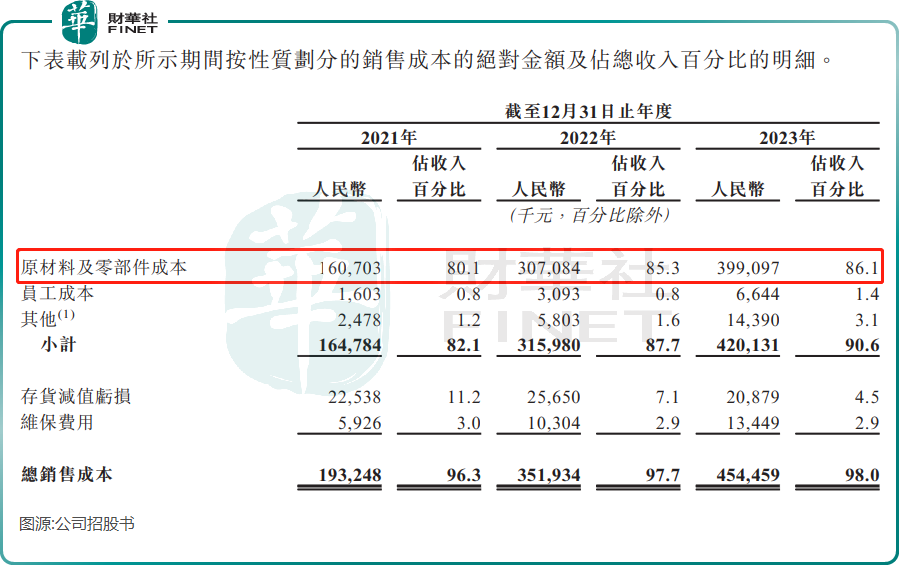

财华社认为有两大原因,一是博雷顿尚未形成规模效应,原材料及零部件采购议价能力欠佳;二是以磷酸铁锂电池、结构组件等构成的主要原材料及零部件成本高,尤其是工程器械对动力电池的容量需求大,推升了公司的销售成本。

在2023年,博雷顿原材料及零部件成本高达3.99亿元,占当期总销售成本87.8%及当期总营收86.1%。而总营收减去销售成本后,2023年公司仅剩下900余万元的毛利,公司毛利率低下就不难理解了。

除此之外,博雷顿深陷亏损旋涡的另一个重要原因是公司参与了行业的“价格战”。

博雷顿通过降价来提振销量,其装载机平均售价由2021年的67.3万元降至2023年的58.1万元,降幅超过13%,成为公司毛利率下降的另一大主因。博雷顿对此解释称,是为应对激烈的市场竞争、原材料成本波动及产品组合调整而作出降低售价的战略决策。

不过博雷顿对未来充满信心,其在招股书中表示,“随着业务规模的扩大,我们与原材料及零部件供应商的议价能力也会增强,并能自供应商获得更优惠的价格及付款条款,从而提高盈利能力。”

作者:遥远