刚刚!这家SaaS企业就通过了港交所聆讯,三年累亏逾6亿

财华社讯,4月23日,国内营销及销售SaaS解决方案提供商迈富时管理有限公司(以下简称“迈富时”)通过了港交所聆讯,中金公司和建银国际为联席保荐人。

值得注意的是,迈富时历经三次递表才成功通过港交所聆讯。港交所官网显示,迈富时曾于2022年11月、2023年5月及2024年3月分别三次向港交所递交招股书。

据聆讯资料显示,迈富时主要通过Marketingforce平台提供营销及销售SaaS解决方案,为各种规模具有不同需求的企业提供服务,从内容与体验、广告与促销、社交与关系、销售与愉悦、数据与分析到策略与管理。

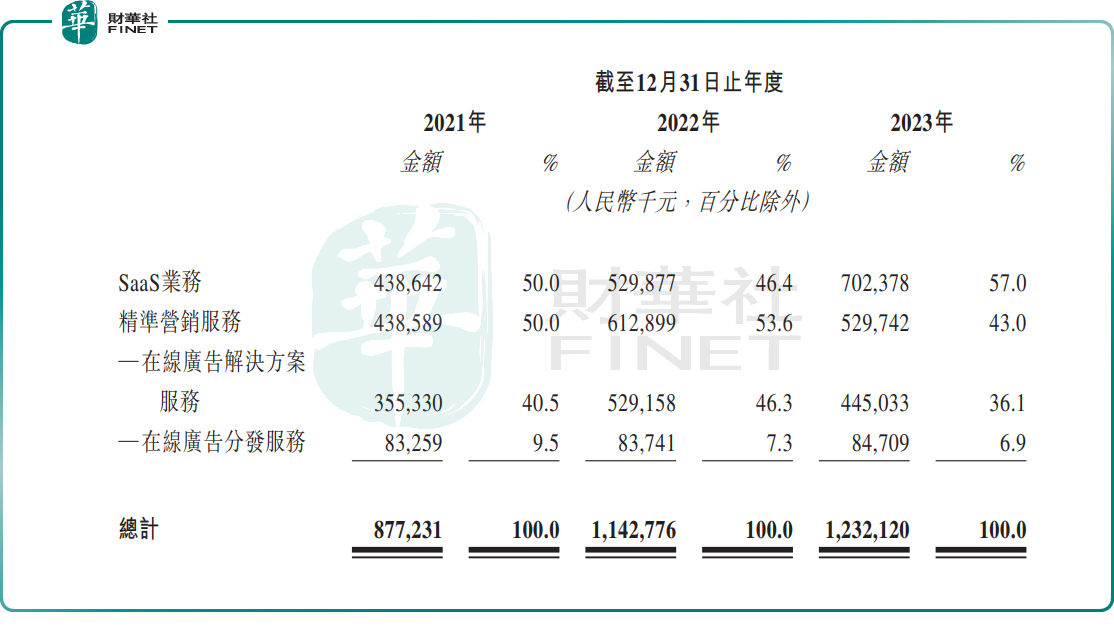

从产品及服务角度来看,迈富时主要通过SaaS业务(核心SaaS产品包括T云及珍客)和精准营销服务(在线广告解决方案服务及在线广告分发服务)为客户提供SaaS解决方案。截至2023年,SaaS业务取代了精准营销服务成为公司的主要收入来源。

根据最新财报数据显示,2023年SaaS业务的用户数量达到25495人,相较于去年同期的23647人,实现了7.8%的增长;同时SaaS业务的每名用户平均合约价值为51238元,相较于去年同期的41584元,增幅为23.2%。

得益于用户数及客单价持续增长,SaaS业务2023年收入录得7.02亿元,同比增长32.5%,占公司收入比重为57%。

精准营销服务方面,2023年广告客户数为1042名,每名广告客户平均支出为610万元,分别较去年同期的998名及590万元增长4.4%和3.4%。

在广告客户数及收入增速不佳的背景之下,于2023年精准营销服务首次出现收入下滑的情况。据聆讯资料显示,2023年精准营销服务收入约5.3亿元,同比下滑13.6%。

从整体收入来看,于2021年、2022年及2023年,公司分别实现收入约为8.77亿元、11.43亿元以及12.32亿元;同期,年内亏损分别约为2.73亿元、2.16亿元以及1.69亿元,三年合计亏损约6.59亿元。

实际上,由于受高获客成本及宏观经济面临下行压力等诸多因素影响,亏损成为国内SaaS行业的常态。对于连续三年产生亏损,迈富时表示,原因主要系公司在快速扩大SaaS业务过程中产生大量研发开支、行政开支以及销售及分销开支。

迈富时称,“由于我们仍在扩张SaaS业务,我们预期2024年净亏损将大幅增加,主要由于可转换可赎回优先股及以股份为基础的付款的公平值变动所致。”

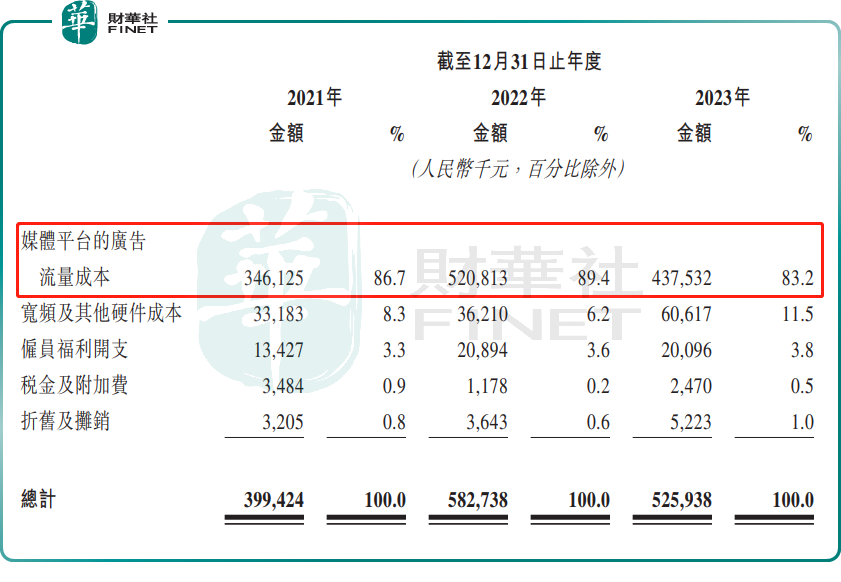

在销售成本中,广告流量成本是迈富时重要是成本支出项。在过去几年,迈富时主要依赖在抖音平台上购买用户流量及投放其广告,于2021年至2023年,公司来自媒体平台的广告流量成本分别高达3.46亿元、5.21亿元及4.38亿元,占营销成本有较大比例。这背后与其商业模式有一定关系,需要找头部媒体平台获取流量。

在招股书中,迈富时表示,在提供在线广告分发服务时,公司以代理而非委托人身份行事,并代表彼等通过彼等各自的广告账户,在客户指定的媒体平台上投放广告。

另一方面,销售及营销开支也是影响迈富时盈利能力的一个支出项。2023年,公司销售及营销开支达3.27亿元,呈现逐年提升态势,从而拖累了公司的盈利表现。

迈富时所处的营销及销售SaaS解决方案市场是小而美的赛道,2022年,该行业的市场规模仅为206亿元,但增长潜力强劲。根据弗若斯特沙利文数据,2018年至2022年,该行业市场规模复合年增长率达29.7%,预计2022年至2027年复合年增长率仍达29.3%。

迈富时则是国内营销及销售SaaS解决方案市场的龙头企业,2022年按收入计的市场份额为2.6%,名列第一。公司在招股书中表示,“公司最重要的竞争优势之一是能够商业化大规模地提供涵盖营销和销售两个阶段最广泛功能的SaaS解决方案,这使我们能够以更高的价格提供标准产品及解决方案,有助于实现高盈利率,并体现在我们的高毛利率水平以及平均合约价值上。”

但面对持续的市场教育成本,高昂的研发开支以及行业竞争日趋激烈等诸多挑战,迈富时何时才能实现自我造血能力?我们将持续关注。

文:无为