2023中芯、华虹利润大降,2024半导体否极泰来?

国产芯片“代工双雄”——中芯国际(00981.HK)与华虹半导体(01347.HK)业绩双双下滑,自2022年开始的芯片“寒冬”似乎仍未过去。

不过,结合近期的消息来看,半导体行业曙光乍现,一些细分品类值得关注。

“代工双雄”利润大降

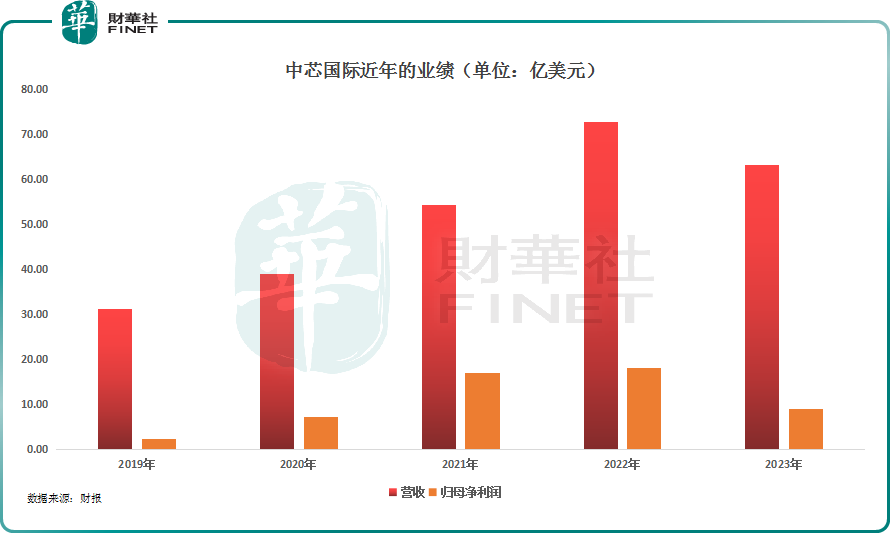

2023年,中芯国际实现营收63.22亿美元,同比下降13.09%;同期实现归母净利润9.03亿美元,同比下滑50.35%;实现扣非净利润4.66亿美元,同比减少69.46%。

不难发现,中芯国际利润端的下滑幅度明显大于收入端的降幅,反映出盈利能力有所下滑。结合财报来看,2023年销售成本及财务费用的大幅增加影响了企业利润端的表现。

而对比近些年的数据来看,中芯国际的归母净利润较近两年大幅下降,基本回到了2020年的水平。

中芯国际称,2023年,受全球经济疲软、市场需求不振等因素影响,半导体行业周期下行。2023年下半年,终端市场的需求呈一定复苏迹象,但整体供应链库存处于高位,终端产品销售状况处于调整阶段,库存消化仍为2023年半导体行业主旋律。

中芯国际还指出,年平均产能利用率为75%,基本符合年初指引。

按照销售的芯片尺寸来分类,2023年,中芯国际12吋晶圆贡献了73.7%的收入,占比同比提升6.7个百分点,而8吋晶圆的收入占比则降低6.7个百分点至26.3%。

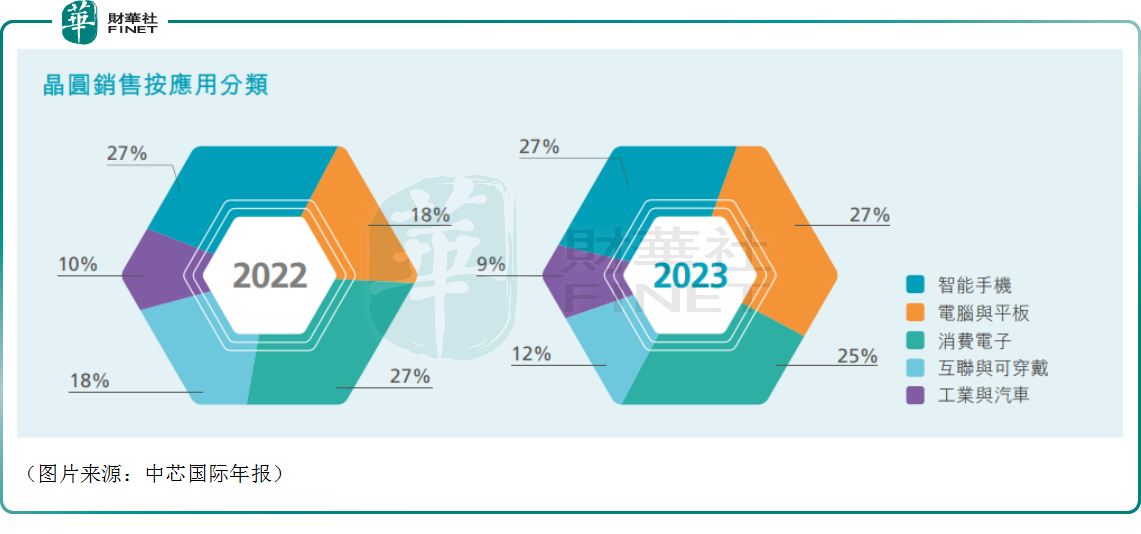

按照下游应用端来分类,2023年,电脑与平板芯片的收入占比大增9.2个百分点至26.7%,表现强劲;而互联与可穿戴类芯片的收入占比则下降5.9个百分点至12.1%,降幅明显;智能手机、消费电子、工业与汽车类芯片的收入占比变化不大。

值得一提的是,业绩遭遇下滑的不仅仅是中芯国际,国产“代工双雄”的另一位华虹半导体亦在2023年遭遇了业绩大降。

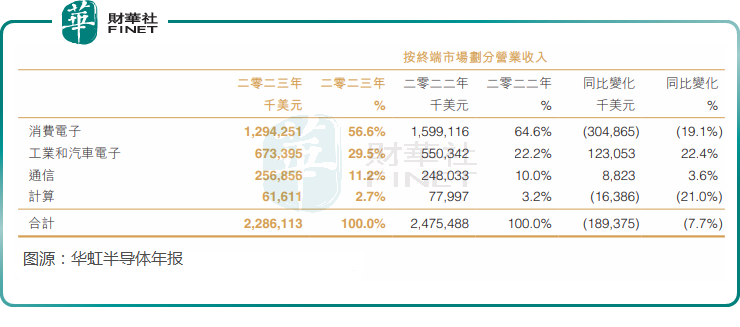

数据显示,2023年,华虹半导体实现营收22.86亿美元,同比下降7.65%;实现归母净利润2.8亿美元,同比下降37.76%。

按终端市场划分,工业及汽车类芯片、通讯产品芯片的收入同比大增,占营收的比重也实现了增长;消费电子、计算机类芯片贡献的收入同比均遭遇大幅下降,占营收的比重也遭遇下降。

其中,消费电子类芯片贡献了华虹半导体过半的营收,这类产品的收入大降也符合近两年消费电子需求萎靡导致芯片领域“寒意”一片的事实。

需要指出的是,作为国内芯片代工龙头,中芯国际和华虹半导体的业绩遭遇下滑其实是整个国产芯片行业2023年景气度萎靡的一个缩影。

好的迹象正在显现,行业景气度预期回暖

不过,好的迹象也正在显现。

全球代工龙头台积电(TSM.US)2023年也遭遇了营收、净利双降,但该公司发布的最新数据显示,其2024年一季度的收入总额为5926.4亿新台币,同比增长16.5%,高于市场预期。

其中,在3月份,台积电的收入达到了1952.1亿新台币,同比增长34.3%,表现强劲。

据了解,台积电的亮眼表现增强了市场对全球人工智能发展热潮推动高端芯片和服务器需求的预期。

华虹半导体亦在年报中表示,展望2024年,全球半导体市场预计温和反弹11%,规模达到5614亿美元。受到消费类终端系统厂商零部件库存去化进程完成或接近尾声,控制器、电源管理、存储器等领域陆续迎来需求反弹,功率半导体等领域则将继续保持良好增长态势。

中芯国际则指出,2024年,公司仍然面临宏观经济、地缘政治、同业竞争和老产品库存的挑战。预计公司表现“中规中矩”,随半导体产业链一起摆脱低迷,在客户库存逐步好转和手机与互联需求持续回升的共同作用下,实现平稳温和的成长。

但从整个市场来看,需求复苏的强度尚不足以支撑半导体全面强劲反弹。在外部环境无重大变化的前提下,按照国际财务报告准则,公司给出的2024年指引是:销售收入增幅不低于可比同业的平均值,同比中个位数增长。

结语

从芯片领域代工龙头的情况来看,笼罩在行业头上的“乌云”正慢慢散开,景气度正在缓慢复苏。

不过,芯片行业细分品类众多,不同领域芯片的需求景气度并不一致,目前最火的当然是AI芯片,存储芯片的关注度也异常的高。对于投资者而言,在投资过程中仍需深入分析、研究。

作者:云知风起