【会议直击】鹰普精密:2024年预增5%至10%,投资者不买账

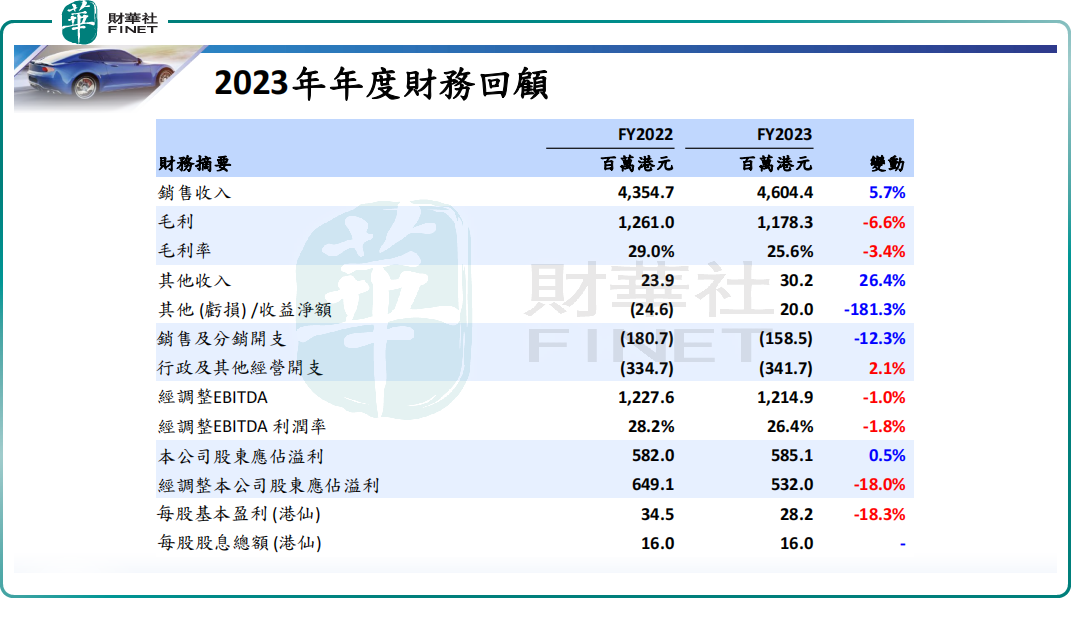

3月12日,中国最大的熔模铸件制造商——鹰普精密(01286.HK)发布2023年业绩报告,期内公司收入为46.04亿港元,同比增加5.7%;归母净利润5.85亿港元,同比增长0.5%;经调整归母净利润5.32亿港元,同比减少18%;毛利率为25.6%,同比下滑3.4个百分点。

作为对比,2021至2022年,鹰普精密的收入同比增速分别为29.2%、15.3%;归母净利润同比增速分别为358.3%、52%。可以看到,2023年鹰普精密收入、利润虽然依旧保持正向增长,但跟前两年相比,业绩增速已经明显放缓。

对于业绩下滑,鹰普精密管理层在业绩发布会上表示,主要有几大方面的原因:首先,从2023年第二季度开始,全球多元化工业终端市场需求呈现下滑趋势,至第三季度下滑更为显著,第四季度开始略为回稳,极具挑战的宏观环境为集团销售和利润增长增添压力。

其次,墨西哥新工厂还在爬坡阶段,年内折旧费用大幅上升、较高的通胀和货币对美元大幅升值12%致运营成本大幅上升,令墨西哥新工厂全年取得超过1亿港元税后亏损;南通工厂也仍处于2022年火灾后的重建期,大部分产线仍然停产使全年取得超过3000万港元税后亏损。

此外,鹰普精密全年利息成本同比大幅上升超过5000万港元,及土耳其严重的通货膨胀导致土耳其工厂运营成本大幅上升。

对于毛利率的下滑,公司鹰普精密管理层表示,受熔模铸件业务毛利减少,墨西哥及土耳其精密加工厂毛利下降等因素影响。

综上所述,虽然大部分中国工厂业绩非常亮丽,但难以全部抵消以上各种不利因素带来的影响,最终导致集团利润端承压。

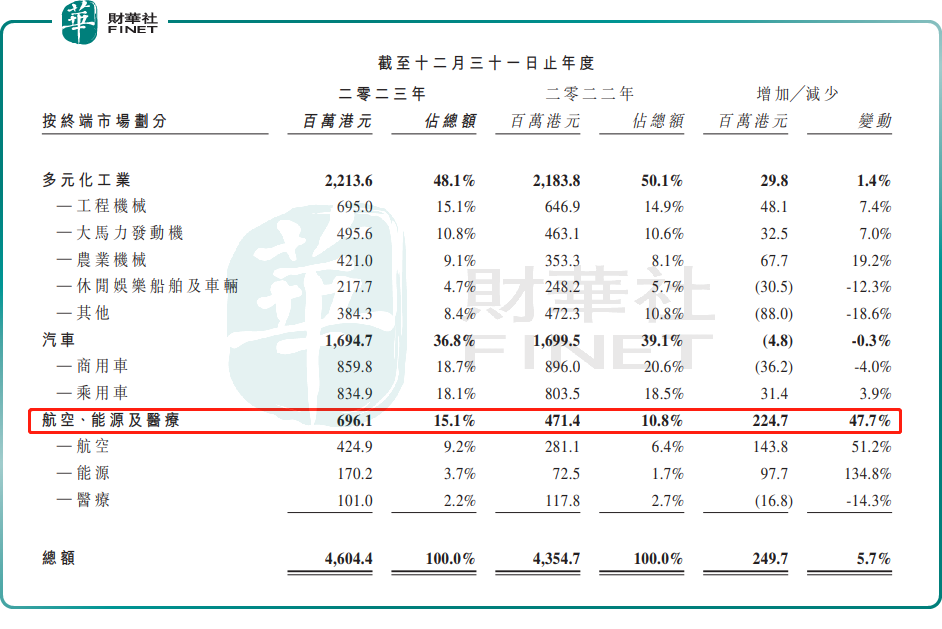

资料显示,鹰普精密是全球领先的高精密度、高复杂度和性能关键的铸件和机加工零部件制造商,是全球第六大,也是中国最大熔模铸件生产商。其产品广泛应用于乘用车、商用车等汽车领域;工程机械、大马力发动机、农业机械、休闲娱乐船舶和车辆等多元化工业;以及航空、能源及医疗等终端市场。

从终端市场来看,2023年航空、能源和医疗终端市场是公司的一大增长点,销售同比增长达47.7%至6.96亿港元,收入比重提升4.3个百分点至15.1%,强劲增长的原因,主要鹰普精密抓住了疫后全球航空市场复苏的契机,航空终端市场业务增长51.2%;2022年8月并购佛山美锻也产生了显著的协同效应,助力能源终端市场爆升134.8%。

多元化工业是鹰普精密最大的终端市场,期内,收入同比增长1.4%至22.14亿港元,但占比下滑2个百分点至48.1%。

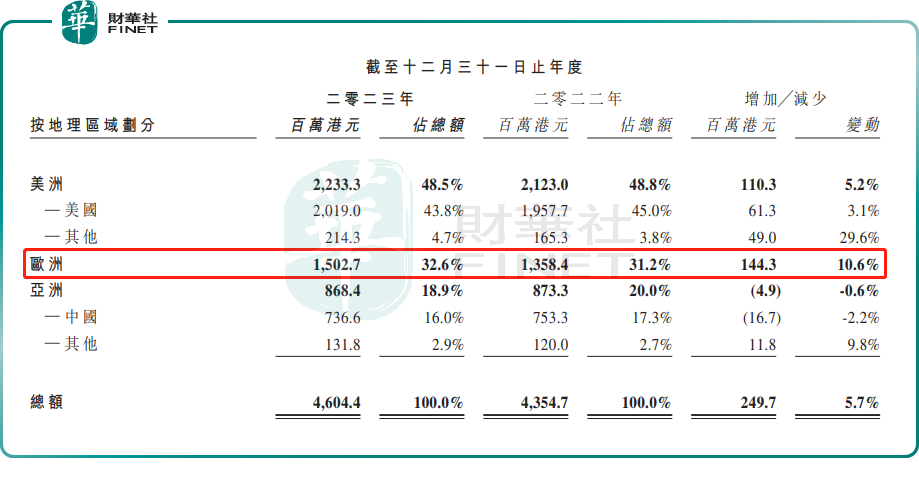

按地区分,作为一个高度全球化的制造企业,鹰普精密基本具备了销售及服务网络的全球辐射,产品已销往全球。

2023年,欧洲业务收入增长率最高,增速达10.6%;其次是美洲,同比增长5.2%;而亚洲则因南通工厂火灾等因素影响,小幅下滑0.6%,这当中,中国市场收入下滑2.2%。

展望2024年,鹰普精密对今年业务增长颇有信心。鹰普精密在业绩会上表示,虽然部分终端市场2024年可能面临周期波动和下行压力,但是公司仍对2024年业务前景保持不错的增长有信心。公司管理层指出,航空和能源终端市场预计将继续保持强劲增长,医药终端市场有较多的新产品正在开发和认证阶段。

随着人工智能迅速发展,欧洲和美国市场对人工智能相关的大数据中心需求大增,刺激分布式发电机需求,从而拉动大马力引擎零部件需求上升。在汽车领域,商用车市场有相当多数量的新项目正在开发。

对于墨西哥工厂2024年业绩表现,管理层表示,墨西哥新工厂去年大额亏损,给公司利润率造成一定的压力,今年墨西哥订单情况有明显好转,年内或有希望迎来大幅减亏。

基于在手未交付订单和未来新项目开发的进度,管理层预测2024年销售同比增长约5%至10%之间。

从二级市场情绪反馈来看,对于鹰普精密2023年全年业绩表现及2024年业绩展望,投资者似乎并不买账。3月12日,鹰普精密股价收跌1.75%,报2.80港元;3月13日,截至发稿前,鹰普精密股价大跌4.29%,报2.68港元。

作者:瓶子