海信视像出手阔绰,公司拟不超过160亿理财!

近日,一则大额理财的消息吸引了投资者的关注。

电视龙头产商海信视像(600060.SH)公告,公司拟在2024年度使用闲置自有资金进行较低风险委托理财,理财额度上限不超过160亿元。如此大手笔的投资理财,充分说明公司业绩不错,现金储备充裕。

值得关注的是,在今年市场羸弱的背景下,很多白马股跌跌不休,身为传统行业的海信视像股价却逆势攀升,累计上涨逾70%,走出一波独立行情,这背后的驱动因素是什么?

业绩逆势增长,现金储备充裕

海信电视曾经是很多国民购买彩电的不二之选,品牌耕耘已久,目前海信视像在国内的市占率(以销量统计)排名第一,公司营收超过75%来自终端显示,主要是彩电产品。

但电视机赛道毕竟是江河日下,现在年轻人看电视真的不多,手机和电脑可以解决大部分娱乐需求。

根据洛图科技的预测,2023年全年中国电视市场的出货规模在3700万台以内,同比降幅约7%。电视行业连存量市场都谈不上,分明是减量市场。

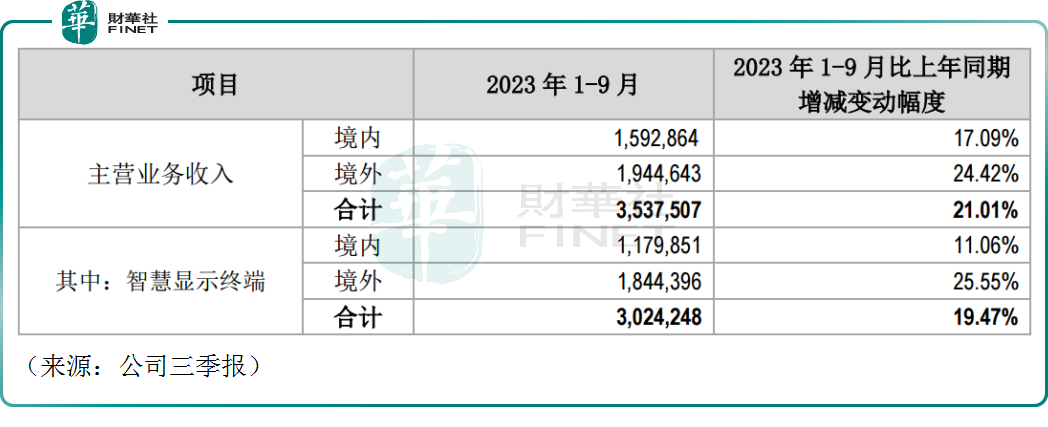

即便如此,海信视像的业绩仍逆势增长。财报显示,2023年前三季度,公司实现营收达392.26亿元,同比增长20.65%,实现归母净利润16.28亿元,同比增长47.08%。

截至第三季度末,公司账面上货币资金及交易性金融资产合计134.16亿元,期末现金及现金等价物余额为16.81亿元。整体来看,公司现金储备确实较为充裕,难怪公司动了理财的念头,想提高资金的利用效率。

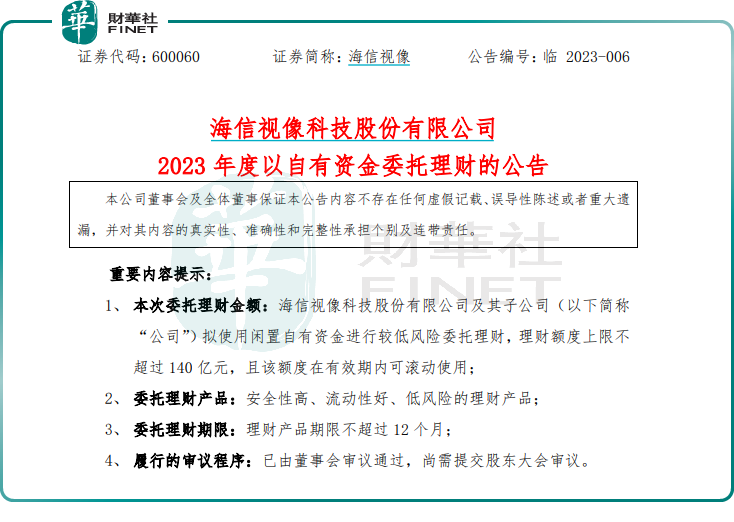

值得注意的是,海信视像并非第一发起大额理财,而是常规操作。2023年1月份,海信视像发公告称,将2023年闲置自有资金进行较低风险委托理财,理财额度上限不超过140亿元。

不过令投资者担忧的是,大额的理财项目是否会影响到公司的分红传统。

公开资料显示,公司2022年现金分红总额达8.40亿元,占当年归母净利润的比例约为50%,相较前些年有大幅提升。公司2023年是否还会采取分红的方式,和投资者分享其经营成果,投资者拭目以待。

公司如何破局彩电行业的“内卷”

当前,电视品牌之间的竞争白热化,内卷是行业关键词,想要占据一席之地都很不容易了,海信的业绩居然逆势上扬,公司是如何做到的?

一方面是技术创新,彩电行业虽然不算朝阳行业,但在消费升级趋势下,大屏成为换代主要需求,一些高端的、大屏彩电产品颇受家庭用户的青睐。

海信视像自研了“ULEDX”和“激光显示”等高端技术平台,帮助其在高端市场打开了差异化的竞争格局,今年以来,海信视像发布了多款基于ULEDX感知画质技术平台打造的高端电视:U8、U7、E8等,也发布了全球首款可折叠激光电视和全球首款顶嵌式激光影院等百吋+创新产品,解决超大屏电视入户难、视觉舒适度不佳、沉浸感不强等用户痛点,打造出了更优秀的影音体验。

今年第三季度,海信100英寸及以上家用激光显示产品的销量同比增长40%,ULEDX及ULED电视的销量同比增长59%,销售额同比增长84%,市场反馈良好,高端化助力公司业绩增长。

另一方面,公司海外业务崛起,亦是业绩增长的原因之一。今年前三季度,公司的智慧终端业务在海外实现营收184.44亿元,同比增长25.55%,明显高于国内的营收增速。

这得益于海信多年来持续不断的赞助体育赛事以及品牌投入。从2008年的澳网,到2016年的欧洲杯等,2022卡塔尔世界杯营销推动海信品牌知名度在全球得到大幅提升。

此外有分析师称,在消费降级的背景下,海外市场的高端品牌,如三星电子、LG的份额有部分流到海信和TCL等国内品牌,市场竞争格局正悄然发生变化。

不过值得一提的是,前三季度,海信视像的销售毛利率为16.99%,同比下降0.77个百分点,成本端的面板有些许涨价,或导致公司盈利能力小幅下滑。

彩电行业一直盈利较为微薄,行业头部玩家也仅有约5%的净利率,有人曾调侃“一台55英寸的电视,只赚两杯星巴克的利润”。

而前段时间四大面板巨头(包括京东方、华星光电、惠科、咸阳彩虹)集体减产20%的消息,也让不少投资者担忧彩电行业的盈利能力是否会面临压力。

结语——

动辄百亿的大手笔理财,让海信视像重回投资者的视野,公司作为彩电龙头企业,实力毋庸置疑,过去五年中,海信是唯一实现出货量连续五年增长的品牌。后续海信视像股价还能否再创新高,年底分红能否继续落实,投资者需持续跟踪。

作者:飞鱼