国际能源市场新格局下的中石油和中石化(上)——国际能源市场现状

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

华尔街头号杀手特朗普再让全球资本市场措手不及。在过去的周末,全球股票市场大跌,避险黄金和油价却逆势飙涨,中东局势升级激活了一度沉寂的国际油市,油价曾突破每桶70美元。一直跑输大盘的全球石油股纷纷价量齐飞,1月3日至1月6日中石油H股累计涨6.87%,中石化H股累计涨2.13%。

在过去的2019年,国际油价受到多项因素的影响——供求、局部地区的紧张局势以及市场对于未来经济的展望,而最后一个因素涉及全球资金流动性、贸易争议、脱欧不确定性等,世界经济的表现最终影响对石化燃料的需求。

全球经济增长放缓的现况和展望,加上整体供过于求的市场关系,令油价在2019年未能回到2018年的高位水平,见下图。

主要产油国的国内及国际关系一直影响着短期的油价走势。目前不明朗的局势最终走向何方,谁也不知道:有可能是前所未见的黑天鹅,也有可能仅仅是暂时性的供应短缺。根据BP的数据,2018年伊朗的石油产量占全球石油产量的5.05%,截至2018年末的石油探明储量占全球的9.0%。

然而,目前石油市场所关注的是中东的石油输出海运咽喉霍尔木兹海峡,霍尔木兹海峡是连接波斯湾和阿曼湾的海峡,也是阿拉伯海进入波斯湾的唯一水道。波斯湾沿岸遍布全球各大产油国,包括伊朗、伊拉克、卡塔尔、沙特阿拉伯等,该地区的石油产量占全球的三分之一左右(财华社根据BP的2018年数据统计)。

由于伊朗的位置优势,使其封锁该海峡成为可能,恐怕这是目前最可见、发生的可能性最大的风险。不过有部分国家有自己的陆地输油管线,可以通过输油管线将部分石油输往地中海、阿曼湾的富查伊拉港等,但仍有部分石油需要通过霍尔木兹海峡输出,或大约占全球产量的两成。

也就是说假若霍尔木兹海峡被封锁,可能会影响到波斯湾产油国的石油输出量,从而令全球石油市场出现暂时性的供求失衡,引发短期的油价波动。所以从短期来看,地区局势应该是影响油价波动的主要因素。

事件如何发展,特朗普会在Twitter发什么,恐怕没有人会知道。那么我们先从好的方面入手,如果事件在维持油市当前供需状况下解决,能源市场的前景如何?这对于我们所关心的香港上市中资石油股会有什么影响?

国际能源市场新格局

我们先来看看大环境。这十年的国际能源市场变化很大:

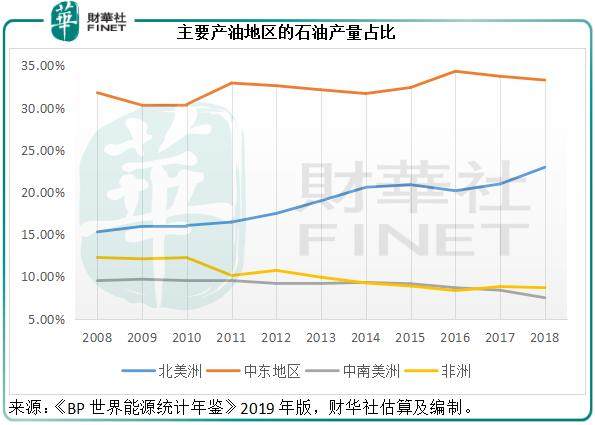

北美成为主要产油地区,抵消中美洲及非洲的产量下降

中东地区仍是最主要的产油地区,2008年占全球石油产量的比重为31.80%,到2018年仍占到33.30%,也就是说中东仍占了全球三分之一的产油量。但是与此同时,其一区独大的局面正在发生变化,在技术升级,加拿大油砂和美国页岩油生产成本逐步下降的带动下,北美洲的产量逐年攀升,占全球石油产量的比重也在节节上升,这刚好抵消了利比亚、尼日利亚、委内瑞拉等非洲和南美国家政治动荡、经济下滑、生产设施暂停等所导致的产量下滑。

见下图,中东地区的石油产量占比大致保持平稳,中美洲和非洲地区的产量比重倾斜向下,而中间北美洲的产量占比曲线则稳步上升。这反映中东供应独大的情况正在发生变化,以美国和加拿大为首的北美兵团正成为一支不容忽视的增长力量,抵消了南美和非洲诸多困境所致的供应短缺。

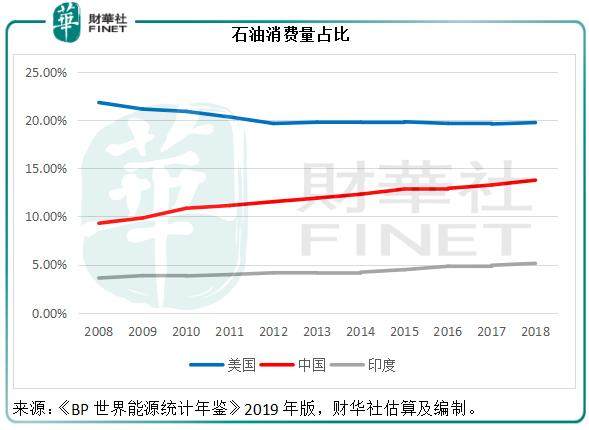

中国和印度石油消费量提升

消费端方面,美国仍是最大的石油消费国,2018年的石油消费量占比达到19.73%,已低于2008年的21.81%。与此同时,这十年经济维持增速的发展中国家中国和印度,占比则越来越显著,2018年中国的石油消费量同比增长5.0%,至641.2百万吨油当量,几乎是欧盟的总和,占全球石油消费量的13.75%,明显高于2008年的9.29%。另一个发展中国家印度,2018年石油消费量同比增长5.28%,至239.1百万吨油当量,占全球石油消费量的比重由2008年的3.60%升至2018年的5.13%,见下图。

从上图可见,美国仍维持其主要消费国地位,但是消费量占比正逐步下降,一方面与其2008年金融危机后经济活动放缓导致需求下降有关,美国的一次能源消费量占比从2008年的19.30%,下降至16.59%;另一方面,这可能与美国的天然气消费量和可再生能源消费量增加有关,2008年至2018年,该国的天然气消费量由6289亿立方米增加至8171亿立方米,而可再生能源消费量更由2008年的29.7百万吨油当量飙升至118.8百万吨油当量。

美国从原油进口国变身出口国

作为主要的石油生产国和消费国,美国的供求关系在很大程度上影响着世界石油市场的供求均衡。石油产量上升,同时消费量相对下降,触发了美国的石油出口增加。

进口原油然后加工成品油出口,成品油一直以来都是美国主要的出口商品,原油则是其主要的进口商品。不过在近十年中,这一情况在扭转。从下图可以看到,2008年之后美国的成品油出口增长显著。但是同样值得注意的是,2016年开始,原油出口也开始飙升。2019年前十个月,美国的成品油出口同比下降3.84%,至9.89亿桶,原油出口量则同比大增46.72%,至8.82亿桶。得益于页岩气技术的升级,生产成本下降,美国变身成为原油出口国。

页岩油是指以页岩为主的页岩层系中所包含的石油资源,美国页岩油资源储量丰富,但初期的开发成本是海湾地区主要产油国的20倍。随后美国引入水平井和水力压裂等先进的油气开采技术,大幅降低了开采成本,带动了页岩油这十年的产量飙升。

随着技术的升级,页岩油的开发成本显著下降,目前美国页岩油的生产成本或在每桶50美元以下,相较当前的WTI原油现货价约为每桶63.27美元,布伦特现货价约为每桶68.91美元。原油产量上升,消费增长放缓,触发了出口的增加。见下图,美国的原油出口量占产量的比重在2016年之后也迅速飙升。

也就是说,目前石油市场的供应端由三大阵营把持——美国、俄罗斯和中东地区,俄罗斯和中东地区的石油产量丰富,同时消费量相对较低,因此是重要的石油出口力量。原本主要依赖进口原油的美国,经过页岩油技术革命后大幅提高原油产量,同时国内天然气和新能源消费量增长以及金融危机后经济放缓导致石油消费量落后,产量的大幅催生了出口,从而抵消了非洲和南美产量下降的影响,成为不容忽视的供应力量。

欧佩克+的议价力打折

世界石油供过于求的前景令油价持续受压,欧佩克联合俄罗斯,期望通过降低供应量来平衡供求关系,从而影响油价。连同俄罗斯,这个减产同盟约占全球石油产量的四成。先不论同盟内部囚徒困境式的博弈和貌合神离,单是看美国狂欢式的出口增量,就能猜得出效果有限。这或也从侧面反映,传统的石油输出国议价力在减弱。

错综复杂的国际关系、产油国对于自身内部利益的考量,令包括美国在内的主要石油出口国无法完全掌握油价的操控权。那么需求一方又有多大的议价空间?

进口国的议价力

中国自2009年起超越美国,成为全球最大的一次能源消费国。根据BP的统计数据,中国2018年的一次能源消费量同比增长4.28%,至3273.5百万吨油当量,占全球总消费量的23.61%。

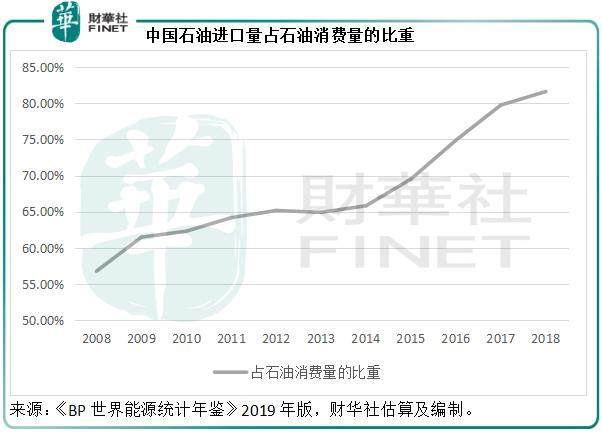

石油消费方面,中国仅次于美国,是全球第二大消费国。2018年,中国的石油消费量同比增长5.3%,至1352.5万桶/天,占全球石油消费量的13.75%;但是期内的石油日产量却只有379.8万桶/天,显然并不足以应付需求。所以中国需要通过进口来弥补巨大的需求缺口。

中国迅猛的经济发展推动了一次能源尤其石油的消费需求,但是当前的产量增长并不足以应付需求增长,所以进口油的占比不断上升,见下图。

根据BP的统计,2018年中国的原油进口主要来自中南美洲、俄罗斯、沙特阿拉伯、西非、其他中东国家等,占比分别为13.4%、15.4%、12.2%、15.5%、14.2%;成品油主要来自美国、沙特阿拉伯、阿联酋、新加坡、其他亚太国家,占比分别为7.6%、5.5%、11.4%、9.0%和39.7%。

作为国际大买家,中国对于个别的石油贸易伙伴应该有一定的议价力,尤其考虑到原油的进口来源颇为多元,但这一议价力或并不足以影响整个市场。截至2018年末,中国的石油探明储量仅大约占全球的1.5%,但是目前中国经济的发展对一次能源的消费需求仍颇为依赖,这从我们以上列出的消费量增长数据可以看出,所以可议价的空间并不大。

作为发展大国,能源是经济发展的引擎,所以确保能源的供应畅通无阻具有重要的战略意义。但是对进口能源的依赖让亚洲主要经济体难以在议价上取得优势。以中国为首的发展中国家,未来将如何挣脱能源的议价魔障?中国最重要的石油企业中石化(00386-HK)和中石油(00857-HK)在其中将担当怎样的角色?我们将在下半部分详细论述。

作者:毛婷

编辑:彭尚京