销售额破千亿,负债率超90%,建业地产高速扩张下的隐患在哪?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

近几年,房地产的调控声音不断,进入2019年,房地产调控力度仍然不减,要知道,光是2019年,全国楼市调控600余次,是历年来最高的一次,中国房地产市场政策环境仍然偏紧,中央严控房地产金融风险,“一城一策、因城施策,落实房地产长效管理机制”仍然是主基调,保证了房地产行业的稳定发展。

行业增速放缓,建业地产逆势上涨

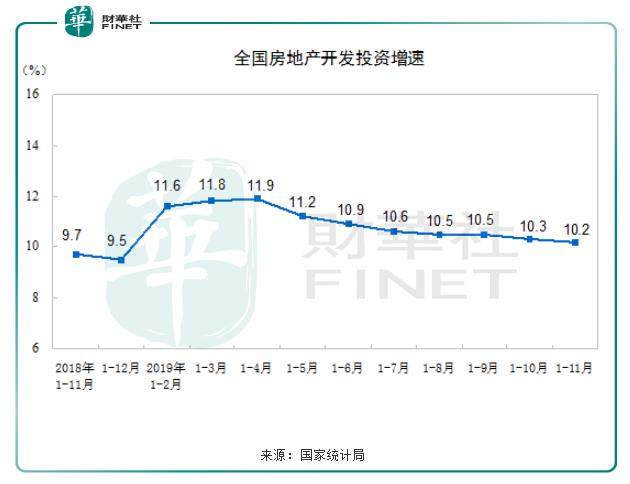

据国家统计局数据,2019年前11个月全国房地产开发投资增速10.20%,虽然房地产开发力度不减,但全国商品房销量面积同比增速仅0.2%,低于房地产开发的增速。

全国商品房销量面积同比增速放缓,导致各大房企的全年销售额增速放缓。截至2020年1月7日从已发布的22家港股及A股房企的2019年全年销售额来看,万科(000002-CN、02202-HK)、中国恒大(03333-HK)、融创中国(01918-HK)取得前三甲,这3家房企在2019年全年销售额分别为6308.4亿元、6010.6亿元、5562.1亿元,分别同比增长3.94%、9%、21%,可见,龙头房企的增速有所放缓。

虽然各大房企的销售额增速有所放缓,但建业地产(00832-HK)却逆势上涨,2020年1月7日,建业地产发布2019年全年物业合同销售总额1011.5亿元(人民币,下同),首次突破千亿大关,同比增长39.8%,远高于已发布的22家内地及港股上市房企的2019年全年销售业绩同比增长19.5%,可见,建业地产今年的销售增速在行业处于较高水平。

对比上半年,建业地产的物业合同销售总额在2019年全年增速39.8%远高于上半年的24.1%,这主要得益于公司的下半年的合同销售建筑面积及每平方米的售价的同比增速均增长高于上半年,这说明建业地产今年全年的业绩增速将有望高于上半年的业绩增速,而建业地产在2019年上半年的收益及归母净利润增速分别是90.1%及19.6%。

值得注意的是,建业地产2019年上半年的毛利率27.3%,较去年同期下降8.7%,这主要是建业地产销售成本及融资成本的上升,其中,销售成本由2018年上半年的30.51亿元增长116.1%至2019年上半年的65.94亿元。

融资成本增高,负债率增加

今年以来,随着建业地产扩张力度加大,融资成本也不断增加。从2018年至今,建业地产在2018年的优先票据共发行4次,规模约10.1亿美元,年息率在6.250%-6.875%之间。而2019年,建业地产的优先票据发行5次规模约11亿美元,年息率在6.750%-7.900%之间,其中,三笔超过7%,最高的一笔接近8%,可见,2019年公司的优先票据融资成本平均增长接近1个百分点。截至2019年6月30日止6个月,公司的融资成本2.3亿元,较去年同期增长约40.36%,拖累了公司的利润率。

高负债卖子回笼资金

不仅融资成本在上升,借款及资产负债率也不断增多。2019年上半年,建业地产的借款总额为257.98亿元,相较于2018年年末上涨30.1%,资产负债率达到近三年最高水平91.04%,高于房地产平均资产负债率水平。随着负债率的上涨,今年以来,公司陆续出售多个旗下项目回笼资金,用来抵消公司向银行的借款,并降低公司的资产负债率。

今年以来,建业地产分别出售了郑州金水项目49%股权及债权、河南龙宇股权、信阳天恒置业50.31%股权及周口建恒房地产99%的股权等。其中,2019年6月27日,建业地产出售目标公司50.31%股权,金额为5.27亿元。从目标公司的财务状态来看,2017年及2018年无收入,亏损净额分别为3.73百万元及5.38百万元,对公司来讲,出售亏损公司来获得现金流,能够获得5.27亿元的收益,有助于公司进一步的扩张,并降低公司的负债。

2019年12月19日,建业地产旗下子公司筑友智造科技(00726-HK)以1.11亿元的代价出售旗下全资子公司周口建恒房地产99%的股权,自其成立起至2019年12月10日止期间,周口建恒的未经审核除税前及除税后净亏损分别约为人民币665元及人民币665元。

结语:虽然建业地产今年的销售额增长速度远高于房地产行业增速的平均水平,但快速扩张之下的建业地产,融资成本、借款金额及资产负债率都呈现增长态势,在国家严控资金进入房企的背景下,融资渠道及成本成为建业地产扩张的最大困难所在。不仅如此,截至2019年6月30日,建业地产所在建的127个项目全部位于河南省,容易受到地方政府政策影响。

作者:蔡凯铖

编辑:彭尚京