百威亚太:三个月市值跌去千亿,高端啤酒也卖不动了?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

曾一上市就受到资本追捧的高端啤酒龙头公司——百威亚太(01876-HK),但好景持续时间并不长,仅仅过了两个月,百威亚太的股价就反转下跌,之后经过两个多月的持续下跌,公司股价(截至2020年1月6日)已经跌破27港元/股,跌破发行价。

市场的情绪变了?百威亚太的股价为什么下跌呢?跌破发行价的百威亚太出现价值了吗?

一般来说,股价的变化主要影响因素就是业绩和估值,业绩不好、估值太高都会引起股价下跌,当然了,短期股价的下跌也与市场情绪有关系。接下来,我们重点看看,百威亚太的股价下跌主要是由于什么因素导致的?

业绩增速放缓+高估值?

首先,我们来看业绩。百威亚太最新一期(2019年前9个月未经审核业绩)的业绩报告为10月底,而10月底之后,11月和12月也是百威亚太股价出现大幅下挫的两个月。

三季度(7月至9月),百威亚太的业绩出现了哪些变化呢?

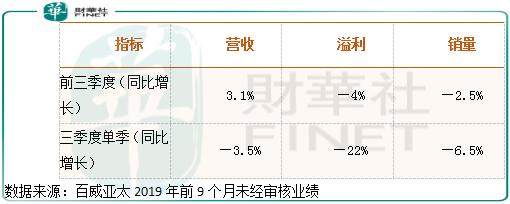

根据百威亚太2019年前9个月未经审核业绩报告显示,前三季度收入增长3.1%,但总销量下滑2.5%,溢利下滑4%;三季度单季,公司收入下滑3.5%,总销量下滑6.5%,溢利下滑22%。

很明显,2019年三季度单季度百威亚太的经营数据非常糟糕,销量、收入和利润全面下滑,这也难怪公司股价会出现下跌呢。

另外,就是估值,只要百威亚太估值足够低,就算经营数据有点波动,公司的股价也不至于跌破发行价,因为有一定的“安全垫”嘛。

根据WIND数据显示,百威亚太在2019年10月股价高点的时候,市盈率(PE)高达55倍,市净率(PB)接近6倍,想想看,一家成熟的消费品公司,前三季度溢利同比下滑4%,而三季度单季溢利下滑22%,市盈率高达55倍合理吗?

都不用过多的思考,就知道不合理,因为经营业绩已经持续增长超过十年,现在产品供不应求、且具有持续提价能力的贵州茅台,市场都没有给到50倍PE,那么,百威亚太的55倍的PE能合理吗?

业绩恶化不可持续,但估值还是不便宜?

最后,我们再来简单谈谈,百威亚太三季度业绩恶化的原因是什么?具有可持续性吗?现在的市值合理吗?

百威亚太的收入构成分别为亚太西部和亚太东部,其中,公司前三季度在亚太西部地区销量下滑1.8%,收入增长5.1%,三季度单季销量下滑4.8%,收入增长1.0%,三季度数据明显出现恶化。公司解释是由于二季度提前发货所致,另外,加上产品结构化升级,虽然增厚了收入,但是影响了销量。如果联想到百威亚太9月上市,是否公司有做高盈利的动力呢?

百威亚太前三季度在亚太东部地区销量下滑7.0%,收入下滑3.9%,三季度单季销量下滑17.4%,收入下降18.1%,三季度公司在亚太东部地区经营数据断崖式下跌。公司解释说,主要是韩国市场整个啤酒行业不是特别景气,加上公司四月份产品涨价,导致和主要竞争对手价格差距太大,使竞争处于不利地位,导致公司三季度销量出现大幅下滑,10月份公司撤回了4月份实施的涨价。

另外,三季度单季,百威亚太的溢利下跌22%,大幅超过销量和营收的下降幅度,什么问题呢?

财华社关注到,公司两项非经常性收入出现大增1.06亿美元,这个主要是公司首次公开发售股票导致相关成本增加所致,这块支出是不可持续的,未来会减少;所得税出现大幅增长,主要因为去年同期公司实际税率退税基数原本较小,加上今年首次公开发售前与集团重组有关的股息付款预扣税及过往计提的递延所得税资产拨备影响所致。

整体来看,百威亚太三季度经营数据大幅恶化主要有两点:

第一、百威亚太三季度上市,前两个季度整体提升了产品结构,且二季度对经销商提前发货,导致提价没有被市场接受,销量出现了回落,不过公司已经在修正这块的错误,预计四季度公司销量会趋于稳定。

第二、百威亚太三季度溢利大跌,主要是由于非经常性费用支出影响所致,这块费用不可持续,预计四季度也会重回增长。

虽然,公司经营业绩下滑是不可持续的,但是,我们发现,激进一点预估百威亚太2019年全年的净利润会接近100亿人民币,而公司在港股市场的市值超过3000亿元人民币,市盈率最少超过30倍,对于一家产品提价弱,且行业处于饱和状态的啤酒公司,这么高的市盈率合理吗?

作者:郑鹏超

编辑:彭尚京