创科实业利润不及预期,电动工具复苏可期?

全球“电钻大王”创科实业(00669.HK)公布了上半年业绩。

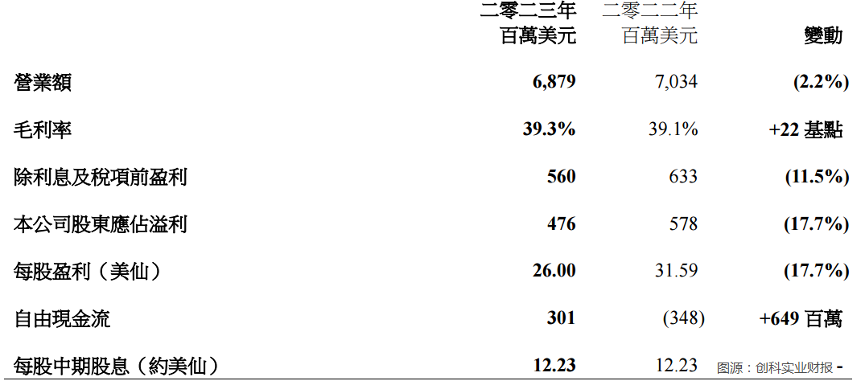

2023年上半年,公司营业额实现68.79亿美元,同比减少2.2%;公司股东应占溢利4.76亿美元,同比减少17.7%。

董事会议决派发截至2023年6月30日止六个月期间的中期股息每股95港仙(约12.23美仙),与2022年的95港仙持平。

业绩公布后的首个交易日,也就是8月10日,创科实业股价跳空大跌,盘中一度跌超20%截至当日收盘大跌17.03%。8月11日,公司股价以小幅上涨收盘。

市场认为,公司股价下滑或由于净利润不及预期。今年上半年,由于创科实业旗下品牌MILWAUKEE商业化活动导致销售费用增长,叠加公司研究与开发费用持续增长,以及利率上行导致财务成本增加,净利润出现两位数跌幅。

工业级品牌增速稳定,消费级陷入双位数下滑

创科实业主营产品涉及电动工具、配件、手动工具、户外园艺工具及地板护理产品等,百年电钻品牌MILWAUKEE就隶属于创科实业旗下,此外,公司还有RYOBI、HOOVER等知名品牌。

按下游应用场景划分,电动工具主要分为两大类,分别是工业级/专业级电动工具和消费级电动工具。

工业级/专业级电动工具主要面向企业用户(2B),要求高精度、大功率、高效率、寿命长。

而消费级电动工具又称为DIY(Do It Yourself)电动工具,如家庭用的装饰类电动工具,对技术含量要求不高。这类工具在欧美发达国家需求较大,因为当地人力成本高,为节省雇人服务成本,欧美家庭一般通过自己动手解决家居生活中的简单的装饰问题。

创科实业在工业级和消费级电动工具领域均有布局,其工业级产品包括老品牌MILWAUKEE,消费级电动工具的代表品牌为RYOBI。

从今年上半年收入看,公司旗舰品牌MILWAUKEE销售额按当地货币计算增长8.7%,表现遥遥领先市场。

利润较高的MILWAUKEE的增长,加上高利润的售后电池业务等,公司毛利率达到39.3%,较2022年上半年增长22个基点。

MILWAUKEE是名列全球第一的专业电动工具品牌,在多个垂直领域均有巨大发展潜力,如基础建设、建筑、能源公用事业、可再生能源、矿业及运输维修保养等。

此外,在欧洲、亚洲等主要销售区域,正面临汽油及交流电等传统电源向充电式产品转变,对锂电充电工具释放出全新的替换需求。

基于上述垂直领域的深度渗透、新产品替换需求等,创科实业有信心确保MILWAUKEE未来将长期保持高个位数到低双位数的销售增长。

公司还将在2023年第三季推出全新M12 Insider Box棘轮扳手,目前该扳手正在申请专利设计,体积较同类竞争产品细小,让用户(如运输维修保养垂直领域的用户)能够触及以往用较大扳手难以触及的区域。

与工业级电动工具增长稳定相比,创科实业消费级产品则表现不振,在2023年上半年呈低双位数下降。

RYOBI为全球第一大消费工具品牌及DIY充电式产品的全球领导者,旗下拥有四个创新充电式平台。但在全球消费低迷情绪下,RYOBI增长较为乏力。

综合来看,虽然消费级产品增长乏力,但工业级产品的稳定也为创科实业筑牢护城河。今年上半年,公司的库存、毛利率、现金流指标表现出色,库存较2022年同期减少6.51亿美元,自由现金流达到3.01亿美元,同比增加6.49亿美元。

中国成全球供应基地,自主品牌成趋势

自1895年德国泛音公司制造出第一台电动工具以来,电动工具品类越来越丰富。

根据中国国家标准化管理委员会发布的《电动工具型号编制方法(GB/T9088-2008)》,电动工具可分为金属切削类、砂磨类、装配类、建筑道路类、林木类、农牧类、园艺类、矿山类以及其他类。

全球电动工具市场主要被史丹利百得、创科实业、博世、牧田等大型跨国企业占据,行业前四家企业占据了全球接近50%的市场份额,市场份额相对集中。

凭借制造业优势,当前中国已经成为全球动力工具的制造高地,长期占据全球70%左右产能。

除创科实业外,国内还有泉峰控股(02285.HK)、格力博(301260.SZ)、巨星科技(002444.SZ)、大叶股份(300879.SZ)等上市企业。

此外,江苏东成电动工具有限公司、锐奇控股股份有限公司等自主品牌也逐渐实现工业级/专业级电动工具的国产化替代,知名度逐渐提高。

泉峰控股专注于手持式电动工具、台型电动工具及花园工具产品业务,公司产品行销北美、欧洲、大洋洲和亚洲等主要市场。其中,北美是公司最大市场,2022年销售占比近60%。

格力博(301260.SZ)是2023年年初在深交所上市的企业,有“中国新能源园林机械第一股”之称。

在北美市场,格力博产品入驻全球第二大家居装饰用品商超Lowe’s,后者是北美市场线下渠道大型家居用品商超之一,掌握绝对话语权,供应商准入门槛较高。

工具行业以线下渠道销售为主,Lowe’s等专业零售商市场份额较高,具备极强的话语权。创科、泉峰等电动工具制造商在北美市场基本采用向渠道商直销的模式,绑定核心大客户。

近年行业发展遇到新的挑战,综合成本有所上升,且电动工具产能出现向越南等东南亚国家转移的现象。

在出口与内销的经营策略中,国内电动工具生产企业也在积极开拓市场,以便从传统贴牌出口模式向自主设计和自主品牌等模式逐渐转变,提升经营空间和盈利能力。

格力博在2023年一季度加大自有品牌的销售力度,自有品牌销售收入占比达到75%,实现销售收入11.70亿元,比去年同期增加了9.78%。公司毛利率也相比去年同期上升5个百分点,达到33.9%。

小结

综合来看,由于生活生产需求,电动工具行业需求将一直存在,但由于零售商会因海运以及地缘关系变化而阶段性调整库存运营策略,所以导致生产企业出货增速表现出一定的周期性。

招商证券认为,2023年以来零售商库存见顶回落,第三季度有望迎来新一轮补库周期。此外,亚太地区也将贡献新的增量。亚太地区OPE市场规模仅25亿美元,仅占OPE市场10%。受益于经济发展,市政园林、道路绿化等场景有望拉动亚太地区的OPE需求。

李莹