为什么巴菲特如此热爱苹果?

做苹果(AAPL.US)的股东为什么开心?

借助苹果最新财报,财华社用数据来解答。

一家上市公司进行业务运营,都需要资金周转,包括为员工发工资,支付物料费、租金、税费,进行固定资产投资等等。而常见的资金来源无非三样:1)经营活动产生的净现金流入;2)债务融资;以及3)股权融资。

于2023年7月1日,苹果的总资产为3350.38亿美元,还不及它最近12个月的总营收3839.33亿美元,实实在在的轻资产经营。

这3350.38亿美元的总资产中,总负债占了82%,约为2747.64亿美元,换言之,股东权益只有602.74亿美元,占了剩余的18%。

按道理,如此高的杠杆水平(高负债),苹果应该支付非常高的利息,这有可能损害其整体的盈利能力。

事实却非如此。

这是因为苹果持续产生非常庞大的经营现金流:能够通过它的采购规模影响力,从供应商那里取得非常优厚(较长的)的付款期限,但另一方面,它又能从其终端客户(例如iPhone消费者)手中取得即时到账的货款。

举个例子,若它从客户手中取得100亿元的现金收入,需要向供应商支付60亿元的货款,但因为在供应商处有宽限期,例如30天,它可以拿着这100亿元现金赚30天的利息,到期再返还60亿元货款,这就多了60亿元在30天的利息。不仅不需支付占用资金的利息,还能赚取利息,可以说是白赚。这对于动辄几百亿乃至千亿生意的苹果来讲,是一笔不菲且无风险的利息收入。

具体而言,这些垫款在苹果的资产负债表中记录为应付账款,也是它占供应商的“便宜”,占了其负债的大部分,它可以通过从供应商取得应付款宽限来赚取回报。

苹果最新的综合现金流量表显示,截至2023年7月1日止的9个月,其产生的经营活动净现金流入为889.45亿美元,用于购买固定资产的现金支出只有87.96亿美元。但是苹果却并不急于还债,这里的债指的是附有利息的债务。

其负债除了上述的应付账款外(基本为零利息),还有大笔的附息债务,财华社估算,2023年7月1日,合计附息债务为1092.8亿美元,而其持有的现金及可出售证券达到1660亿美元,足以全部偿付这些附息贷款,而在截至2023年7月1日止的9个月,苹果偿还了75亿美元到期债务,但同时却发行了52亿美元新债和增发20亿美元商业票据,也就是说,苹果用新债来还旧债,其附息债务规模仍变化不大。

为什么苹果有钱不先还债?因为债务利息低,苹果可以将这些资金用作更有意义的用途,例如向股东支付股息和回购股份,为股东创造价值,毕竟股东才是苹果的主人,不是债权人,也不是供应商,更不是库克。

苹果于2023年7月1日止的9个月为其债务支付了25.9亿美元的现金利息,财华社根据该公司提供的附息债务数据计得期内苹果的平均附息债务规模为1146.75亿美元,如此计算,这9个月的附息债务平均利率仅2.26%,年化平均利率仅3.02%。

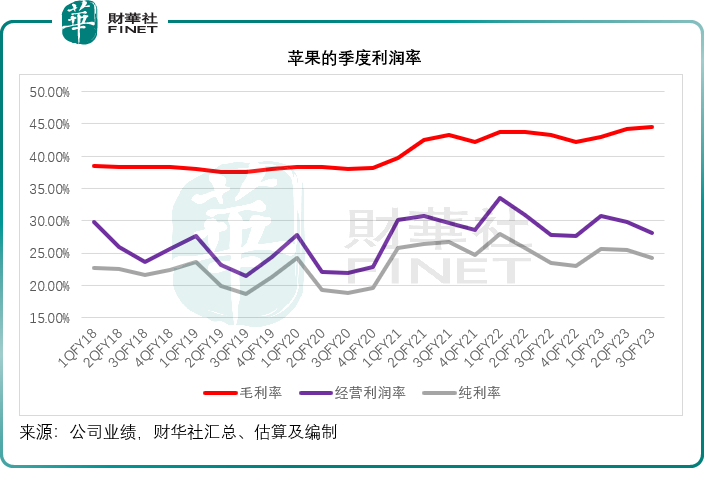

这些利息支出还能为苹果节省税务开支,因此其实际有效利率更低,若按16%的有效税率(苹果提供的税率指引)计算,其债务的实际有效年利率或仅2.54%。而苹果这9个月的纯利率高达25.20%。财华社用苹果截至2023年7月1日止12个月净利润及期内的平均股东应占权益均值计得,ROE(股东回报率)高达160.09%,远超上述的资金成本。

用利息成本较低的债务,为其股东创造丰厚的回报,苹果自然能获股东欢心。

这不仅仅是账面收益,苹果还将这些收益实实在在地返还给股东。

截至2023年7月1日的9个月,苹果为其股东合共返还了678.14亿美元现金,其中包括派息用了112.67亿美元,股份回购用了565.47亿美元,相当于其债务利息付款的22倍,这返还的总现金相当于其当前市值3.007万亿美元的2.26%。

在这9个月期间,苹果的股价从149.73美元上涨至191.17美元,涨幅达27.68%,再加上返还的现金回报2.26%,这期间苹果给普通股股东带来的总回报高达29.94%,远高于附息债务的利息成本。

当然,除了积极回馈股东外,苹果的业绩表现也维持稳定,让股东安心。

服务业务成盈利增长的新动力

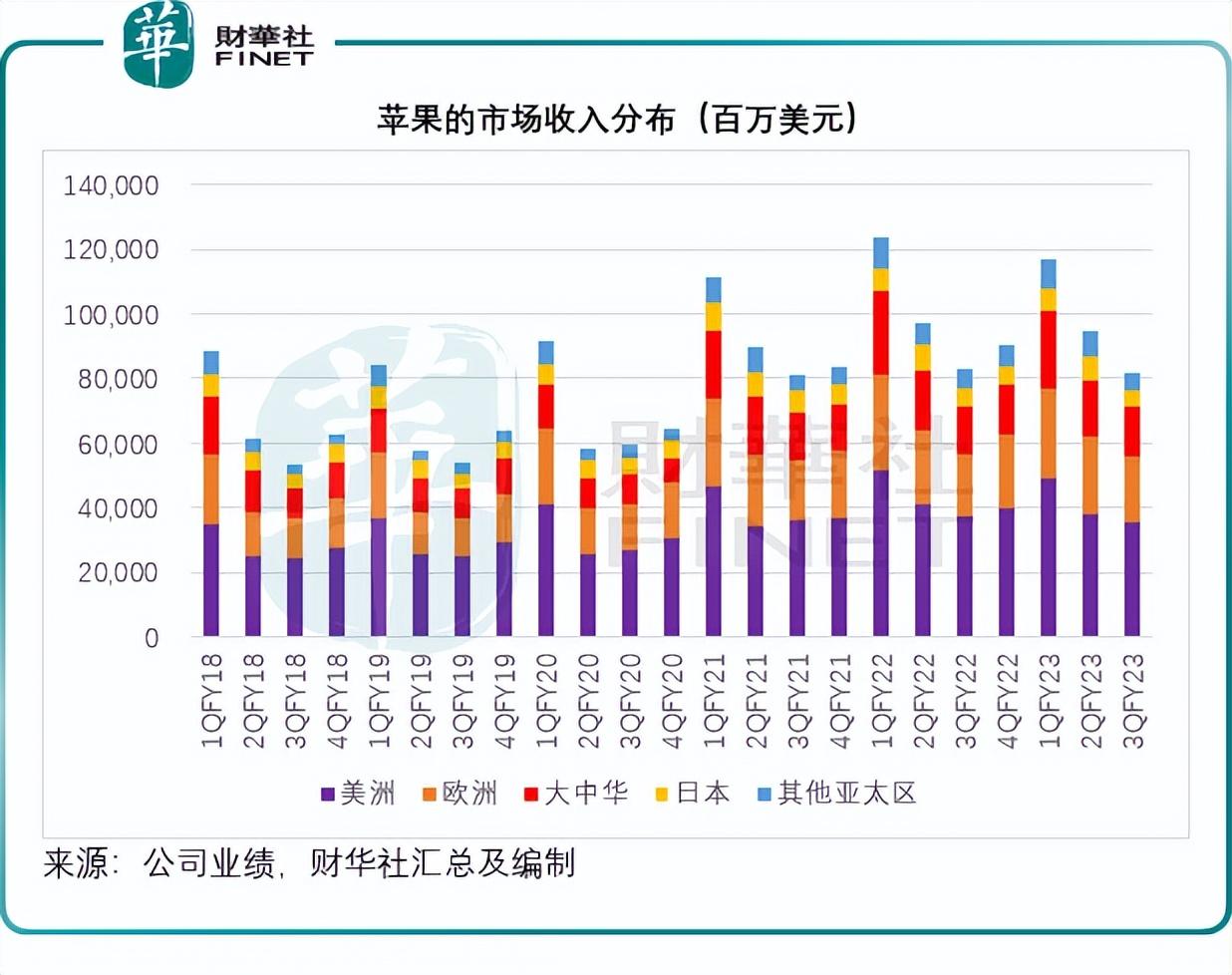

库克在苹果业绩发布会上表示,在iPhone的强劲销售带动下,苹果在新兴市场的业绩表现强劲,于6月财季,印度、印尼、墨西哥、菲律宾、波兰、沙特阿拉伯、土耳其以及阿联酋,季度收入均创新记录。其他成熟市场例如法国、荷兰和奥地利,季度收入也创下新高。此外,其服务收入也创下新高,服务的付费用户已超10亿。

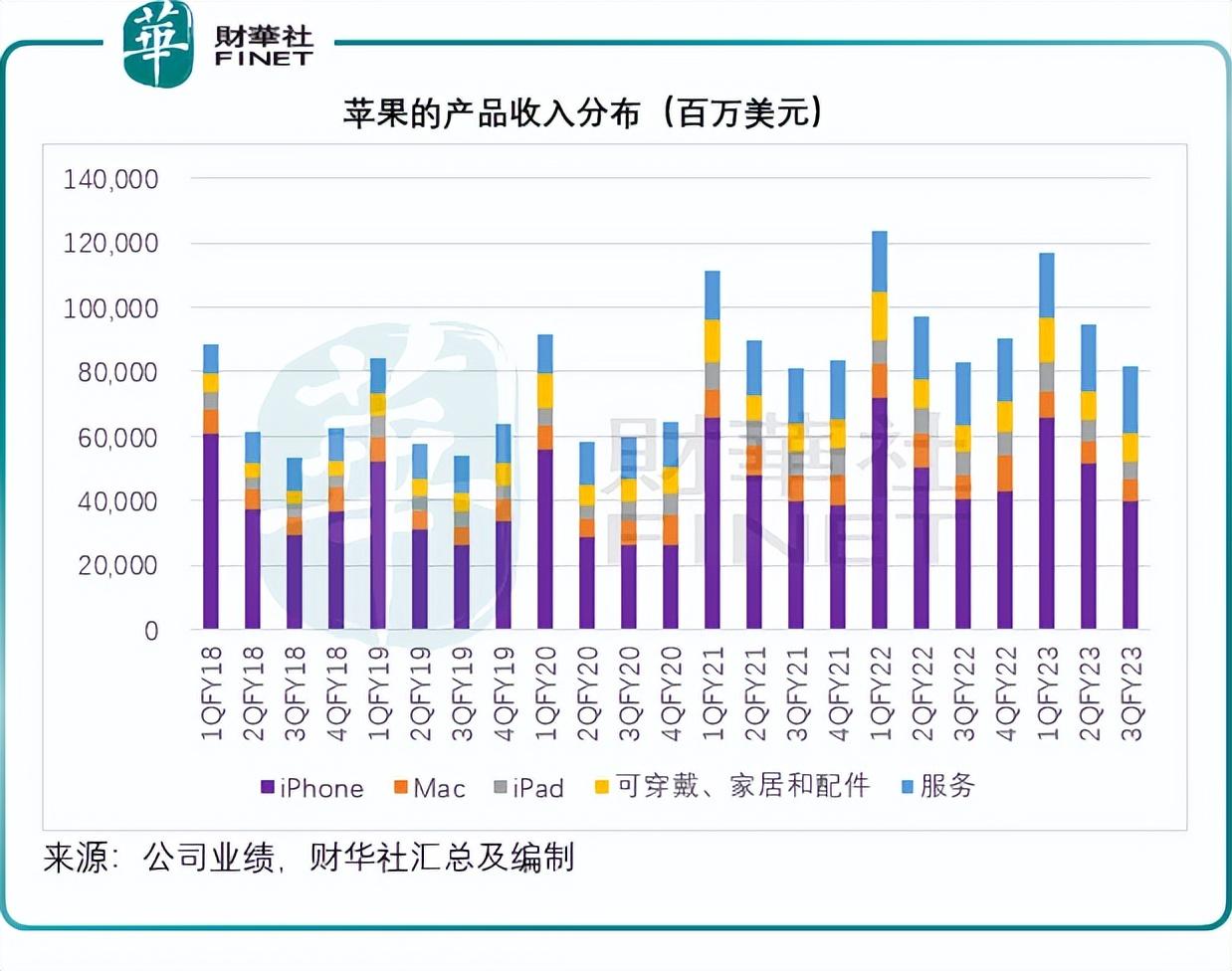

iPhone的季度收入为397亿美元,按年下降2%,但如果不考虑汇兑影响,iPhone的季度收入其实有所增加,主要得益于换机潮。Mac收入为68亿美元,按年下降7%,期内苹果推出全新的15寸MacBook Air,以及两款新电脑,Mac Studio的M2 Max和Mac Pro的M2 Ultra。iPad季度收入为58亿美元,按年下降20%,因去年推出iPad Air新机的时间差异。可穿戴装备分部收入为83亿美元,按年增长2%,符合预期。

库克指出,期内除了推出头显 Apple Vision Pro和上述的Mac外,还在开发者大会上披露了软件平台的一些创新,例如iOS 17的一些新功能,包括即时语音邮件和待机功能,Mac OS Sonoma和iPadOS 17中供用户工作、娱乐和个性化体验的新工具,以及Watch OS X中的新设计和全新的锻炼功能。

不过,财华社认为苹果的6月财季业绩最大的亮点是服务分部。

2023年6月财季,苹果的服务收入达到212亿美元,按年增长8%,增幅继续加快,也好于其预期。总服务收入以及众多细分服务,包括视频、Apple Care、云和支付服务均创下季度收入新高。

苹果的CFO补充,广告、应用商店和音乐服务收入也创下了6月财季的新高。他认为苹果服务收入的强劲增长直接反映了其服务生态的优势:

1)超过20亿活跃用户,并继续以可观的速度增长,为其未来服务生态的扩张奠定了厚实的基础;

2)其客户的忠诚度在提高,不论是交易账户还是付费账户,于期内均实现双位数增长,创下纪录新高;

3)付费订阅增长强劲,在过去一个季度,其服务平台上的付费订阅用户已超越10亿,在过去12个月增加了1.5亿,较三年前的水平几乎翻了一番;4)苹果仍在继续改善当前服务的广度和质量,包括推出20款新游戏,Apple TV+的新内容,到Apple Card的高收益储蓄产品。

苹果支付已推出十年,库克表示Apple Card(苹果信用卡服务)成为美国最成功的信用项目之一。在今年春天,苹果为其Apple Card客户推出了高收益储蓄服务(类似于余额宝),当前其客户存款已超100亿美元。

值得留意的是,服务分部的毛利率几乎是产品分部的一倍,因此服务分部收入增长,有利于提高苹果的整体盈利水平。

2023年6月财季,苹果的服务分部贡献收入212.13亿美元,占总收入的25.93%,而毛利却达到149.65亿美元,占了合计毛利的41.10%;分部毛利率达到70.55%,远高于同期的产品毛利率35.40%。

受服务收入增长带动,苹果2023年6月财季整体毛利率达到44.52%,创下新高,见下图;季度净利润同比增长2.26%,至198.81亿美元。

展望9月财季,苹果管理层预计收入年增幅大致与6月财季相若(假设宏观经济展望没有出现明显恶化)。

管理强调,汇率波动仍是一个重要负面因素,预计带来2个百分点的影响。预计iPhone和服务分部的按年增速会较6月加快,此外Mac和iPad收入预计会继续有双位数跌幅,主要因为推出新品的时间存在差异,以及可比基数异常——去年6月财季,由于工厂关闭,Mac和iPad出现短暂的供应短缺,因此去年9月复产后大批量交付以满足挤压的需求,带来较高的基数,将影响到今年9月财季的比较。

此外,苹果还预计其9月财季的毛利率介于44%-45%,经营开支介于135亿-137亿美元。董事会宣派现金股息每股0.24美元。在回答分析师提问时,苹果管理层还特意强调毛利率维持在44%-45%高位水平是可以持续的。

财华社认为,尽管其产品业务可能因为消费电子市场仍然疲弱而受到影响,但是随着用户池不断扩大,利润较高的服务分部贡献有望保持增长,为其提供盈利质量更高的收入,这对于苹果的盈利前景更有利,估计这也是苹果的股东,例如巴菲特,持续看好的原因。

毛婷