【财华洞察】高通展望不及如期,AI远水救不了近火

移动通讯设备关键组件供应商高通(QCOM.US)刚刚公布的截至2023年6月25日止第3财季业绩稍微高于市场预期:收入同比下滑24.30%,至84.51亿美元,稍微低于市场普遍预期的85亿美元;每股经调整摊薄后盈利为1.87美元,同比下滑37%,稍微高于市场预期的1.81美元。

然而,高通的股价在公布业绩后的盘后交易时段大跌6.86%,归咎原因,或与其提供的下季业绩指引不理想有关,尤其在英特尔(INTC.US)和美国超微公司(AMD.US)均对消费电子需求在短期内复苏提出乐观展望之际,更加深了市场的疑虑。

高通预计,其2023财年第4季(截至2023年9月末财季)收入介于81亿美元-89亿美元,而市场预期的是87亿美元;预期每股盈利或为1.80-2.00美元,而市场预期的是1.91美元。

手机业务收入下滑25.43%

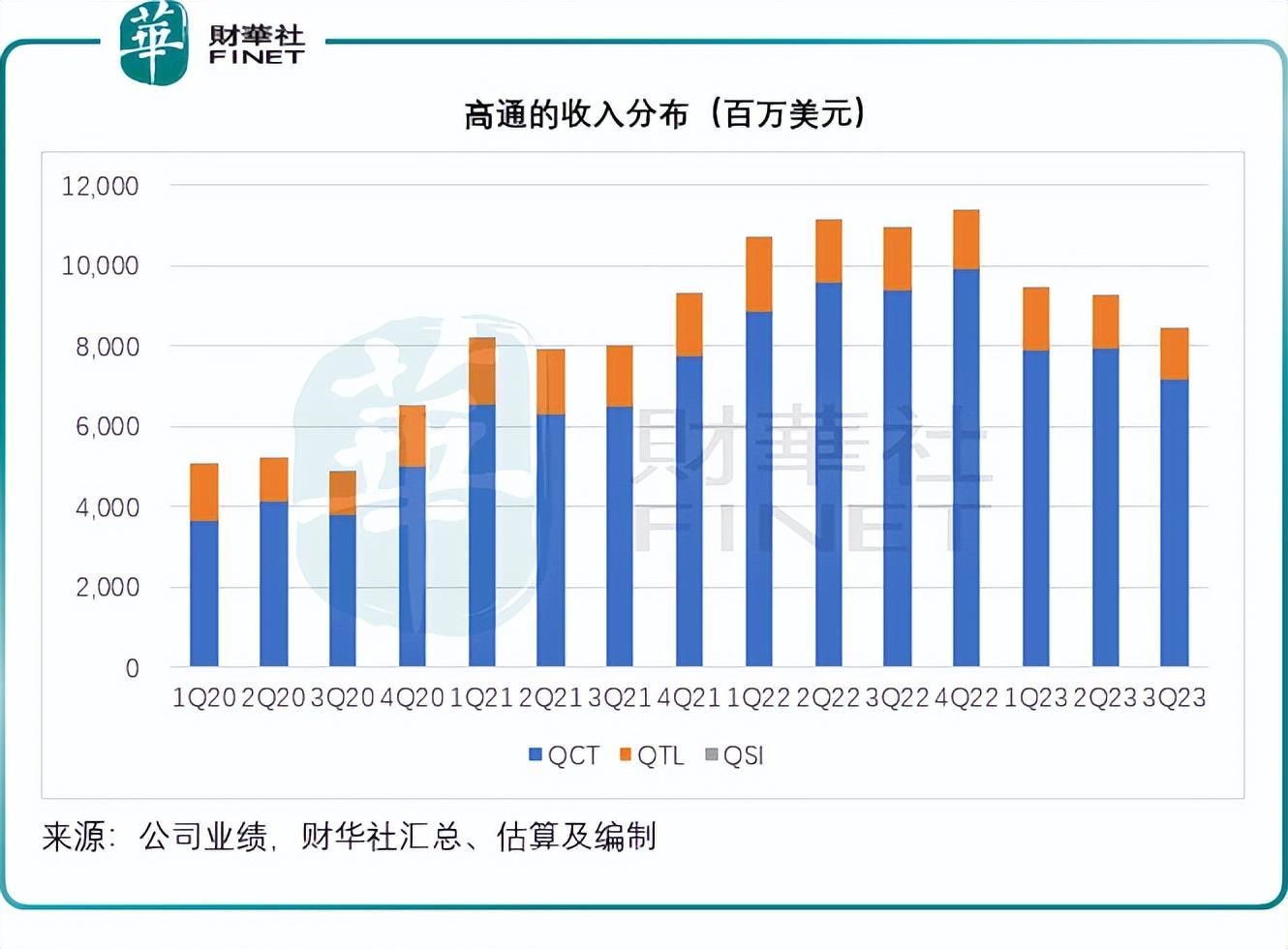

高通划分三个业务分部:QCT(半导体业务),QTL(许可证业务)和QSI(高通战略规划)。

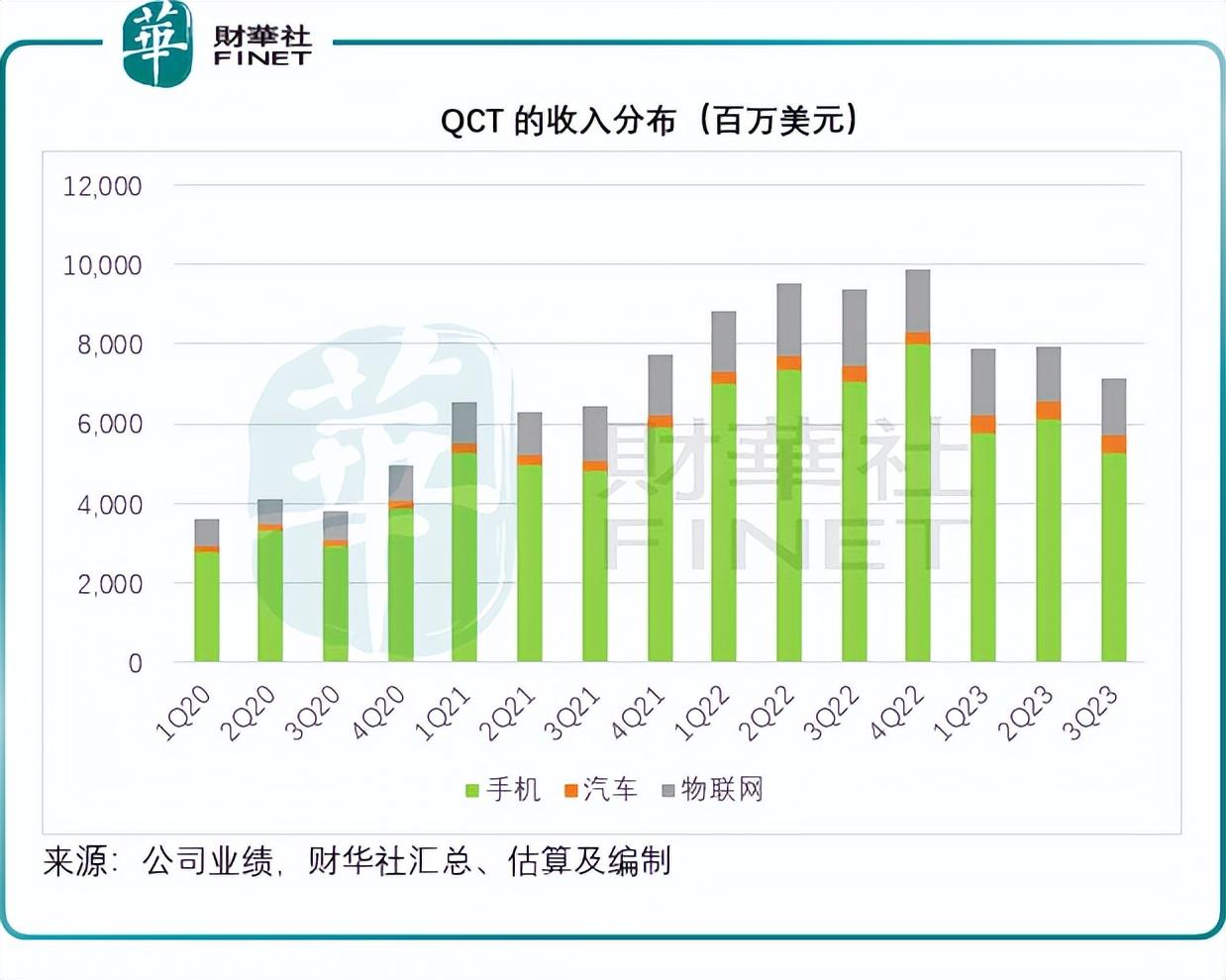

QCT(半导体业务)开发和供应基于3G/4G/5G和其他技术的集成电路和系统软件,包括可用于移动设备的射频前端;汽车连接系统,实时数据库和ADAS/AD(驾驶员辅助系统);以及物联网,包括消费者电子设备、工业设备;以及边缘网络产品。

QTL(许可证业务)授予许可证或提供许可权给客户,以便让客户使用其知识产权产品,包括用以生产和销售特定无线产品的专利授权。

QSI(高通战略规划)主要进行战略投资。

此外,高通还有一个非汇报分部,包括QGOV(高通政府科技)和云AI界面处理项目。

目前,QCT(半导体业务分部)的贡献最大,占了高通总收入的八成以上,尽管其税前利润率(盈利能力)还不到QTL(许可证业务)的一半,但因为收入规模大,贡献的利润也较高。

2023年6月财季,QCT(半导体业务分部)贡献收入71.74亿美元,按年下滑23.50%,占高通总收入的84.89%,分部税前利润率为24.31%,税前利润按年下滑41.79%,至17.44亿美元。

QCT(半导体业务)又分为三大细分界别,分别为手机、汽车和物联网。QCT整体收入下滑是受到了手机收入下滑25.43%的拖累,2023年6月财季,手机QCT业务收入按年下降25.43%,至52.55亿美元。

高通供应智能手机的处理器,其产品主要包括高端安卓设备以及众多的低端机。消费电子需求下滑拖累了对高通产品的需求,而高通管理层在业绩发布会上预计,受重大市场复苏速度较预期缓慢影响,今年的手机销量会有较高的单位数跌幅。不过,高通亦表示,在假期消费旺季看到了手机销量有所增长。

同时,为低端设备和工业设备供应低成本芯片的物联网业务,于6月财季收入也按年下滑23.69%,至14.85亿美元,反映消费电子需求的疲弱。

另一方面,其汽车业务于6月财季却实现12.73%的收入增长,季度收入增至4.34亿美元。该分部主要为智能车销售芯片和软件。

AI是拐点?

管理层在业绩发布会上表示:随着人工智能(AI)用例激增,设备内置AI有可能推动其所有产品到达一个拐点。

CEO认为,半导体企业在寻找能运行ChatGPT等OpenAI软件的芯片。高通能够在手机上而不是云端服务器运行AI模型,这让其处于一个有利的位置,把握这一增长“拐点”。

不过,这个“拐点”却未必在近期到来,至少在短期而言,面对消费电子需求疲弱的挑战,高通新一季的业绩或不及预期。

此外,地缘风险或也会影响高通的业绩。高通按照客户生产其产品的国家来录入QCT业务收入,而特许收入则按获授权客户的发票地址录入。例如,其来自中国的收入也可能包括一家总部在韩国但在中国生产的公司,该公司交付的集成电路可能向欧洲和或美国的消费者出售。

截至2022年9月末止的2022财年,大中华区为高通贡献收入281.19亿美元,占了其总收入的63.62%。高通服务的终端客户未必是中国消费者,但是其生产设施和集成电路供应商基本上是在大中华区,地缘风险无疑将影响到高通这样的美国企业,造成这一风险的始作俑者,其不受欢迎、物伤其类的行为最终会损害美国企业的商业利润。

毛婷