【洞见医药巨头】盘点千亿市值巨头们的“吸金”利器

在过去一个半月,财华社推出了“洞见医药巨头”专题,回顾了市值达到千亿美元的国际医药巨头,在接下来,我们将进行一个总结与比较,看看这些医药巨头的优势在哪里,与同行的区别在哪里。

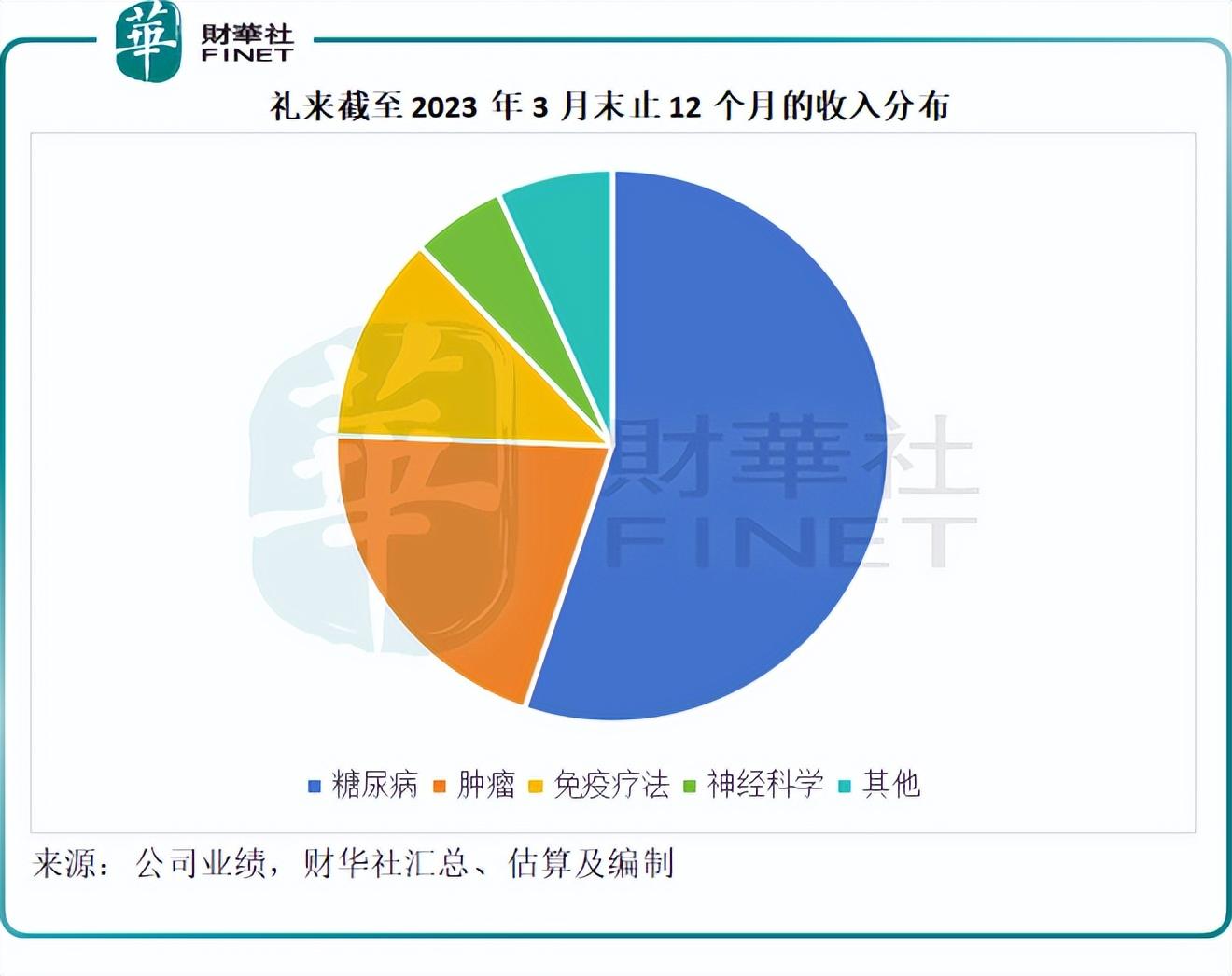

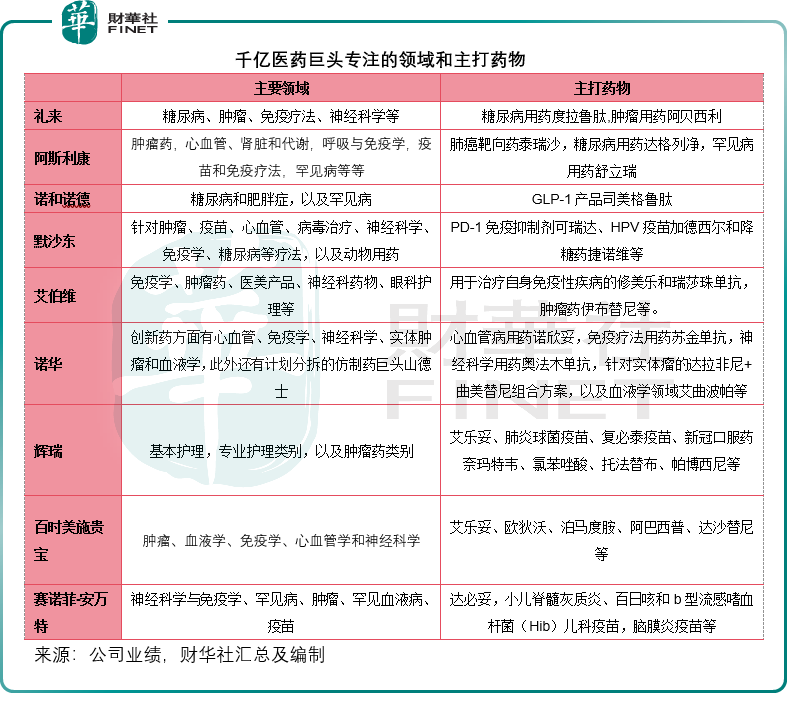

礼来

拥有147年历史的礼来(LLY.US),是市值最高的医药巨头,专注的领域包括:糖尿病、肿瘤、免疫疗法、神经科学等等。

其中,糖尿病用药是其非常重要的业务领域。截至2023年3月末止的12个月,糖尿病用药占收入比重达到55.13%;而肿瘤用药则为礼来的第二大收入来源,占比为20.47%。见下图。

糖尿病疗法中,最主要的产品是糖尿病用药Trulicity(度拉鲁肽),于最近12个月贡献的收入为76.76亿美元,占礼来总收入的27.72%。其次为肿瘤用药Verzenio(阿贝西利),贡献收入24.26亿美元,占总收入的8.76%。

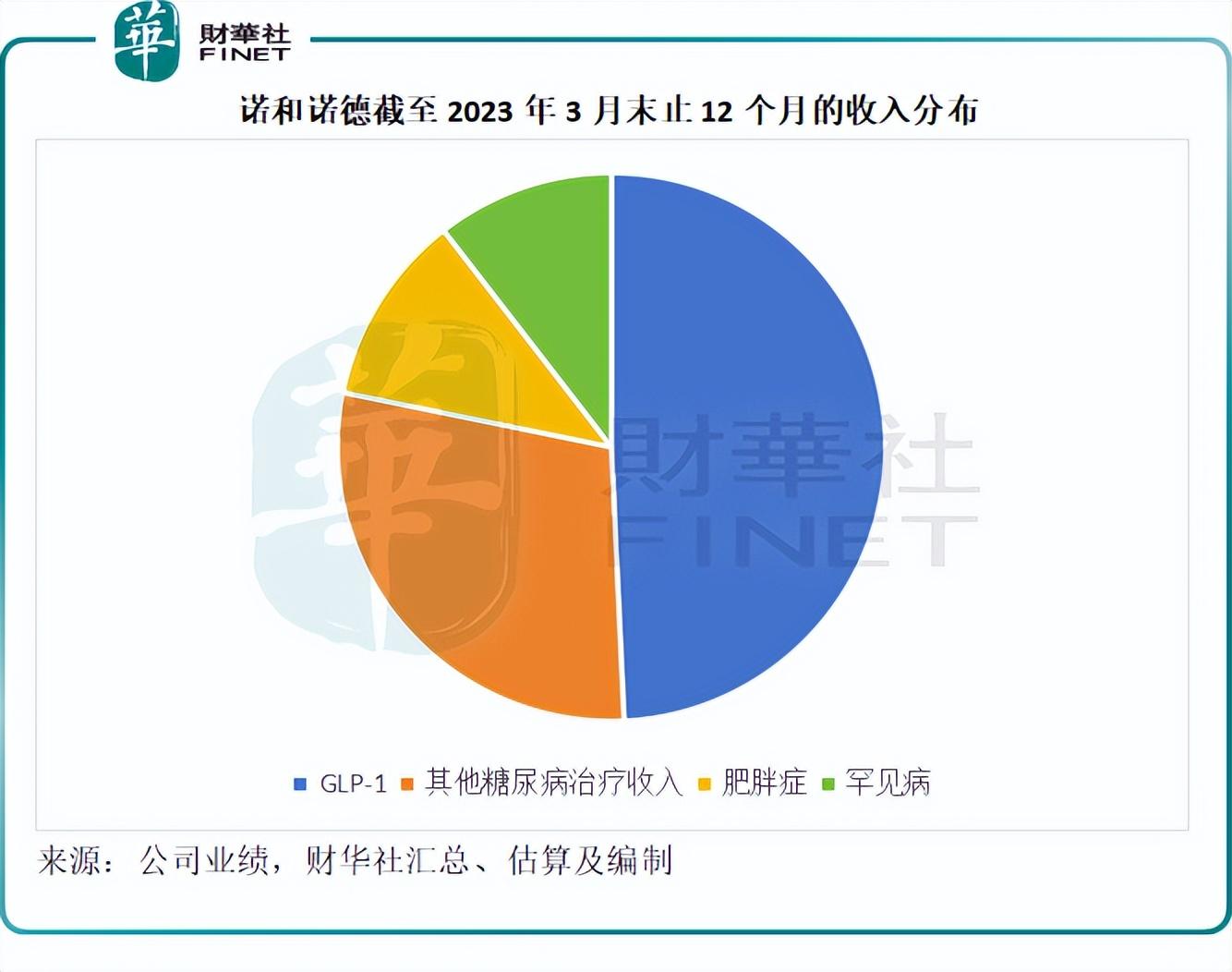

诺和诺德

说到糖尿病用药,就不得不提丹麦的诺和诺德(NVO.US),全球糖尿病市场的王者,也是世界最大的胰岛素制造商之一。

诺和诺德主要涉足于糖尿病和肥胖症以及罕见病领域。

从诺和诺德2023年第1季的数据来看,在胰岛素用药方面,该公司的全球市场占有率达到46.3%,其中在美国的市场份额达到38.1%。诺和诺德在GLP-1领域拥有绝对优势。

GLP-1,学名胰高糖素样肽-1,是一种主要由肠道L细胞产生的激素。GLP-1受体激动素成为近年新型降糖药,可通过激活GLP-1受体,以葡萄糖浓度以来的方式增强胰岛素分泌,抑制胰高糖素分泌,延缓胃排空的速度,通过中枢性的食欲抑制减少进食量,从而达到降低血糖、减肥等效果。2型糖尿病患者的肠促胰素效应受损,主要表现为进餐后GLP-1浓度升高幅度低于正常人,因此GLP-1及其类似物可以作为2型糖尿病治疗的一个重要靶点。

截至2023年2月末的12个月,就为2型糖尿病患者提供GLP-1疗法的业务收入而言,诺和诺德的全球市场份额高达54.4%。

诺和诺德推出了每周使用一次的GLP-1产品司美格鲁肽(Ozempic),成为市场领先的产品,也是该公司销量最佳的产品。2023年3月末止12个月司美格鲁肽贡献收入673.55亿丹麦克朗,占总收入的35.77%。换算成美元,司美格鲁肽最近12个月贡献的收入或达101.44亿美元,相当于礼来糖尿病用药Trulicity(度拉鲁肽)收入76.76亿美元的1.32倍。

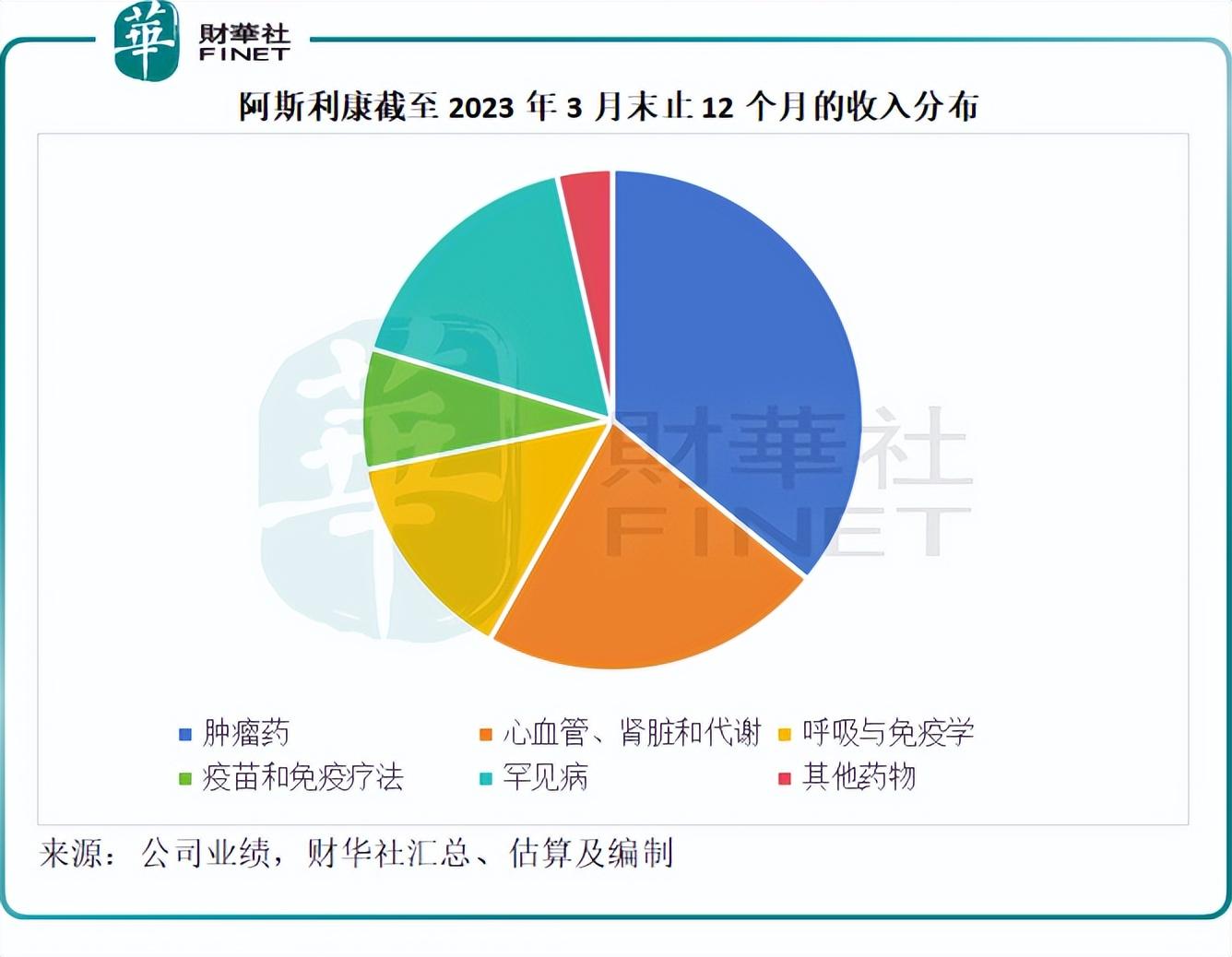

阿斯利康

与先正达的过往有着重要联系的英国药厂阿斯利康(AZN.US),涉足的领域包括:肿瘤药,心血管、肾脏和代谢,呼吸与免疫学,疫苗和免疫疗法,罕见病等等。

其中肿瘤药占据主导地位,2023年3月末止12个月,来自肿瘤药的收入为153.91亿美元,占了总收入的35.88%;第二大收入来源为心血管、肾脏和代谢分部,贡献收入95.38亿美元,占总收入的22.23%,其中在糖尿病用药领域也具有优势,针对2型糖尿病、射血分数降低型心力衰竭(HFrEF)、慢性肾病的Farxiga(达格列净)是其主打产品之一,期内收入为46.8亿美元,与诺和诺德和礼来的糖尿病重点药物均有较大差距。

此外,阿斯利康也是新冠疫苗的重要供应商,包括Vaxzevria新冠疫苗。

主要产品包括:肺癌靶向药泰瑞沙(Tagrisso),最近12个月收入为55.64亿美元,占总收入的12.69%,第二肿瘤药为Imfinzi英飞凡(度伐利尤单抗),贡献收入30.85亿美元,占总收入的7.04%;阿斯利康的第二大收入来源为糖尿病用药Farxiga(达格列净),贡献收入46.8亿美元,占总收入的10.68%;第三大收入来源为罕见病用药Soliris(舒立瑞(依库珠单抗)),用于治疗成人和儿童阵发性睡眠性血红蛋白尿症,非典型溶血性尿毒综合症等。

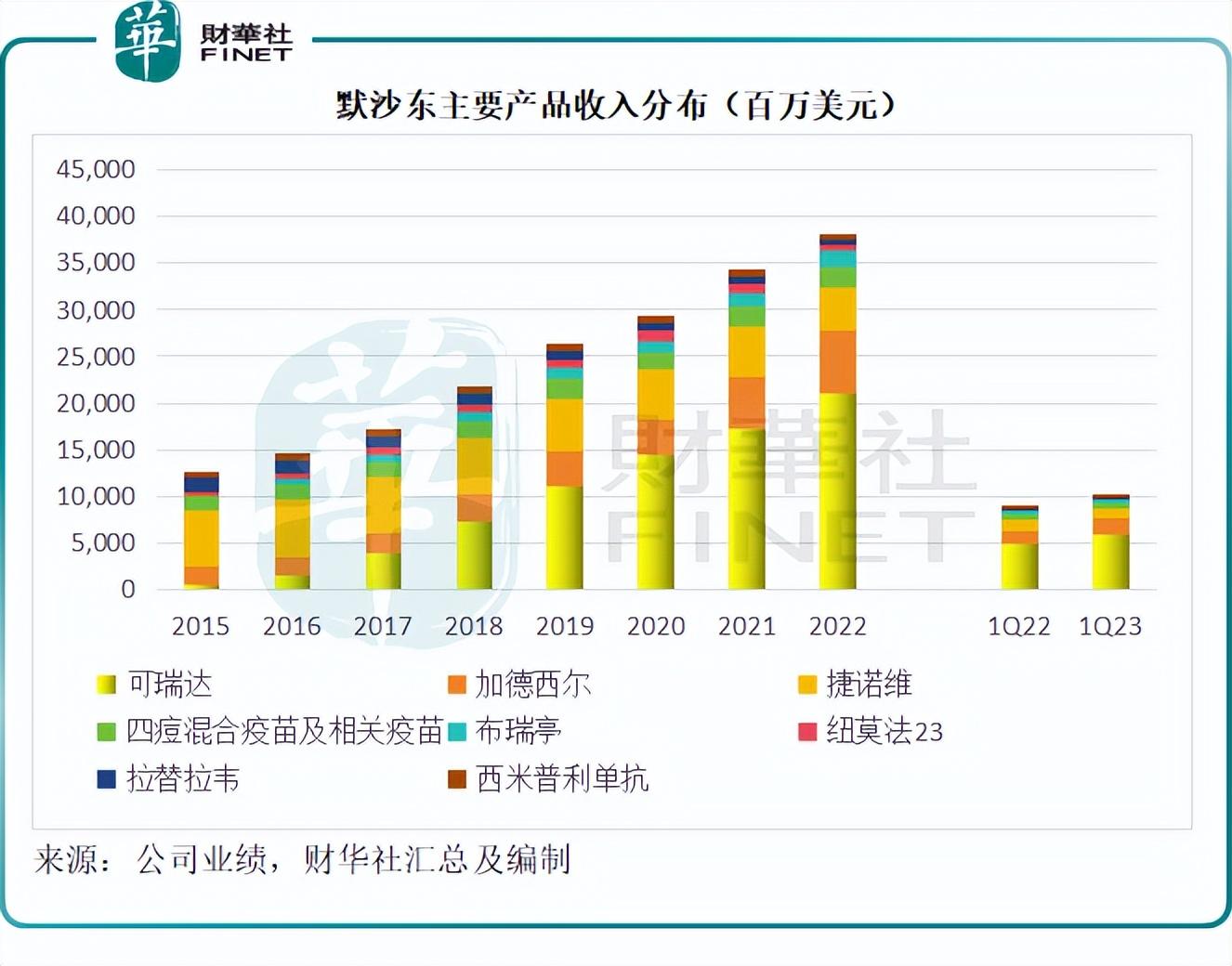

默沙东

在美国拥有130多年历史的默沙东(MRK.US),主营业务大致分为医药业务和动物用药,其中医药业务贡献了总收入的87.47%,动物健康分部的收入占比则为9.60%。而医药业务主要涉足的领域包括:肿瘤、疫苗、心血管、病毒治疗、神经科学、免疫学、糖尿病。

其主要药物为PD-1免疫抑制剂Keytruda(可瑞达,帕博利珠单抗)和HPV疫苗Gardasil/Gardasil 9(加德西尔/加德西尔9价),于截至2023年3月末止12个月贡献收入219.23亿美元和74.09亿美元,分别占总收入的37.88%和12.80%,第三大主要收入来源为针对2型糖尿病的降糖药Januvia/Janumet(捷诺维),贡献收入41.6亿美元,占总收入的7.19%。

艾伯维

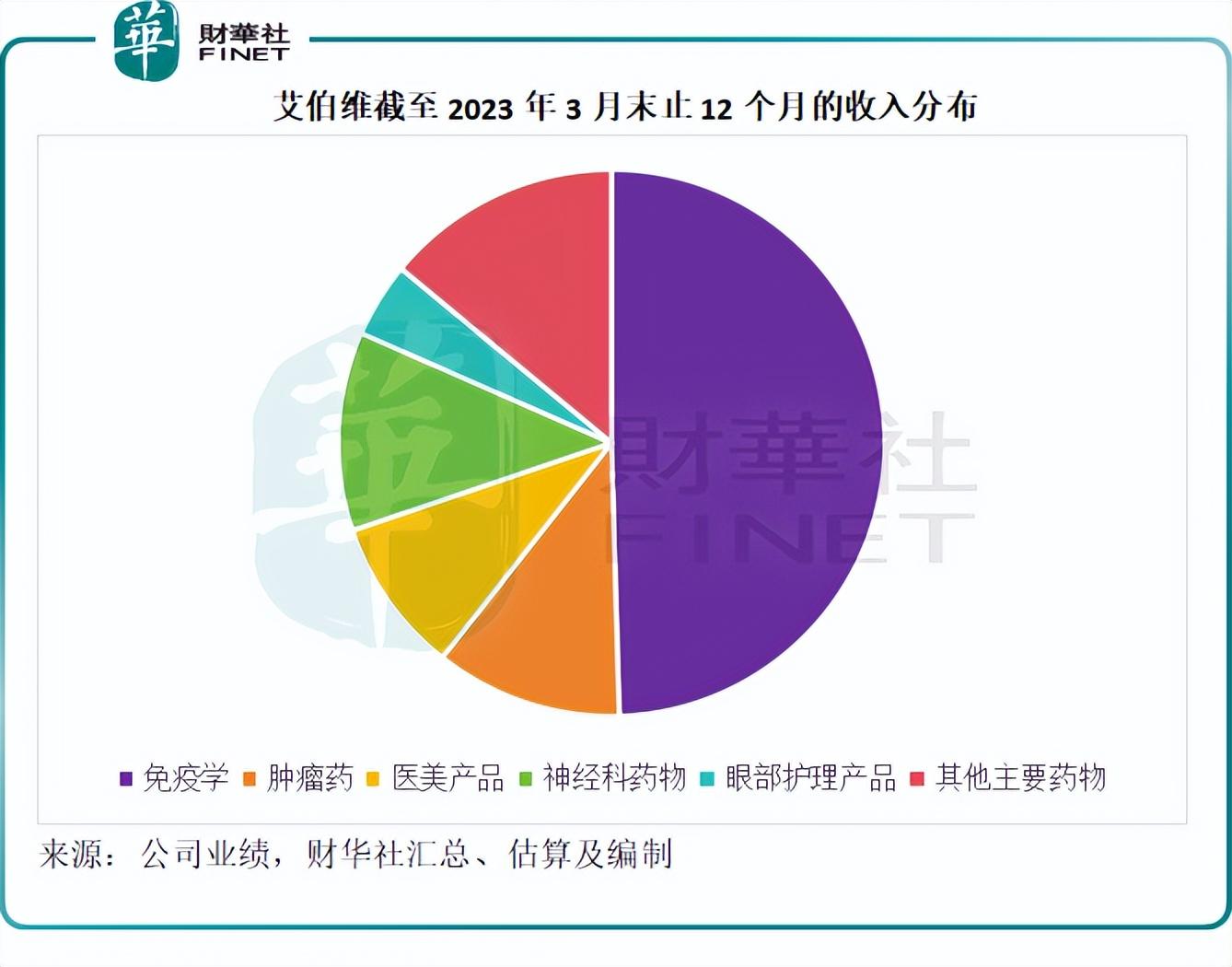

自雅培(ABT.US)分拆而来的艾伯维(ABBV.US),在免疫学领域方面的造诣最深,截至2023年3月末止的12个月,来自免疫用药的收入达到283.7亿美元,占了总收入的49.55%;此外,艾伯维也是千亿医药巨头中医美业务较为显着的药企,12个月收入为52.59亿美元,占其总收入的9.18%。

总括而言,艾伯维的业务涉及:免疫学、肿瘤药、医美产品、神经科药物、眼科护理产品等等。

其主要产品包括Humira(修美乐),主要用于类风湿关节炎、银屑病关节炎、强直性脊柱炎、成人克罗恩病等的自身免疫性疾病。

截至2023年3月末止的12个月,修美乐产生的收入为200.42亿美元,占了其总收入的35%;第二大收入来源为同样用于治疗自身免疫性疾病的Skyrizi(瑞莎珠单抗),贡献收入55.85亿美元,占总收入的9.75%;第三大产品为肿瘤药Imbruvica(伊布替尼/依鲁替尼),贡献收入42.73亿美元,占总收入的7.46%。

诺华

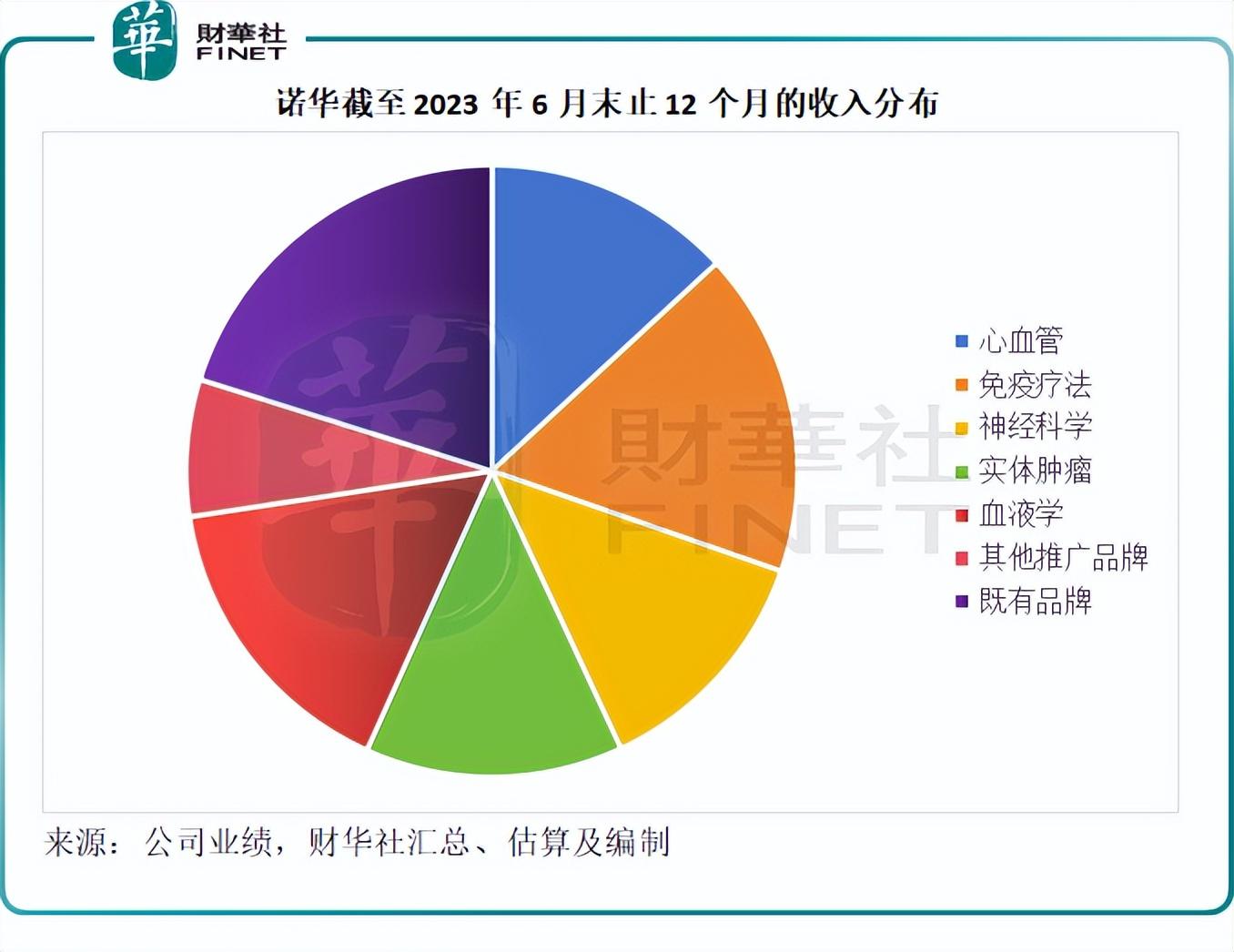

刚刚公布2023年第2季业绩,计划分拆生物仿制药巨头山德士的诺华(NVS.US),在创新药方面主要关注五个医疗领域——心血管、免疫学、神经科学、实体肿瘤和血液学,以及其他推广品牌(眼科、病理学和呼吸治疗领域)和既有品牌。

从收入来看,诺华的业务分布比较均衡,截至2023年6月末止的12个月,诺华来自心血管、免疫疗法、神经科学、实体肿瘤和血液学等领域的创新药收入分别为55.59亿美元、72.8亿美元、54.05亿美元、57.73亿美元和67.36亿美元,占总收入的13.13%、17.19%、12.76%、13.63%和15.90%。

诺华最主要的产品包括心血管病用药Entresto(诺欣妥),免疫疗法用药Cosentyx(苏金单抗),神经科学用药Kesimpta(奥法木单抗),针对实体瘤的Tafinlar+Mekinist(达拉非尼+曲美替尼)组合方案,以及血液学领域Promacta/Revolade(艾曲波帕)等。

其中诺欣妥和苏金单抗于2023年6月末止12个月贡献的收入达到53.41亿美元和47.02亿美元,分别占了诺华期内总收入的10.06%和8.86%。

辉瑞

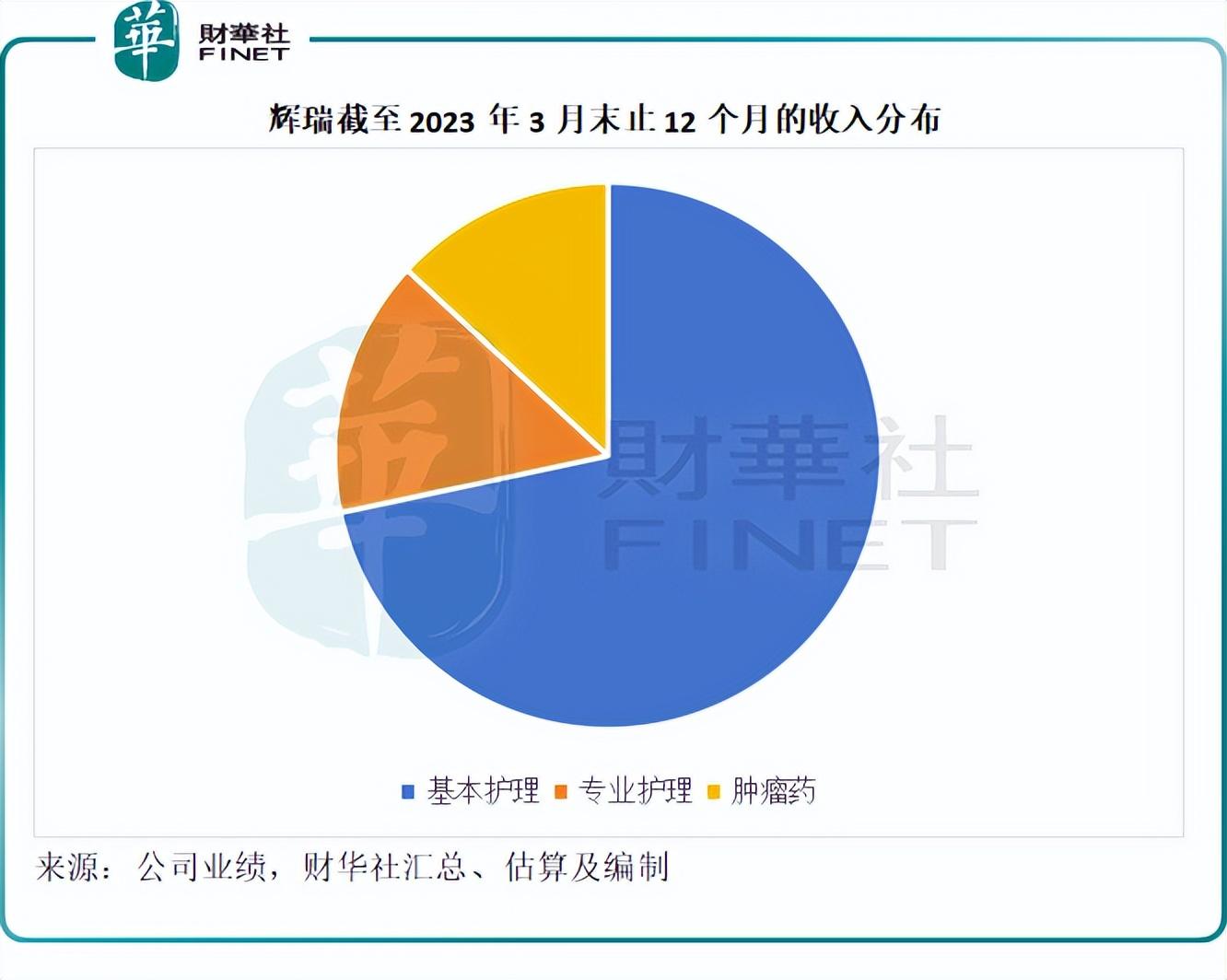

美国药厂辉瑞(PFE.US)的业务主要包括心血管代谢、偏头痛和女性健康创新品牌和地区品牌、疫苗和新冠防治与治疗产品等在内的基本护理类别,包括炎症和免疫学产品组合、罕见病产品组合和医院组合在内的专业护理类别,以及肿瘤药类别。

基本护理的主要产品包括Eliquis(艾乐妥)、Prevnar(肺炎球菌疫苗)系列,Comirnaty(复必泰疫苗)以及新冠口服药奈玛特韦/利托那韦(Paxlovid)。

专业护理的主要产品包括针对ATTR-CM与多发性神经病的Vyndaqel(氯苯唑酸)系列,针对类风湿关节炎等的Xeljanz(托法替布)。

肿瘤药方面则包括适应症为激素受体阳性/ HER2阴性转移性乳腺癌的Ibrance(帕博西尼)。

值得留意的是,在疫情期间,复必泰新冠疫苗和奈玛特韦/利托那韦(Paxlovid)占了辉瑞基本护理分部的大部分收入,也是其主要的收入来源,截至2023年3月末止的12个月,复必泰和利托那韦占了其总收入的52.9%。

随着疫情过去,辉瑞或需要在其他方面拓展和扩大营收,才能抵消新冠相关收入下降的影响。

百时美施贵宝

百时美施贵宝(BMY.US)的重点发展领域分别为肿瘤、血液学、免疫学、心血管学和神经科学。

其最大的收入来源为口服Xa因子抑制剂Eliquis(艾乐妥),截至2023年3月末止12个月贡献收入120.01亿美元,占其总收入的26.18%;第二大收入来源为与T和NKT细胞上的PD-1结合的全人源单克隆抗体Opdivo(欧狄沃),贡献收入85.28亿美元,占其总收入的18.6%。

赛诺菲-安万特

“疫苗之王”赛诺菲-安万特(SNY.US)在疫苗上占据固有优势,但其主要的收入还是来自医药,主要涉及Dupixent(达必妥)、神经科学与免疫学、罕见病、肿瘤、罕见血液病、综合诊疗核心产品和综合诊疗费核心产品。

由其与再生元(REGN.US)联合开发的全人源单克隆抗体Dupixent(达必妥)无疑是其支柱,截至2023年3月末止的12个月,达必妥贡献收入89.51亿欧元,占其总收入的19.38%,而其“看家”的疫苗产品则主要为小儿脊髓灰质炎、百日咳和b型流感嗜血杆菌(Hib)儿科疫苗、脑膜炎疫苗等。

需要注意的是,赛诺菲-安万特也是全球主要的糖尿病用药供应商。其长效人胰岛素类似物Lantus于2023年3月止12个月或贡献收入逾20亿欧元,约占总收入的4.4%左右。

总结

这些千亿巨头们在各个医药领域都拥有属于自己的优势,例如在糖尿病方面,诺和诺德和礼来占据主要市场份额;在肿瘤药方面,各大巨头都有自己的主打药物和研发管线;疫苗方面,辉瑞和赛诺菲-安万特均是非常重要的供应商。

毛婷