万达商管四战港交所,盈利持续飙升,三年分红超130亿

全球第一大商业运营管理服务商珠海万达商管再度冲刺港交所。

近日,珠海万达商管向港交所递交了招股说明书,这已是公司自2021年10月以来第四次冲刺港股市场。

据了解,珠海万达商管再度冲刺港交所,或与此前的对赌协议有关。在2021年,珠海万达商管的控股股东大连万达商管与碧桂园、腾讯、蚂蚁等投资人签订对赌协议,协议中包括今年年底前珠海万达商管无法完成上市,万达需向投资者支付逾300亿元股权回购款。

对赌大限将至,珠海万达商管能否在年底前上市,就得看本次能否如愿获得港交所入场券了。

行业巨无霸,在管商场年客流量近40亿人次

在我国,万达商场知名度极高,而背后的珠海万达商管也依靠万达商场走上了全球商业运营管理市场之巅。

截至2022年12月31日,珠海万达商管运营管理商业广场472家,商业运营总建筑面积6556万平方米,深度覆盖全国经济发达及高人口密度地区,遍布全国所有省份及合计224个城市。

在我国分散的商业运营服务市场中,珠海万达商管凭借强劲的综合实力拿下了多项第一:按在管建筑面积计算,公司在全球以及中国皆排名第一,在管建筑面积在中国超过第二名至第十名的总和;按储备项目建筑面积计算,公司在中国排名第一;按管理的独立第三方商业广场数量计算,公司在中国排名第一。

此外,按合作品牌数量计算,以及按年客流量计算,珠海万达商管均在行业内排名第一。

基于行业内囊获多项第一,珠海万达商管在行业内拥有最广泛的线下流量触达及最全面的消费品牌覆盖。其在管的商场年客流量达39.41亿人次,年车流量达3.28亿次,会员接近1亿个;线下商户接近10万个,线上商户超过7万个,合作品牌超过2.4万个。

从收入层面看,珠海万达商管可分为两大类,分别为委托管理模式及租赁运营模式,其中每个模式中又包含商业管理服务、物业管理服务及增值服务。

业绩持续大增,市场化拓展能力不赖

作为行业中的巨无霸,珠海万达商管近些年来并不显得“笨重”,而是在发展之路上跑得飞快,无视疫情带来的负面影响。

2020年-2022年,珠海万达商管在管商场数量由368个增至472个,由此算出,公司平均每月新增在管商场超过4个,表明其市场开拓能力相当强悍。

在珠海万达商管的在管商场不断扩大的同时,这些商场对商户也相当具有吸引力,过去三年万达广场的平均出租率(不计停车位)高达98.6%,明显优于其他商管龙头企业的出租率。此外,万达广场开业时,通常所有商户都已进驻。

对比如今国内很多冷清的商场,万达商场的“吸金”能力显然更强,背后体现出其市场地位造就的巨大影响力。

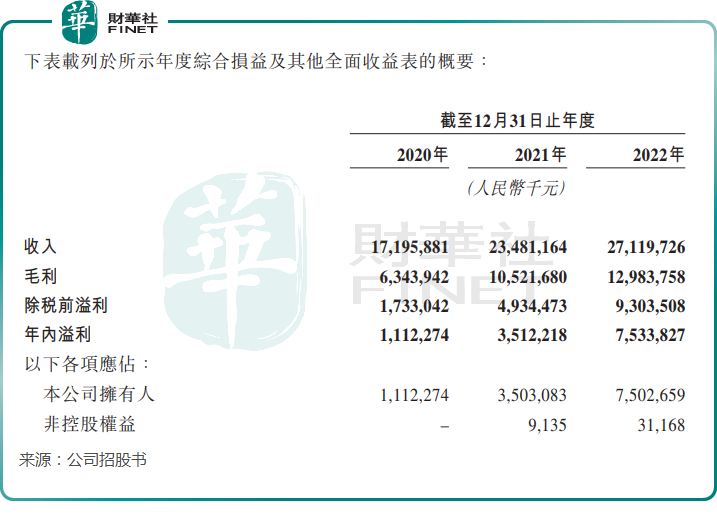

这种竞争优势这也体现在了其经营业绩层面。2020年-2022年,公司收入由171.96亿元大幅增长至271.2亿元,公司拥有人应占溢利则由11.12亿元提升至75.03亿元,两年时间飙升574.5%。

带动珠海万达商管盈利能力大幅提升的一个重要原因:大力推行的“轻资产”模式。

从2015年起,万达商管开始以轻资产模式管理独立第三方商业广场,轻资产是万达转型的核心模式,也是王健林牵手资本市场的“杀手锏”。

近些年,该模式展现出了强劲的成长动能,2020年-2022年,公司来自独立第三方商业广场的数量由98个增加至184个,占比由26.6%增加至39.0%,表明公司对母公司万达集团的依赖性正逐步减弱,自身造血能力也在增强。

另外,在2022年,在公司的181个储备项目中,163个是独立第三方项目,外拓项目在未来有望成为公司业绩增长的主要推动力。

豪爽分红,三年累计分红超130亿

值得一提的是,在2022年净利润大幅增加的同时,珠海万达商管当年的现金及现金等价物却较上年下滑超过52亿元至135.85亿元,并进一步下滑至截至2023年5月31日的82.17亿元。

这与珠海万达商管大额度的分红有关。招股书显示,2020年-2022年,珠海万达商管分别向股东分派股息51.78亿元、11亿元及69.96亿元,三年累计分红超过130亿元。而在2022年,公司派息比率超过了90%。

进入2023年,珠海万达商管再次大手笔分红。于2023年2月至3月,公司董事会又批准了2023年一季度股息23.92亿元的决议案。

此番赴港上市,公司还有借助资本市场融资来继续做强做大的野心,对于此次上市所得募资款的用途,公司表示将用于战略投资和收购以获取优质项目经营权、扩大商业运营服务业务及增加在管商业广场数量及在管建筑面积,用于各类软硬件设施的改进升级以丰富变现场景,用于增强公司的科技及数据处理能力,用于商业广场部分设施升级,以及用于对生态体系内进行战略投资等。

作者:遥远