中止科创板上市审核,君实生物闹钱荒仍在继续

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

2019年是腾笼换鸟的医药改革步入深水区之年。在医保的调控下,药品价格下降成为医药行业大概率的事情。针对仿制药的带量采购正倒逼国内药企走出舒适区,传统药企转型成为不可逆转的大趋势。在这背景下,一批以创新立足、通过自主研发的初创型医药公司应运而起,赴港上市。

在今年今年前三季符合港交所新政策而成功上市的9家无利润生物医药公司中,君实生物(01877-HK)是唯一一家“新三板+H股”上市的生物医药公司。2019年9月,君实生物发布申请科创板上市及从新三板退市的公告;按照科创板5套上市标准,它为第4家按标准五申报科创板的医药公司。

不过目前君实生物在科创板上市申请的审核状态为“中止”,等待更新财务资料相关的审计工作完成后再行恢复审核。在此期间,君实生物研发管线仍在推进中,且成效可见。创新能力是否拥有持续性、管线产品是否具有阶梯性成为当下判断创新药药企是否拥有较强竞争力的重要标准。

上市融资+PD-1销售良好,但亏损状态仍在持续

作为一家创新型驱动的生物制药公司,君实生物具备单抗类创新药物一体化的研发流程,涵盖了药物从早期研发到产业化的整个生命周期完整的技术体系,因此而获得2点突出的优势。它的核心产品特瑞普利单抗是第一个上市的国产PD-1抗体,具有完全自主知识产权的生物创新药;其次,君实生物的研发管线中大部分为自主研发的产品。

由此,君实生物从2018年12月港市上市伊始便受到资本看好。它以每股19.38港元的价格发行158,910,000新H股,所得款净额约为30.8亿港元;2019年1月,君实生物使超额配股权,以每股H股19.38港元的价格发行23,836,500股超额配发股份,所得款净额约为4.6亿港元。扣除上市开支及发行成本约1.23亿港元后(注:该上市开支为招股书内假设发售价19.88港元预计),包括行使超额配股权,君实生物全球发售的所得款项净额总额约为34亿港元。

上市不久后,君实生物的第一款PD-1产品特瑞普利单抗正式开始销售(2019年2月),令公司一季度实现7908万元的销售收入(绝大多数的贡献来自于特瑞普利单抗上市后第一个月的销售收入)。截至2019年中期,特瑞普利单抗共实现销售收入3.09亿元。不过,上市融资加上上半年销售良好的产品并未令君实生物脱离亏损的状态。

2019年中期报告显示,君实生物仍存在大额的累计亏损,主要原因有2个:一是它自公司设立以来一直专注于药品研发,连续数年产生的研发费用支出保持在较高水平,而且有逐年增加的迹象;二是它的特瑞普利单抗上市时间尚短,销售收入尚未能够覆盖叠加投入的成本和费用。

产品收入贡献集中度过高,后续产品销售表现仍需密切留意

2019年4月,君实生物宣布建议向上交所申请批准A股在科创板上市,计划募资27亿元,主要用于创新药项目研发以及产业化项目建设。特瑞普利作为唯一的上市销售药物,目前君实生物面临产品推陈出新的压力是可想而知的。目前,君实生物覆盖肿瘤、慢性疾病、自身免疫疾病和神经系统的20个在研药物中,大部分仍处于临床前阶段。

在行业可比的同类公司中,百济神州(06160-HK)无论是在已上市的产品数量,还是处于临床试验3期或已提交上市申请的产品数量上都遥遥领先于君实生物;而在不久前的医保谈判中,仅有的信达生物的信迪利单抗进入医保,因此从已落地的产品来看,君实生物的特瑞普利单抗面临的压力同样不小。

市场有观点认为,信迪利单抗的适应症是经典型霍奇金淋巴瘤,而特瑞普利单抗则是适用于黑色素瘤,因此信迪利单抗进入医保并不会对特瑞普利单抗造成过大影响。但从目前国内黑色素瘤的患者人群数量以及未来增长的速度来看,由于这种肿瘤并非属于较大的瘤种,因此特瑞普利单抗的市场规模有限,而且增长空间也有限。

正因如此,目前特瑞普利单抗正在进行适应症的拓展,君实生物也分别设有针对黑色素瘤、鼻咽癌、食管癌、三阴性乳腺癌、非小细胞肺癌等多种较大瘤种的适应症的研发管线。不过这些适应症拓展的研发目前还处于临床试验的3期阶段,距离商业化还尚早。

另外从价格的角度看,信迪利单抗在进医保之前已经是目前已上市销售的5款中最低的一款,进医保之后还要更低;未来特瑞普利单抗(适用于黑色素瘤)一旦上市,定价将存在不确定性,这就意味着,假如届时君实生物的产品集中度仍然较高,那么其销售表现将很大可能受到影响。

申报科创板上市,缓冲国内PD-1较激烈的竞争格局

2019年,共有4家未盈利生物医药公司申报科创板上市;除君实生物外,还有神州细胞、百奥泰和泽璟生物。从它们的产品研发进度看,目前仅有君实生物一家有产品获批上市。与同类创新药药企相比,君实生物的优势在于它IND及之后阶段的绝大部分产品都是通过自有的全产业链平台自主开发。具备开发首创新药的能力是它的优势。

2019年上半年,国内共有4款PD-(L)1单抗开始陆续进入商业化阶段。招股书显示,到2023年,国内PD-(L)1单抗的市场规模将达到664亿人民币,5年(2018年-2023年)的年复合增长率为133.5%。

截至2019年8月31日,国内共有23个针对对PD-1单抗的临床试验3期(单药试验)和52个针对PD-1单抗的临床试验3期(联合治疗)试验正在开展。中国市场外,共有3款PD-(L)1单抗正在销售,它们的研发药企无论从经验、人才资金、管线布局上无疑都超越国内药企。

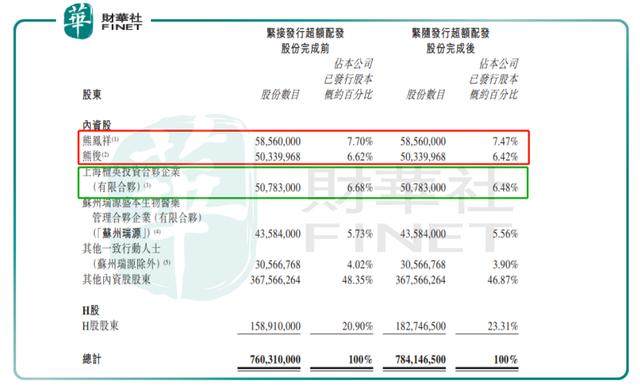

在发行超额配发股份完成前,君实生物的实际控制人和单一最大股东熊凤祥和熊俊父子的持股比例为14.32%,本次发行(按本次股份发行上限计算)后,他们合计持股比例将稀释为13.89%。而公司第二大股东上海檀英的持股比例为6.48%,与熊俊(直接持有公司6.42%的股份)持股比例相近。

值得注意的是,熊俊先生为君实生物的执行董事、主席兼法定代表,负责公司整体的管理、决策和运营;而上海檀英是君实生物的普通合伙人,并不参与公司日常的运营和决策。因此君实生物恢复申报科创板并成功上市后,君实生物的控制权并不会发生变化。

作者:黄玉婷

编辑:彭尚京