为何说通力电子(1249.HK)全面要约中暗藏机会?

作者 | 子心

数据支持 | 勾股大数据

近期,消费电子产业中的声学板块的个股表现十分活跃,涨幅均位居沪深两市。

在政策的长期扶持和资本的持续推动下,我国代工厂商技术升级,陆续进入芯片、ODM(原始设计制造厂商)等核心领域,进一步提升行业话语权,有望改善行业现有品牌与代工企业利益两极分化的格局。

特别是在ODM领域,以苹果的Airpods为例,歌尔股份、立讯精密等几家企业瓜分了整个Airpods原始设计制造环节的蛋糕。而苹果的强势,将直接带动这些所属ODM厂商的业绩。

在整个板块都被资金追捧之际,作为投资者仍然不会放弃挖掘市场的潜在的机会。笔者留意到,在港股市场里,仍然有这样一颗未得到足够关注的“遗珠”——通力电子(01249.HK),作为国内半导体产业龙头TCL旗下消费电子板块的核心优质资产,是一家颇为低调的公司。

就在前段时间,通力电子(01249.HK)和TCL实业控股股份有限公司(买方)、T.C.L.实业控股(香港)有限公司(要约人)发布联合公告,宣布控股股东对其提出全面要约。由于全面要约的敏感性及涉及到不同的触发条件,有部分投资者在看到公告后不太清楚发生了什么情况。

在此建议各位不妨先稍安勿躁,毕竟在复杂和瞬息万变的股市中,投资还需审慎,切忌囫囵吞枣。在此,经过仔细查阅公告详情之后发现,此事远不致引起过分解读,要弄清此事真相,可以先理顺以下这些问题。

1

大股东缘何发起全面要约?

据了解,通力电子大股东此次全面要约的原因较为特殊,主要还是由于在去年底TCL集团推动的内部资产重组。彼时TCL集团(000100.SZ)向买方出售包括通力电子直接控股股东——TCL实业(香港)在内的公司股权及消费电子、家电等智能终端业务以及相关配套业务,目的是将资源集中于半导体显示和材料产业,同时实现资本结构优化。根据香港《收购守则》要求,通力电子大股东此次全面要约系履行相应的责任义务。

在联合公告中亦明确表示,在强制性全面要约完成后,买方及要约人将继续从事通力电子现有的主营业务,并且无意对现有业务及营运作出任何重大变动。同时,将继续确保通力电子良好的企业管治及其香港上市地位,并采取其认为必要措施来提升其价值。

2

对通力电子的发展路径有何影响?

重组带来的变化,意味着从“TCL集团时代”迈入“TCL实业时代”,这对通力电子未来的发展有何影响,想必是目前大家最为关心的焦点之一。

虽然在重组后,控股股东变成了TCL实业控股,公告表示在强制性全面要约结束后,董事会的构成将维持不变,并特别提及“有意充分利用现有管理团队的经验及技能以经营重组标的业务”。与此同时,通力电子的管理团队也未发生任何变化。

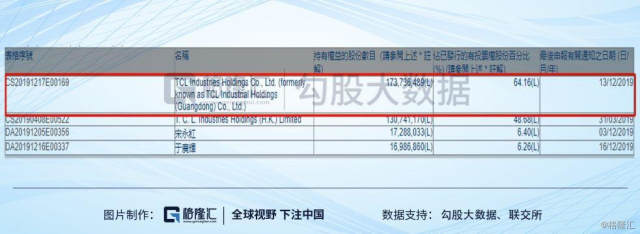

另外,根据企查查和港交所披露的最新数据显示,TCL实业控股持有通力电子股份超过60%,其大股东为砺达天成,TCL集团创始人李东生通过分别持有砺达致辉以及砺达天成超过50%股权,仍旧是TCL实业控股的实控人。也就是说,不管是公司的经营战略、管理团队以及业务范围,仍在原有设定的发展轨道中运行。

而这点最好的佐证莫过于重组完成后,通力电子今年上半年在外部经济环境依旧严峻的背景下,经营情况继续向好。据公司2019年中报显示,营收达35亿元,同比增长25.6%;毛利达4.6亿元,同比增长33.7%;净利润达0.98亿元,同比增长18.5%。在营收规模扩大的同时,盈利能力亦有所提升,毛利率较去年同期上升0.8%。

由于大股东此次全面要约系履行相应的责任义务,笔者认为投资者大可不必过多担心。因为联合公告中亦有重点提到,在强制性全面要约完成后,买方及要约人将维持其在联交所的主板上市地位,并向香港联交所作出相应承诺(公众持股量不低于25%)。笔者认为此次联合公告所传达的核心意图在于符合监管对中小股东合法权益保护的要求,而并没有影响到当前通力电子公司现有的经营价值,所以各位投资者们不必过于担心。

3

通力电子的未来,有多少值得期待?

通力电子上市之前主要是做视频(如DVD等)产品的业务,2010年开始从视频往音频(如音箱等)业务转型,2015年瞄准了智能音频这块市场,从传统音频向新型音频(蓝牙音箱、声霸及耳机)转变,同时产品向泛智能语音化发展。

近年来,伴随全球智能语音市场需求的爆发,带动了公司的智能音箱、耳机及IOT相关产品的销量激增。

从产品结构来看,目前公司主要产品以音频为主,占总收入比例超过七成,主要包括智能音箱、无线音箱、声霸、耳机等新型音频产品,而传统音频已压缩至非常低的比例,根据公司2018年财报披露的数据显示,传统音频的销售收入仅占到总收入比例不到7%。同时,传统的视频业务也在今年上半年进一步压缩至不到4%。

另外,公司在去年加强了对真无线入耳耳机(TWS)和降噪耳机(ANC)的研发投入,成为推动其耳机产品销量快速增长重要驱动力,也是当下消费电子板块的一大看点。在蓝牙技术的不断成熟及芯片和主流硬件终端厂商的持续推动下,TWS和ANC耳机的表现不负众望,在今年以来迎来快速爆发。A股相关概念股近两月以来纷纷开启暴涨行情,TWS耳机指数自今年初以来实现涨幅超2倍,大幅跑赢消费电子板块,则是最有力的佐证。

而对于通力电子的未来,笔者认为可以期待的地方比较多,包括行业、客户结构、技术和供应链等优势。

首先,公司抓住了智能语音硬件这样一个高增长的赛道。根据Canalys报告预计,2019全球智能音箱数量预估达到2.08亿台,同比增长82%,其中国内智能音箱出货量同比增速预估达到166%,但渗透率也只有13%,可见智能音箱市场的天花板很高。

从产品发展趋势来看,带屏产品很有可能是下一代智能音箱的主流特征,由于信息可视化表达,进一步提升了交互体验。通力电子也提前布局,并在2018年就确立了语音+视觉的智能音箱产品演进战略。

根据AI人工智能产业研究数据显示,在主流厂商的带动下,带屏智能音箱渗透率从2017年的2%一路成长至2019年的11%。虽然现阶段是由供给端推动,而并非由市场需求所主导,但伴随杀手级应用出现或终端价格门槛降低,有可能带动智能音箱需求的新一轮爆发。

另外,按目前各大主流厂商所构建的语音生态和硬件方面的出货情况来看,TWS蓝牙耳机+智能音箱,很有可能成为智能交互场景的新入口。因为智能音箱一直被视为智能家居应用的入口,TWS耳机可以作为声音交互的辅助入口,与智能音箱构成一个闭环。不难想象,在IOT趋势下与更多智能终端实现连接,进而带动IOT相关产品需求增长。

其二,通力电子的客户均为全球品牌,在智能语音市场完成了优势卡位。新型无线音频业务已经合作的客户均是国际大厂商,同时还与全球多数互联网巨头建立了合作关系,基本覆盖全球绝大部分的智能语音生态系统。从整体来看,全球智能音箱市场CR6(亚马逊、谷歌、百度、阿里巴巴、小米、苹果)高达85.6%,主要品牌的设计、制造商将大幅受益。

其三,技术研发投入早。通力在2011年就开始研发新型音频产品,如今重点投入在智能音箱语音识别及交互模块,布局在国内领先,具备一定的研发积累。

另外,通力也在不断垂直整合与智能产品配套的部件业务,特别是精密注塑、新形态结构件、喇叭单元等核心部件产业,通过打入海内外互联网企业的相关供应链,推动其部件业务增长同时,实现整体效率和效益的提升。

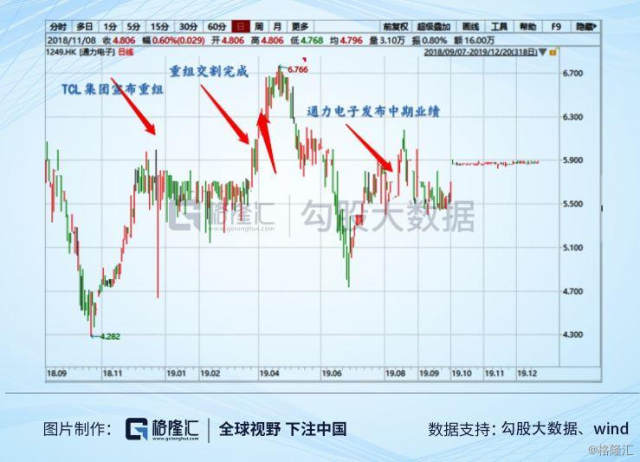

正因以上几点,通力电子近两年的表现渐入佳境。根据下图来看,市场对于重组预期整体是积极的,尤其是在重组交割完成后,同时业绩进一步兑现,股价站上八个月来的高位。但自4月底以来,股价开始下行,并在10月进入盘整阶段,每股股价基本维持在5.8港元左右不变。这是怎么回事?

由于《收购规则》要求,当买方或要约人等一致行动人,因股份购买行为导致持有上市公司投票权超过50%这条线,则会自动转变为强制性无条件全面要约。不难发现,要约价格为5.89港元/股,正好等同于目前的股价。

所以对于中小投资者而言,当前就会面临是以这个价格卖给大股东套现走人,还是选择继续持有等待更好的机会这道选择题,而这道取舍题背后是对公司价值和目前价格的综合判断。

4

现在的估值几何?

目前通力电子账面现金7亿港元以上,总市值不到16亿港元左右,估值PE(TTM)7倍不到,处于近五年来的底部区间,下行空间有限,有足够的安全边际。

而这么来看,通力电子向上的空间与向下的可能已存在明显的不对称性,而《随机漫步的傻瓜》一书告诉我们,恰恰需要从不对称性中寻找机会。至此,想必各位投资者对于此事已基本释然,对目前处于“高光赛道”的通力电子而言,其发展前景着实值得耐心期待,若能如预期实现智能转型深度发展,很有可能实现价值模型的重估,突破当前的估值瓶颈。