首创置业(2868.HK):涉“H股全流通”概念,业绩与财务质地优良

11月15日,证监会发布一则重磅消息:经国务院批准,证监会现全面推开H股“全流通”改革。

简单而言,就是H股架构上市的公司,原先部分股东持有的境内未上市股票不能在二级市场上流通,而此次改革就有望推动这些股票流通。

过去,这部分企业股权流动性受到一定限制,导致市场估值失真。

此次“全流通”改革将为H股公司带来重估之契机。以此为专题,观察目前香港内房股板块,只有两家企业是纯H股框架:首创置业(2868.HK)和富力地产(2777.HK)。

其中,从估值上看,首创置业目前PB只有约0.2倍(市值/净资产),被市场严重低估。首创置业作为国有企业,业务聚焦京津冀、长三角和粤港澳大湾区三大核心城市圈及潜力型强二线单核城市,近年业务稳定增长,而如今市场估值给公司资产打了2折,如此低的估值水平也为公司带来重估空间。

伴随H股全流通的全面推开,首创置业通过申请H股全流通,可有效扩大其流通股规模,提升股票流动性,促进估值修复;在此基础上,公司有望入选港股通,从而吸引南下资金购买公司股票,进一步提升公司股票流通性和估值水平。

与此同时,近期境内知名头部券商中信建投发布了对首创置业的深度研究报告,给予买入评级,6个月内目标价3.20港币/股,也有效印证了公司的投资价值。

这对投资者而言意味着难得的投资机遇,下面展开具体讨论:

一、估值水平被市场低估

首创置业控股股东为北京首都创业集团有限公司,是北京市国资委所属的大型国有企业集团;公司战略合作伙伴新加坡政府投资公司(GIC)由新加坡政府全资持有,是全球顶尖的主权财富基金。公司于2003年6月19日在香港联交所上市。

公司经过多年发展,已构建起住宅开发、奥特莱斯综合体、城市核心综合体、土地一级开发四大核心业务线,以高科技产业地产、文创产业、长租业务为三大创新板块,并以首金资本为金融平台。

下面看看公司上市以来的估值情况。

先从PB来看,公司PB估值在2007年出现最高峰3.7倍,随后持续下滑,这受到2008年房地产周期以及金融市场周期影响,公司PB估值最低达到0.22倍。随后2011-2017年期间,公司PB均值维持在0.5-0.6倍的估值水平。进入2018年之后,公司PB持续下跌,并在近期进入极低估值区间,公司价值被市场低估。

再从PE看,公司近三年的PE估值区间再3.5-6.5倍区间,均值在4.5倍区间左右,目前看来逐渐接近历史低位。而根据wind显示,各机构一致性预计,公司目前2019年动态PE为3.1倍,处于内房股低估值水平。

那么首创置业的低估因素有哪些呢。首先,首创置业的低估值离不开行业因素的影响。

此前市场根据wind资讯数据统计显示,目前港交所上市的260家房地产公司的股票,整体PE估值水平的中位数仅为5.75倍,PB更是只有0.56倍。目前行业增速的放缓、调控常态化、以及偿债高峰等多因素制约下,市场对房地产板块估值进入历史低位水平。

对比之下,目前首创置业估值低于行业水平。因此,需要再来看看公司自身的经营因素。整体而言,房企PB、PE估值情况主要取决于三个方面:1.业绩增长;2.资产质量;3.现金流或负债端情况。

二、实现有质量的增长,未来增长可期

先看公司的业绩增长情况。

从2019年中期数据看,实现收入104.8亿,同比增长47.2%;实现归属于母公司的净利润11.9亿,同比增长61.2%,收入及利润都实现可观的增长。

从销售端上看,前11个月,首创置业累计实现签约金额约688.3亿元,同比增长约21.0%,完成年度目标的86%以上。下半年销售目标为400亿元,全年签约目标800亿元。

此前半年报数据显示,今年下半年公司的可售资源达到811亿元,其中上半年末留存的库存为562亿,下半年新推货源249亿,下半年实现49%以上去化率即可实现全年签约目标。

值得一提的是,公司的可售货源也多集中在三大核心城市圈,尤其是北京、天津、上海等核心城市。可见,公司有着充足的可售货源,年度销售目标有望达成。

销售保持高速增长,业绩增长有保障,因此业绩增长这一块并不能成为公司低估的制约因素。

再看公司资产质量,土储方面,截至今年6月末,首创置业土地储备总建筑面积为1308.9万平方米,土地储备总货值达3101.9亿元,庞大的土储资源可以有效满足公司未来三年左右的发展需求。

从公司的土储质量来看,首创置业的布局也多围绕在核心经济圈及核心城市,其中三大核心城市圈货值占比近80%,京津沪三大城市货值占比近62%。而截至2019年中期,公司平均土地成本为1.28万元每平,远低于2.43万元每平的售价,因此公司土储可谓“物美价廉”。

而商业地产方面,截至2019年6月30日,公司奥特莱斯业务“五年二十城”目标基本完成,布局17座城市,开业10家,布局及开业数量稳居行业双第一,商业地产平台首创钜大由投资拓展期进入精益运营阶段,行业龙头地位继续巩固。

上半年,本集团奥特莱斯筹开并举,北京房山奥特莱斯二期、济南奥特莱斯成功开业,

上半年奥特莱斯业务累计实现销售额人民币36.4亿元,同比大幅增长54%,客流量达1,864万人次,同比增长81%。

近期,公司分别与首钢集团子公司首钢控股(香港)有限公司(以下简称“首钢控股”)和融创房地产集团有限公司(以下简称“融创集团”)签署战略合作协议,预期将进一步促进公司在核心城市优质资源的获取。与首钢控股的战略合作,双方拟发挥各自的资源及产业优势,积极参与“新首钢高端综合服务区”等产业园区项目、旧改、长租公寓、停车场业务等项目的合作开发运营,并在相关合作领域积极探索多种资本运作方式,实现优势互补,强强联合,助力公司战略性资源获取与存量资产价值提升。

与融创集团的战略合作,双方将充分发挥各自在收并购及项目拓展、资金及创新融资等方面的优势,共同进行市场开拓及项目合作,预计合作项目总投资规模目标200亿元,合作项目基金总规模目标100亿元人民币,拟合作包括武汉、郑州、上海等地的种子项目。

同时,公司在物业管理方面也有新的进展。公司已成立全资物业管理平台首置物业,该平台将传承“首创制造2020”的“4精”品质,以多生态物业服务、多类型增值服务等为服务内容,采用服务自身项目+外拓项目相结合的方式,计划覆盖住宅、奥特莱斯综合体、产业园区、存量资产运营等多类型业态,预计未来物业管理规模达1500万平方米以上,并择机考虑分拆上市,从而有效服务首创置业双千亿生态链战略目标的达成,持续提升品牌知名度和企业影响力。

现行存量资产有较高溢价空间,加上未来获取核心城市优质资源的能力进一步提升,由此看来公司的资产质量将持续保持优质,未来增长可期。

三、依托国企背景及稳健经营,债务风险可控

再看公司负债端情况。

从净负债率上看,公司的净负债率在2019年以来有所下降。截至2019年6月30日,公司净负债率为152%,同比2018年年底下降17个百分点。对比同行业,公司目前净负债率水平处于行业平均水平。

这一数值可能成为首创置业估值制约的因素。然而,对于房企的财务稳健性不能靠单一指标,若投资者错估公司的财务实力,便会落入类似2016-2017年期间内房股“低估陷阱”。

首先,首创置业作为北京的国企,“基因”上决定公司财务风险远远低于民企,再加上公司持续保持稳健的经营风格,其拥有低融资成本和多元畅通的融资渠道两大优势。

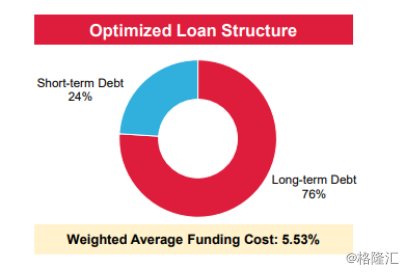

融资成本方面,截至2019年中期,首创置业平均资金成为在5.53%,连续多年稳定在远低于行业平均融资成本的水平。同时,公司上半年毛利率为38.4%,净利率为16.8%,负债并未侵蚀公司资产及业绩增长质量。

而公司凭借稳定的销售回款、多元畅通的融资渠道等保证了公司将负债结构维持在健康水平,2019上半年公司销售回款同比增长77%;截至2019中期,公司短期债务占比仅24%,持有现金373亿元,现金短债比为1.5,短期偿债风险较小,现金流保持稳健。目前公司依然保有银行、债券、险资、信托、资产证券化、供应链融资等多元畅通的融资渠道。

一直以来,香港市场为外资机构以及长期资本比重大的结构,决定了港股资本对内地房地产评估十分谨慎,更愿意持有债券而非股票。但是随着港股通开通以来,港股市场的逻辑正被修正。

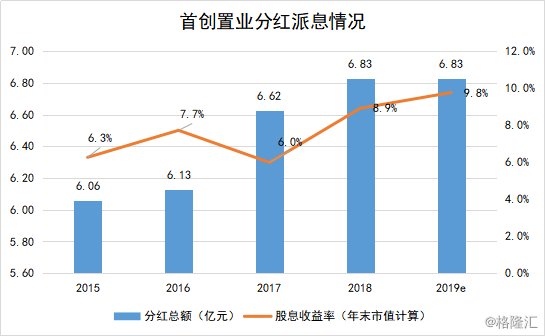

于此同时,自港股上市以来,首创置业保持了30%以上的高派息率,股息收益率持续高于公司债券收益,有望成为催化公司估值修复的重要因素。

从2019年中报来看,首创置业利润保持增长,市场预计今年派息总额至少与去年持平达到6.83亿元人民币。以目前市值69.9亿港元(由于目前公司供股动作仍在进行,因此不计入增发股本数量)计算,预期股息收益率能够达到9.8%,对比公司债受益率水平,具备估值修复空间。

四、H股全流通加快估值修复

当前首创置业总股本约30.28亿股,其中H股约10.21亿股,占比为33.71%,内资股及非H股外资股(不可流通)合计占比66.29%,此部分股份均可申请H股全流通。只要上述股东申请部分H股全流通,将有效提升公司股票流动性,活跃交易量,促进估值修复。

同时,在实现H股全流通后,首创置业的流通股市值将得到有效提升,只要保持考察期内平均月末市值不低于50亿港币,即可入选港股通,吸引南下资金购买首创置业股票;考虑到公司近年来业绩稳定增长+高派息率,很可能成为南下资金关注的投资标的,从而进一步提升公司估值水平。

而从过往实行H股全流通的案例来看,上市公司实行H股全流通,也会对股价均有不同程度的正向促进作用。

总结

总结来看,首创置业当前估值被市场严重低估。而公司基本面优质,业绩保持稳增长,持有三大核心城市圈的优质资产,整体债务风险可控;更值得注意的是,公司具备长期稳定高股利分红,对比国际投资标的具备较强投资吸引力;结合未来H股“全流通”改革预期,将有效提升公司股票流动性,增加流通股市值,有望入选港股通,从而持续提升公司估值水平,迎来估值修复。