港股教育板块2020年策略:政策落地会有时,梅花香自苦寒来

作者 格隆汇 puuuuuma

作者 格隆汇 puuuuuma

数据支持 勾股大数据

特约发布 华盛通

经过了2018年,香港教育股杀估值严重,一方面是倒逼挤泡沫的过程,另一方面难免矫枉过正,多只股票的估值下杀至15倍以下。形成鲜明对比的是,大多数教育股在外购 内生的驱动下,业绩稳健,现金流健康,因素似乎使得基本面与股价之间产生了背离。

进入2019年,政策面上的边际改善明显,无论是对职业教育的大加鼓励,还是对课外培训的管疏结合,可以看出,政府对非学历教育的促进力度比较大,对民办高等教育也是鼓励的态度,而对义务教育的监管则是一如既往的严格。

《民促法》实施条例尚未颁布,这个最大的不确定因素始终压制着市场的情绪。该条例在今年屡次“跳票”,也可见国家对民办教育的重视与谨慎,对此我们仍偏乐观,促进民办教育发展既是满足人民教育需求之必须,也符合教育发展之规律。

2019年受益于估值企稳和业绩提升,港股教育板块走势平稳,截至目前(2019年12月18日)上涨9.45%,而恒指上涨了7.89%。

另外,板块内部的分化严重,年内涨幅最大的是次新股思考乐教育,涨超170%,其次是天立教育、新东方在线,博骏教育、成实外、新高教集团则位列跌幅前三,分别跌约76.8%、61.6%、18.3%。总体而言,次新股表现靓眼。

2019年港股共上市9家教育公司,6家为高等教育集团,2家为培训机构,1家为职业教育提供商。港股教育类IPO的热度不减,尤其是受政策影响较小的高等教育集团,是上市的主力。

高等教育并购如火如荼,中教控股、希望教育、中国新华教育等在2019年并购了多所学校,延续了高校并购热潮。700多所民办高校中,高性价比的标的所剩无几,新的并购更看重的是集团的管理整合能力,如何将集团的成功模式复制到收购的标的上,也是考验上市公司的一大挑战。

1

职业教育

先来看职业教育,2014年,《现代职业教育体系建设规划(2014 —2020年)》出台,定下了促进职业教育发展的主基调,“政府主导、行业指导、企业参与”,“多元投资共建职业教育体系”。2019年进入了政策密集期,更多细化的政策开始落地,如在政府工作报告中提出“拿出 1000 亿,用于 1500 万人次的职工技能提升和转岗转业培训”和“高职院校扩招100万”等措施促进职业教育发展。

从促就业、产业转型升级、产教融合等角度,促进职业教育发展,鼓励民营资本兴办职业教育的基调已经定下,这个赛道长期享受政策的红利。

推荐中教控股与中国东方教育。中教控股旗下拥有三所职业技术学校:白云技师学院、郑州城轨学校、西安铁道学院,其中郑州城轨学校是全国最大的技工学校,在校生超27000人。今年8月20日人社部发函要求“加快将技工院线纳入各地统一招生平台”,将显著提高技工学校的招生能力和收费定价能力。

中国东方教育是国内非学历职业教育龙头,旗下拥有新东方烹饪学校、欧米奇西点、新华电脑、万通汽车教育、华信智原和美味学院共六个学校品牌。公司处于扩张期中,中报显示,2019H1收入同比增26.6%,调整后净利润同比增88.1%,新培训及新注册人数同比增22.9%。

2

K12学历教育

2019年K12教育的政策,概括起来,一是“减负”,其二是“公民同招”和“摇号录取”。

2018年年末,教育部等九部门印发了中小学校减负措施的通知,此后各省教育厅陆续出台了减负的实施方案。减负目的在于杜绝“课内减负,课外增负”的现象,规范招生与校外培训机构应试培训行为等。

2019年7月,中共中央、国务印发了《关于深化教育教学改革全面提高义务教育质量的意见》,其中提到了“民办义务教育学校招生纳入审批地统一管理,与公办学校同步招生”和“对报名人数超过招生计划的,实行电脑随机录取”,也就是所谓的“公民同招”和“摇号录取”。“公民同招”与“摇号录取”是为了在更大范围内实现教育的公平,改变“民进公退”的局面。不过,对于教学优质的民办学校而言,总体还是供大于求的,这一政策的影响不大。

2018年,司法部发布了关于《民办教育促进法实施条例(修订草案)(送审稿)》,简称《送审稿》,明确义务教育必须划分为非营利性学校,而“实施集团化办学的,不得通过兼并收购、加盟连锁、协议控制等方式控制非营利性民办学校。”但并不是说,上市的义务教育学校就像幼教一样,判了“死刑”了,它们还可以通过自建校向外扩张。

从人口因素看,国内出生人数受益于生育政策放开而上升,义务教育阶段入学人数也有望上升。

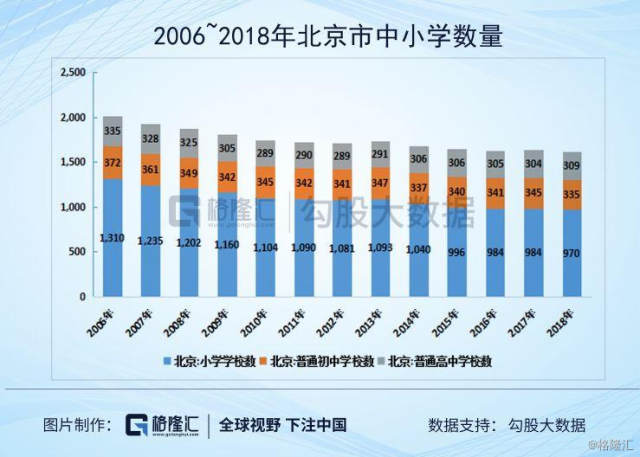

另一方面,教育供给保持稳定,教育资源尤其是优质的教育资源仍然稀缺,特别是在一二线城市,这样的供需失衡尤其明显。以北京为例,从2006年至今,北京市中小学数量逐年递减。

所以,不管政策如何变化,短期内仍难改变上述现象,那么,教学质量好、口碑好、师资强的民办学校仍然受到追捧。推荐天立教育、睿见教育,关注低估值的枫叶教育。

3

K12校外培训

2018年对校外线下培训的整顿风暴,堪称“史上最严”,从2018年的摸排、整改,到2019年上半年的督导检查,市场出清了不规范的中小机构,反而有利于大机构的集中度提升。

2019年6月,对线上培训的整改也开始了。不过,政策出台后符合预期,当日上市在线教育不跌反涨,反映了市场看好靴子落地。

今年K12校外培训的两个龙头——新东方和好未来分别上涨了138.4%和76.5%,正好印证了这一结论。

不过,前面提到的“公民同招”和“随机摇号”政策,从长期看,对低年级培训恐构成利空。“小升初”选拔机制的改变,将导致低年级学科培训的积极性下降,而素质培训的积极性上升。

不过,总体而言,大陆K12校外培训参培率较低,下沉市场亟待挖掘,并且大公司集中度分散等特点,也使得行业的景气度将持续。推荐高成长的新东方在线、思考乐。

4

高等教育

高等教育是受政策影响最小的板块,但市场情绪下去了,杀估值照样不手软。从过去一年教育股的兼并购进程来看,并没有收到政策的影响。而公司业绩在内生 外购的驱动下,仍然录得了较快增长。

我们认为,高等教育公司当前仍处于价值洼地,有投资价值。当前的低估值主要基于市场的几点忧虑,其一是《民促法》实施条例尚未落地,其二是改营利性学校后利润率下降,其三是并购频率下降,业绩增速下滑,其四是分红不足。

逐一看这四点疑问,首先是《民促法》实施条例,该条例预计明年上半年落地,并且按照之前的推测和市场上的信息,大概率对高等教育板块是比较友好的;其二是划分为营利性学校后利润率下降,按照我们之前的推算,对高教版块的利润率影响在15%~20%左右;其三是并购频率下降后导致业绩增速下滑,这当然是必然的,剩下的优质可并购标的越来越少,而价格却越来越贵,内生增长的增速在5%~15%左右,但增速不是影响估值的唯一因素,确定性也很重要,而教育股的业绩确定性是非常高的;其四是分红不足,分红不足主要是因为当下处于并购高峰期,教育公司留存利润收购新学校,如果并购频率停下来,基于高教的低估值和高利润率,其股息率也可以很高,比如枫叶教育的股息率就高达4.7%。

基于以上原因,我们仍然看好2020年政策落地后高教板块的估值提升,与业绩增长形成共振。推荐高教龙头中教控股,建议关注新高教、中国科培、中汇集团、宇华教育。

免责声明:

以上内容不代表华盛的立场,不构成华盛相关的任何投资建议。在做出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业人士意见。