美联储官员直言:除了通胀 资产价格也必须关注

波士顿联储主席埃里克•罗森格伦(Eric Rosengren)周二发表了令人惊讶的言论。他警告称,较低的利率可能会鼓励过度冒险和过度利用杠杆,这将在经济低迷时期带来巨大风险。

更重要的是,他证实高资产价格是低利率和美联储政策的直接作用,而且美联储不仅要为先前所有的泡沫负责,也要为到目前为止最大的泡沫负责:现在(的泡沫)。

值得注意的是,作为此前的一名“鸽派”成员,罗森格伦在今年的三次降息中均投下了反对票。

罗森格伦说:“我确实担心金融稳定。我可能会倾向利率水平有所不同。”他认为低利率最终会导致金融危机,只有较高的利率才不会带来世界末日般的结果。

罗森格伦表示,继今年三度降息和推出QE4之后,他仍然担心较低的利率可能会鼓励企业过度冒险和借贷。该决策者指出,在经济低迷时期,过度杠杆化的公司可能不得不解雇更多的工人,这可能会加大损失并给经济造成更多损害。

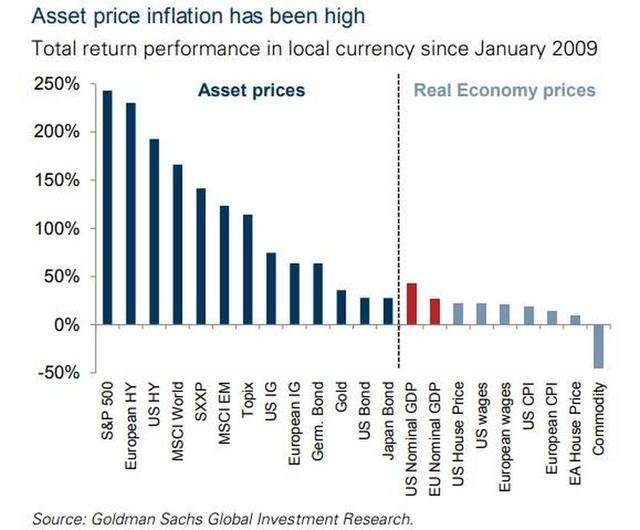

最重要的是,这位美联储官员证实了我们一直以来的说法:美联储不仅应该担心经济通胀——仍然保持温和——而且还要担心资产价格。过去十年来,失控的通胀一直在控制着资产价格。

“如果您看看最近的两次衰退,那不是通胀失控的情况。而是资产价格一路上涨然后一路下跌的情况。因此,如果你的目标是避免衰退,我认为我们需要非常关注资产价格,而不仅仅是通货膨胀。”罗森格伦此番话表现出令人震惊的坦率。

以下图表展现了罗森格伦所指,这是他的大多数同行拒绝承认的。

罗森格伦得出的结论是:“如果希望避免未来的衰退,那么你必须考虑资产价格发生了什么”。

但糟糕的是,考虑到是美联储吹大了股票和其它资产的价格泡沫,唯一可能的结果要么是泡沫破裂,要么是继续呈指数级增长,使得由此引发的危机将更加严重。

当然,尽管美联储可能仍然对如此明显的事情“视而不见”,但问题是,越来越多的普通民众意识到,标普500指数上涨27%,但工资却连续十年几乎没涨,一些事情出现了灾难性的问题——那就是货币政策。

前美联储主席本•伯南克(Ben Bernanke)在《华盛顿邮报》上发表的一篇文章曾解释了为何美联储真正的任务是推高股价,因为在某种程度上这将会刺激经济(更高的股价将增加消费者的财富并有助于提振信心,从而刺激支出)。

但结果却是,美联储这样做将使最富有的0.01%的人变得比以往任何时候都富裕,粉碎中产阶级,并掀起一波民粹主义愤怒浪潮。