原纸价格月内急速攀升,行业周期上行趋势显现?

作者:格隆汇 twelve

进入12月份,原纸涨价消息不断。据市场统计,仅12月7-13日这一周,市场上就涌现了约90张原纸、纸板涨价函。从产品结构来看,此轮涨价主力为废纸系纸品;从地域来看,浙江地区纸厂涨价最为频繁。此轮涨价中,有不少纸厂一周内提价两次,最高的单次涨幅达到200元/吨。

从产业链角度来看,箱板、瓦楞和白板纸的原材料是废纸,而白卡纸的原材料是木浆。箱板纸下游100%是纸箱;瓦楞纸下游93%是纸箱;白卡纸下游70%是纸盒,20%是卡纸,10%是纸袋;白板纸下游90%是纸盒,10%是衬纸。纸箱和纸盒的下游主要以出口和内销零售的食品、药品、家用电器、日用百货等行业为主。

故由于原纸的大幅上涨,纸板厂方面也开始密集发布涨价函,浙江地区已接连掀起六轮纸板涨价潮,个别纸板厂近半个月纸板累计涨幅已达10%。

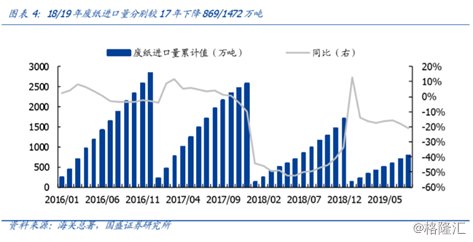

事实上,废纸系价格上涨也可说是“早有端倪”的。政策、供需因素下,2018-2019年,废纸进口量相较于2017年现大幅减少。根据统计,两年间累计预计减少了2341万吨。从三年的废纸进口量来看,2017、2018年进口废纸量分别为2572、1703万吨,预计19年可进口废纸量为1100万吨。

而要求终端需求量下降2100万吨似乎并不现实。据中国统计年鉴数据,15-18年国内成品纸消耗量6000-6873万吨,则2000万吨的下滑量占到废纸系成品纸产出量30%-35%。另从消费比例来看,箱纸板、瓦楞原纸和未涂布印刷书写纸是我国前三大纸及纸板的消费品种,2018年三者消费量占总消费量比例分别为22.46%、21.2%以及16.77%,排位前三的品种均为废纸系。

若终端需求不变,缺口未显只能解释为产业链中库存的下降。18-19 年下降的废纸纤维量对应2100万吨包装成品纸,按照全产业链6个库存环节,对应库存天数不足一月。早在今年8月,国盛证券华中、华东和华南部分区域废纸产业链调研中,也曾指出总体废纸纤维库存继续去化空间已经相当有限。从2020年起将再无产业链库存去化缓冲,实际供需矛盾将显现出来,废纸系价格上涨将成大概率事件。

另外,2018年我国再次提出“2020年前禁止全部进口固废”,时间上已迫在眉睫。

而与此同时,纸行业格局将有望被动优化。随着废纸进口持续收紧,未来龙头企业海外低成本差异化布局成为重要方向,目前国内主要龙头加速海外布局,获得原料、人工等生产优势,延续成本红利。小企业可能因无法获取原材料而无法生产,实现行业出清,行业集中度进一步加深。

在此趋势下,头部企业还是值得一定关注的,包括但不限于太阳纸业(002078.ZS)、山鹰纸业(600567.SH)、山鹰纸业(600567.SH)、理文造纸(2314.HK)、博汇纸业(600966.SH)、玖龙纸业(02689.HK)等等,部分详情如下:

太阳纸业(002078.ZS):是国内拥有溶解浆、化机浆配套的林浆纸一体化综合性造纸龙头企业,也是是海外建厂行动最早的造纸企业,公司研发的生产溶解浆的废料生产半化学浆替代废纸生产箱板瓦楞纸技术日渐成熟,并进入稳定生产期。

2017年1月,老挝30万吨化学浆项目正式开工,2018年6月投产运行。该项目可在化学浆和溶解浆之间互相转产,2019年该项目全部用于生产溶解浆,填补了老挝现代化制浆造纸的空白。2018年,公司启动老挝年产120万吨造纸项目,其中40万吨再生纤维浆板生产线(废纸浆)已在2019年6月份试产,后续项目中的两条分别年产40万吨高档包装纸生产线,预计将于2021年上半年陆续进入试生产阶段。

2019年前三季度,公司实现营业收入164.01亿元,同比增长1.81%;归属于上市公司股东的净利润为14.85亿元,同比下降17.57%,较中报期降幅有所收窄。

博汇纸业(600966.SH):公司是一家集纸张的研发、生产、销售于一体的上市公司,主要产品有“博汇”烟卡、涂布白卡纸、书写纸、牛皮箱板纸等。据2018年年报显示,公司75万吨卡纸、50万吨高档牛皮箱板纸和50万吨高强瓦楞纸项目在2018年底时投资已经基本完成,根据此前披露的投资计划,这三个项目投资额也达到56亿元,其近几年扩产明显。此外,当前该公司已经被宁波亚洲四度举牌,举牌理由称看好造纸行业未来发展。

2019年前三季度,公司实现营业收入65.03亿元,同比增长1.42%;归属于上市公司股东的净利润为1.37亿元,同比下降73.09%。

玖龙纸业(02689.HK):主要从事生产及销售多样化的优质包装纸板产品,是亚洲最大的箱板原纸生产商,产量超过1300万吨,较其他重点造纸企业产量遥遥领先。2018-2019收购的四家美国浆/纸厂可为集团核心业务提供优质原材料,并计划对其设备升级改造及扩充。期内在重庆新投产55万吨年产量,并收购马来西亚项目。

2019年前三季度,公司实现营业收入547.92亿元,同比增长3.45%;归属于上市公司股东的净利润为32.34亿元,同比下降52.78%。

总体而言,造纸版块当前市盈率、市净率现双低,以上文所述龙头为例,玖龙纸业当前PE(TTM)为9.3,PB为0.96;山鹰纸业当前PE(TTM)为7.2,PB为1.15;理文造纸当前PE(TTM)为7.3,PB为1.11,或存在一定估值修复,股价补涨的可能。但原纸上涨所带来的具化盈利空间,尚需时间验证,投资需谨慎。