3000亿市值的万科,是公司新的起点?

港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

引言:

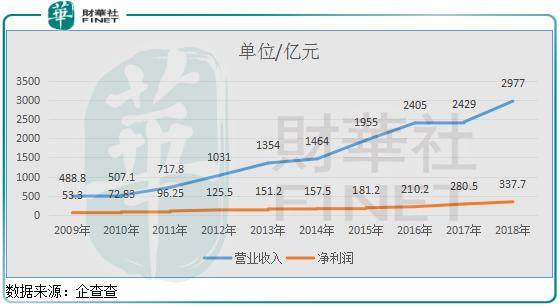

如果一家企业过往十年的营业收入(19.8%)和净利润(20.3%)均保持年复合约20%(数据来源:企查查)的增速,且营业收入和净利润在这十年当中没有一年是下滑的,那么,市场会给这家企业多少倍的市盈率?估计会有很多答案,但是,可以猜到个位数的估计不多。

万科2009年至2018年营收、净利增长图:

这家企业就是中国房地产公司龙头之一万科(000002-CN;02202-HK),截至2019年12月10日,万科的动态市盈率只有8.29倍,前瞻市盈率6倍至7倍(销售收入贴现后的利润),当然了,不止万科,还有很多房地产公司过往十年的经营业绩都非常棒,但是,市场给的估值都是变态的低,为什么呢?估计大部分读者都可以回答上来,中国的房价有泡沫,且房地产销售规模占GDP的比重太高了(2018年约占16.7%),市场的担心也不无道理。

那么,截至2019年12月10日,万科股价收盘总市值3153亿元,是一个什么样的水平呢?

假如房地产崩盘,万科是最后一个倒下的?

首先,在回答关于市值高低的问题之前,我们需要做最坏的打算,假如中国房价大跌,房地产公司盖的房卖不出去,万科会如何?

这个问题关键在于房地产公司的经营谨慎程度,经营越审慎、有息负债越少等,在行业景气度较低的时候,活下去的概率才高,因为,房地产公司杠杆较高,有息负债多,如果房子卖不出去,房地产囤地的利息估计都是问题。

1.净负债率不到行业平均数一半

那我们就先来看看万科的负债情况,根据万科2019年半年报显示,公司净负债率(净负债率是企业有息负债减去货币资金后对所有者权益的比例)35.04%,这是个什么水平呢?

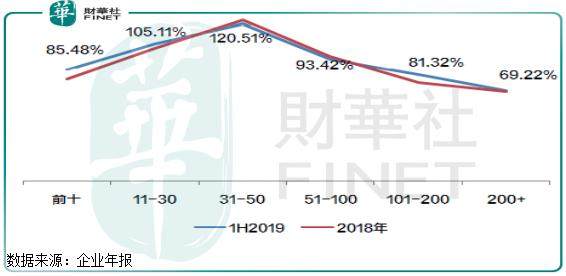

根据CRIC(中国房地产信息集团)披露的数据显示,2019年上半年174家房企的加权净负债率(永续债作为权益)约为91.37%,TOP10的房企净负债率为85.48%,万科的净负债率连行业平均数的一半都不到。

当然了,有读者可能会说,净负债率高,并不意味着公司风险就大,确实如此,例如,同样两家房企,一个净负债率70%,一个80%,很难说那个风险更大,因为,净负债率80%的那家企业可能配置的长期借款较多而已,而净负债率70%的企业配置的短期借款较多,所以,这样就需要进一步了解。但如果,像万科这种情况,净负债35.04%,而行业平均数是万科的一倍多,那绝对是万科的经营风险要大幅小幅行业整体的经营风险。

2018年-1H2019年平均净负债率:

估计,有的读者又会说,看看那些在2014年、2015年高负债拿地的房业,近两年的财报好的都爆表了,确实如此,但是,高负债拿地,需要高周转,更需要房市行情好,如果一旦房价卖不动,高负债房企压力会非常大,甚至破产,这也就相当于,你高杠杆赌对了一次,但是,并不意味着你每次高杠杆可以赌对,而赌错一次,就归零了。

2.利息资本化比例较低

上面我们说了房企净负债率的情况,是判断房企经营审慎的一个重要指标之外,另外,房企借款费用利息资本化比例的高低,也是看一个房企经营审慎不审慎的主要指标,因为,房企的有息负债都比较高,它们每年利润的很大一部分支出是财务费用。

万科2018年总的利息支出为141.5亿元,其中,资本化利息为59.6亿元,其余的81.8亿元均费用化处理,这可以理解为万科2018年税前利润的“水分”,因为,明明是财务支出了,但是,会计上却算作资产,记在了公司账上,意味着2018年万科税前利润有了59.6亿元的“水分”。

当然了,这并不是万科一家这么干,每家房企都有这种情况,我们举例来讲,和万科规模差距不大的A公司,2018年借款利息总开支约578亿元,其中,资本化比例高达499亿元;B公司,2018年借款利息总开支191亿元,其中,资本化比例高达191亿元;C公司借款利息支出139亿元,资本化比例高达45亿元。

以上我们我们举例其他几家房地产公司,规模和万科差不多,但是借款利息开支却差距非常大,其主要原因是借款规模和借款利率高低不同所造成的差距,例如,国企房地产公司,借款利率普遍比民企低,杠杆低的房地产企业,借款利率普遍比杠杆高的房地产企业低。

另外,利息资本化这一项不可忽视,因为,现在把大笔借款利息资本化了,未来也会转嫁到成本中,影响销售毛利率,所以,借款利息资本化规模高的房企,相当于把未来的利润前置了,会影响公司后期的盈利能力。

从借款利息开支的资本化处理来看,万科相对其他大型房企也是具有优势的,因为它借款规模小,加上借款资本化比例较低,导致这家公司未来的毛利率,较其他借款开支资本化比例高的房地产公司,更有优势。

3.土地增值税计提规模大

最后一点,也是房地产行业特有的,土地增值税,就是房地产公司盖房子、卖房子,增值的那一部分需要缴纳土地增值税,由于房地产建设周期长,如果在房子卖出后,征收这笔税款,容易造成公司税收不稳定,所以,税法采取按销售额一定比例预征的方法。

但是,有些谨慎的房企,他就会提前预提一部分土地增值税(注意,预提是企业自己的行为,而预征是税法规定的,以后这笔钱一定会支出)。

万科2018年末预提土地增值税总额高达219.9亿元,这部分钱后期是可以抵扣未来土地增值税的,意味着,未来几年万科利润不景气,公司可以用预提的土地增值税调节利润。

另外,从上图我们可以看见,万科2018年预提土地增值税金额较2017年增长了约57亿元,反观在其他大型房地产企业中,大部分都是没有预提这笔费用的(笔者没有在其他大型房企找到这笔预提土地增值税)。

所以,从上述三点,我们可以看出,万科的扩张(借贷)非常谨慎,报表处理也是如此,这样做的好处就是,公司在行业景气度较低的时候,抗风险能力会比较强,利润的波动也会比较平滑,具有可预测性。

3000亿市值是公司新的起点?

最后,我们再来简单的聊聊万科的市值。

截至2019年12月10日万科的总市值3153亿元,前瞻市盈率6倍至7倍之间,预计今年万科销售收入贴现后的净利润是在550亿元左右,对应公司现在的市值,意味着未来这家公司就算销售收入和净利率没有变化,投资者也可以在六年左右收回成本,且白捡了万科这家公司,这样算是一笔非常划算的买卖了吧。

但是,真实的万科未来五年至十年,虽然不可能实现过往十年的业绩增速,但是,个位数增长大概率还是可以做到的。这里,我们认为主要有两个点:

第一、行业集中度的提升。根据现有数据,预计2019年房地产全国商品房销售金额,会在16万亿上下,我们假设未来房地产行业销售规模不再增长(快速萎缩概率也不大,因为宏观经济受不了),行业进入存量竞争阶段,万科还是可以通过提高市场份额的占比获得规模增速,毕竟万科的品牌在这里,谁不想住好一点的社区?

2009年万科全国商品房市场份额的占比为2.34%,到2018年万科在全国商品房市场份额的占比4.05%,这个占比还是非常小的,未来是有很大的提升空间,这点万科过往十年的数据也是证明了。

第二、产品的价格提升。2009年末,万科产品一平米均价约为9557元,2018年末,万科产品一平米均价约为15032万元,年均复合增长4.6%,未来万科这块也是有提升空间的。主要是因为,万科项目集中在一二线城市,一二线城市新房价格较二手房具有一定性价比,另外,同样是一个片区,万科的项目较其他的项目是具有品牌溢价的。

总体来看,市值3000亿出头的万科,就算净利润不增长,也是具有很高的性价比,如果未来10年万科经营业绩可以保持适度的增长,现在的价格就非常便宜,当然了,这一切都是建立在房地产行业不崩盘的前提下。

总结:

1.万科的经营非常审慎,经营杠杆在行业内非常低,且这家公司喜欢藏利润,这样公司在行业调整的时候,可以更好的活下去,在行业景气度低的时候,保持净利润平稳。

2.市值3000亿出头的万科,是具有很高的性价比,但这一切都是建立在国内房地产行业不崩盘的前提下。

作者:郑鹏超

编辑:彭尚京