券商年底“抢钱”了!近八成上市券商密集发行短融券,累计已达1315亿,抢发为哪般

财联社(上海,记者 万佳丽 覃泽俊)讯,10月以来,上市券商密集发行短融券,特别吸引行业关注。就在昨晚(12月10日),招商证券发布公告称,40亿短融(债券通)已发行完毕。

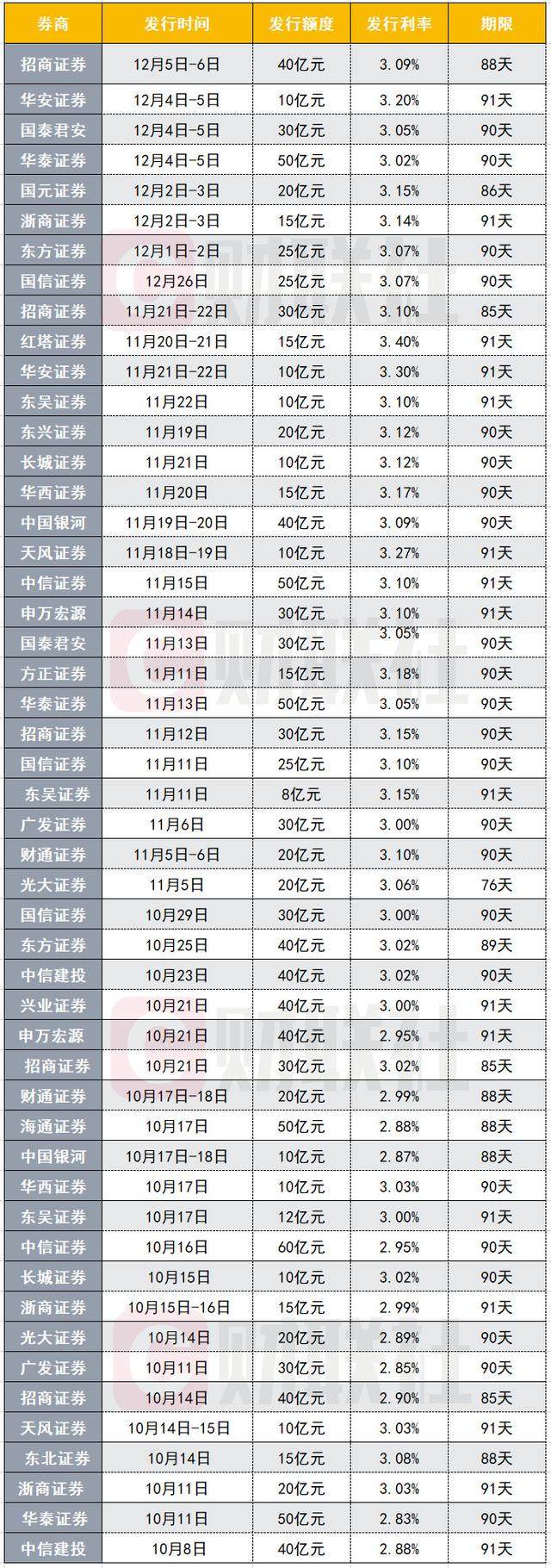

据财联社记者统计,自今年国庆节以来,共有28家上市券商累计发行了1315亿元的短融券,这意味着近八成A股上市券商都在这个时点发行了短融券。

分券商看,招商证券累计发行170亿元,金额排名第一;其次是华泰证券,共发行150亿元短融,中信证券发行110亿元。发行次数上,招商证券也排名第一,在此期间发行了5次短融券,华泰证券、浙商证券、国信证券和东吴证券均发行了3次,其他大部分券商仅发行2次。

今年以来,监管逐步表现出放宽券商融资限制、拓宽券商融资渠道,允许券商适度合理提高经营杠杆的态度。

分析人士指出,未来伴随着资本中介业务进一步蓬勃发展,券商对于资金,尤其是低成本资金的渴求将越发强烈,发债主体范围及融资规模预计还将继续扩张。与此同时,由于券商举债规模持续快速增加,净资本对发债额度的限制正在显现,未来券商会继续拓展融资渠道。

年末密集发短融“过冬”

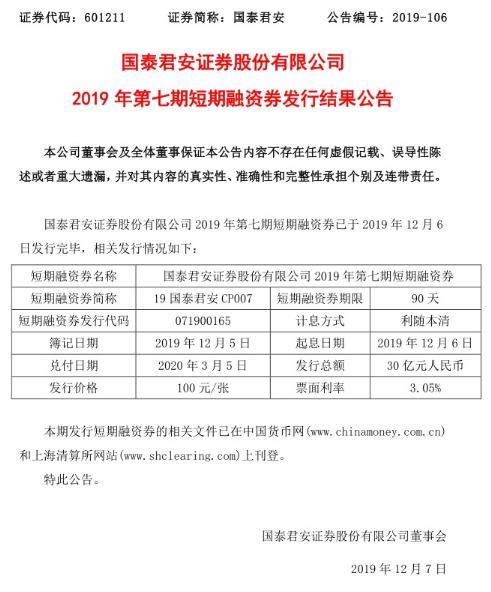

12月6日晚间,国泰君安证券公告,公司规模为30亿元的短融券已经发行完成,票面利率为3.05%。

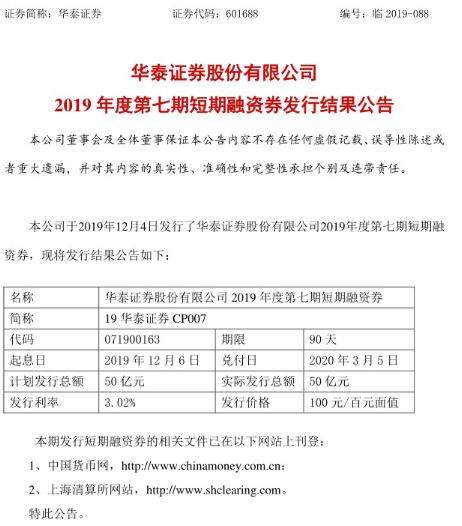

同时间,华泰证券也宣布规模为50亿元、票面利率为3.2%的短融券发行完成。

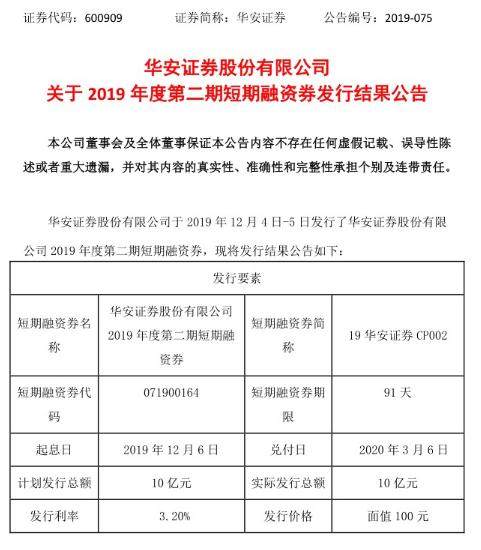

12月8日晚间,华安证券公告了发行规模为10亿元的短融券,票面利率为3.2%。

根据财联社记者统计,券商在10月共发行短融券募资632亿元,11月下降为468亿元,但是12月一周多时间,短融券募资已达175亿元,整体来看,呈现前高、中低,后回升的趋势。

短融券利率在2.83-3.4%之间

发行利率方面,总体来看,券商短融券利率在2.83%-3.4%区间,平均利率为3.05%。分券商看,发行利率最低的券商是华泰证券,仅为2.83%,其次是广发证券为2.85%,中国银河为2.87%,值得一提的是,这些发行利率较低的时期均为10月份左右,进入11月后,发行利率逐步走高。短融的发行期限基本为90天左右。

总量上看,券商在统计期间共发行了1315亿元的短融券,平均发行额度为26.3亿元。分券商看,招商证券共发行了170亿元,排名第一;其次是华泰证券150亿元,中信证券110亿元。

相较而言,次级债市场变得非常不活跃,两个月期间仅有南京证券和江海证券发行了共计不到20亿元的次级债。

此外,香港上市的中金公司20亿元次级债也于12月5日发行完毕,最终票面利率为4.2%。

为何年底出现短融发行潮?

券商发债融资方式包括证券公司债、短融券、证券公司次级债和可转债,值得注意的是,临近年末,券商似乎出现了短融券发行潮,各家加紧马力争相发行短融券。

年底券商出现密集发行短融的原因是什么?有华东中型上市券商人士分析称,券商年第一种情况是刚接到监管批文,比如南京证券近期公告将发行49亿短融,就是因为在11月底刚刚拿到央行的批文;第二种情况是每年年底,各家券商都会兼顾一下监管指标要求,比如净稳定资金率的高低;第三种情况是,年底前发行利率低,发短融比较有优势。

一般来说,券商的风控指标主要包括风险覆盖率、资本杠杆率、流动性覆盖率和净稳定资金率。券商的流动性覆盖率(LCR)和净稳定资金率(NSFR)将达100%。根据中国证券业协会2014年2月发布的《证券公司流动性风险管理指引》,证券公司的流动性覆盖率(LCR)和净稳定资金率(NSFR),应在2015年6月30日前达到100%。

上述华东中型上市券商人士进一步解释称,如果券商过往发行的收益凭证或是公司债、次级债所融资金即将到期,但相应监管指标是符合要求的,这时公司往往暂时不选择发行长期债务,而只发行1年以内的短期债务,比如以利率较低的短融来替换掉长期债务,这样就可以让资金滚动起来。选择哪一期限的融资方式,是和自身一些监管指标密切相关的,比如净稳定资金率,如果比监管要求高很多,往往就不需要发“长钱”,而选择了短期融资方式。

有非银分析师指出,券商发行短融,要综合利率水平(资金成本)、本身融资需求等其他条件。如2015年年中之前,融资融券余额快速飙升,券商资本金需求加大,发短融的需求就比较旺盛。近期随着利率下降,券商又开始择机发行短融。此外,该人士还认为,密集发行短融与如今券商业务向重资本业务转型也是密不可分,“券商资金需求增加,加速消耗资本,此时必然需要拓宽融资渠道”。

北京宝瑞兴投资有限公司投资总监谭宇力认为,主要还是用于解决资金需求,资金过渡的问题。短融可以解决资金余额紧张,资金跨年等问题,次级债则可以用于补足资本。

金恪投资董事总经理张海亮认为,券商大部分都是90天短融。对于券商而言,银行间市场年底资金利率会飙升,券商发行短融,利率维持在2.82,补充流动性是最主要的,其次是资金跨年,目前发行正值跨年,资金会相对来说会比较宽松。

新供给经济学50人论坛成员朱微亮认为,今年金融债相对于2018年,总量增速较快。2018年为1.8万亿,截至到2019年11月末2.5万亿。主要为商业银行次级债和券商短融。券商增加的原因有,中小银行向非银传导的途径出现堵塞,其次是券商的抵押品不足,发短融有主动性,今年短端市场利率非常低。对于央行和货币监管机构来说,做大金融市场尤其是资本市场需要券商的配合,对于头部券商来说,在货币政策宽松的过程中,可以给非银机构传到更好的流动性。

“对于金融债来说,信用分层非常厉害,四大行的融资成本很低,券商也同样如此。中信等头部券商发行短融的利率也更低。券商如果不发短融,其他银行拆借或借贷市场的成本更高。”朱微亮说道。

中国邮政储蓄银行总行高级经济师卜振兴认为,券商纷纷选择发债主要是基于以下两点:一是为了置换到期债务,补充二级资本;二是当前利率水平处于历史较低水平,券商抓住了这个有利的发行窗口,开始融资,也降低了融资成本。

券商短融券发行政策哪些变化

根据《证券公司短期融资券管理办法》显示,证券公司短期融资券是指证券公司以短期融资为目的,在银行间债券市场发行的,约定在一定期限内还本付息的金融债券。监管对证券公司发行短融有过几次监管政策上的变化。

为进一步发展货币市场,拓宽证券公司融资渠道,由中国人民银行制定的《证券公司短期融资券管理办法》(以下简称“《办法》”)于2004年11月1日正式开始实施。

彼时《办法》要求,证券公司发行短期融资券实行余额管理,待偿还短期融资券余额不超过净资本的60%。在此范围内,证券公司可自主确定每期短期融资券的发行规模。中国人民银行根据证监会提供的证券公司净资本情况,每半年调整一次发行人的待偿还短期融资券余额上限,并将该余额上限情况向全国银行间债券市场公示。中国人民银行有权根据市场情况和发行人的情况,对证券公司待偿还短期融资券余额与该证券公司净资本的比例上限进行调整。

到了2018年4月,央行发文进一步规范证券公司短期融资券管理,要求证券公司发行短期融资券时,需要符合的条件有资产管理业务开展规范,符合强化法人风险隔离、规范资金池、打破刚性兑付等资管业务监管要求。

与此前不同的是,这次将短融工具也纳入了余额管理之中。央行要求证券公司发行短期融资券实行余额管理,待偿还短期融资券余额上限按照短期融资券与证券公司其他短期融资工具余额之和不超过净资本的60%计算,短期融资券的期限最长不得超过91天。

直到2019年,有消息称,央行和证监会在6月18日召集大行和头部券商开会,监管希望通过头部券商传导流动性,鼓励大行扩大向大型券商融资,支持大型券商扩大向中小非银机构融资,同时央行将适当调高大型券商短期融资券最高限额。

会上央行相关人员表示,参会券商按照2005年央行1号令金融债券发行管理办法进行申请发行,发行额度由央行协商证监会确定,金融债不受公司债40%净资本限制,一次申请额度,可分次发行,即日起即可同时向央行和证监会提交申请。

此外,会上提出让券商提高短融额度,由央行直接根据净资本60%减同业拆借减短期公司债直接提升,不用申请。

彼时,有了解情况的券商人士表示,“以前发债、发短融,需要申请额度的,而且要拿到会里批文。现在监管鼓励给券商提高短融额度,速度上也快很多。

今年6月,央行共调整了10家头部券商待偿还短期融资券余额上限,包括中信证券、国泰君安、海通证券、华泰证券、广发证券、中金公司、招商证券、中信建投证券、银河证券和申万宏源证券。之后,几家券商纷纷发公告表示提升短期融资券上限。

业内人士认为,今年以来券商债券融资规模激增,与多家头部券商受央行核准提高短期融资券余额上限有关,这让券商债券融资需求大增。此外,券商之间的竞争愈来愈集中在资本金实力高低的竞争层面,各家券商越来越倾向通过债券融资的方式来扩充其公司资本金。