洗牌加速,宜人金科(YRD.N)战略重塑之后的成效如何?

互金行业在监管与经济环境的持续压力之下,风险不断出清,中小玩家也在陆续出局,行业分化加剧。几家主流互金上市公司于日前悉数公布最新财报,再度揭示出行业分化格局。

在市场持续出清的同时,政策也在不断推进,在历经持续两年之久的备案“延期”的混沌之后,近日互金整治办和网贷整治办联合出台的83号文,政策再度加码,并为行业发展指明了道路。头部玩家似乎也一早察觉到这一变化,近年来陆续进入战略调整阶段。其中在今年下半年经过全新升级并完成增资的老牌互金平台---宜人金科更是受到高度关注,并引发持续了讨论。那么,在经过战略重塑半年之后,现在又如何?

公司在日前公布的2019年第三季度财报或许给出了答案。财报显示,宜人金科实现总收入20.56亿元(人民币,单位下同),净利润2.28亿元,较二季度环比增长48%,盈利能力改善显著。

整合后的宜人金科通过宜信普惠和宜人财富这两大品牌,已实现线上和线下全场景的覆盖,并建立起以信贷科技与财富管理科技双轮驱动的发展模式,形成了信贷、供应链金融、金融科技、财富管理在内的多层次业务体系。

一、信贷科技业务稳中有升,逾期率获改善,机构资金授信规模扩大至350亿元

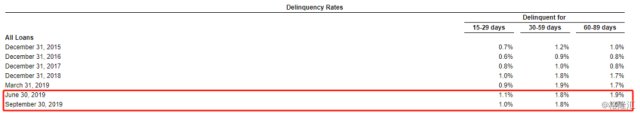

财报显示,宜人金科在今年三季度促成借款总额达到105亿元,较二季度的97亿元环比增长9%,与此同时,期内的逾期率也获得改善。财报显示,15-89天的逾期率由二季度的4.8%环比下降0.4%至4.4%。

机构资金的授信规模进一步扩大,也为其助贷转型奠定了基础。财报显示,公司获得的机构资金授信额度由二季度的300亿元环比增长16.7%至三季度的350亿元。在信贷资金端去散户化趋势之下,具有充分的风险管理机制和可靠资金来源的平台则将获得银行、消金等资金中介机构的认可,转型为贷款撮合商,而不具备这样资质的玩家,注定只能离场。

据了解,目前公司的合作机构主要是银行,包括新网、华夏及部分股份制银行、农商行、城商行等10余家优质机构。预计到今年年底,来自机构资金的贷款发放量将达到30%左右。

除了加大机构资金拓展力度,宜人金科通过旗下YEP(Yiren Enabling Platform,简称YEP)平台向金融机构提供互联网端到端的解决方案,输出科技、风控和获客三大能力,实现利益的深度绑定。

据了解,截至目前,YEP平台已陆续与中国人保财险、高盛以及部分大型股份制银行、城商行、农商行、头部互联网银行等在内的数十家金融机构达成多方面的合作。相比去年,合作机构数量呈倍增加,合作深度不断拓展,机构类型更加多样,持续验证其金融科技的服务能力。

二、非网贷资产管理总额环比增长80%,非网贷在投人数环比增长14%

经过转型升级之后的宜人金科将财富管理服务重心定位于可投资产在100万至1000万的大众富裕人群,被母公司宜信视为财富管理的第二战场。目前,宜人金科正在迅速开拓这一战场。

财报显示,宜人金科在今年三季度的非网贷资产管理总额(AUM)达到6.46亿元,环比增长80%;非网贷资产销售总额(AUA)达到7.67亿元,环比增长169%;截至今年9月末,非网贷在投人数接近2万人,环比增长14%。作为宜人金科旗下的财富管理品牌,其快速增长亦验证了宜人金科战略重塑的前瞻性。

同时,据了解,投资者在期内对于非网贷资产的配比增加,其中保险产品人均客户投资资产超过两万元,远超五千元的行业均值,而新组合基金产品人均客户投资资产逾三万元,环比增长13.5%,表明投资者开始逐步接受并实践宜人金科所输出的科学资产配置理念。

随着投资人数和AUM持续增长,宜人金科的财富管理业务收入规模将继续扩大,预计未来这块收入贡献比例也会逐步攀升。公司表示宜人财富正向着产品多元化、服务定制化、业务精细化的方向迈进。

三、运营效率获提升,现金流改善显著,短期流动性充足

回顾前述,公司之所以在三季度的盈利能力获明显改善,主要原因在于运营成本的大幅下降。

财报显示,宜人金科今年三季度的运营总成本达18.29亿元,较去年同期减少22%。而其中,销售和营销成本的下降又是主要推动力,三季度约为11.60亿元,较去年同期的14.5亿元下降20%,同时,相应支出占期内促成的借款金额中所占比例由去年同期的12.3%下降至11.1%,主要由于客户获取数量增长和运营效率的提高。由此体现出宜人金科在线上和线下渠道协同所带来的获客效率的提升。

据了解,公司在线下主要凭借借款咨询及信息核实等服务形式来触达客户,优势在于成本可控。而线上则主要通过大型互联网平台、app应用商城等渠道,目前线上的获客成本呈下降趋势。

目前纯线上或纯线下这种单极模式同质化竞争严峻,面临的成本和风险上行压力加大,通过线上和线下场景结合的模式则优势更加突出。相对来说,这种场景下客群覆盖度更广,获客效率更高,获取的可靠数据更多,在技术为核心支撑的风控模式下,风控也更为有效,从而降低运营成本。

除盈利能力获明显改善之外,公司在期内的现金流状况也改善显著,且短期流动性充足。财报显示,今年三季度经营性活动产生的现金净流量为8.08亿元,环比增长2123%。截至2019年9月末,宜人金科所持现金及现金等价物达到26.3亿元,可供出售投资资产余额达到4.3亿元,合计30.6亿元。

结语

不难看出,经过整合升级之后,宜人金科在合规适应性不断提高的基础上,多项业务获得积极协同发展,并推动了整体运营效率的提升,进一步改善了经营状况。从这个意义上来看,其战略重塑的成效已开始显现。

值得继续关注的是,一方面,伴随合作机构数量的增多,以及多层次合作模式的推进,宜人金科经营将更加稳健,同时金融科技服务业务的规模化也将为母公司宜信贡献可观的收入。另一方面,83号文的推出,将进一步加速行业洗牌,公司在今年的二季报中披露已完成注册资本达10亿的增资,目前充足的短期流动性,也为公司进一步贴合监管要求,提供了可靠的资本支撑。